Circle能否撑起250倍PE?“稳定币第一股”的虚胖隐忧

6月5日Circle成功IPO,市场给出的估值令人咋舌:PE 高达 250+!然而基本面:合规成本高到没有利润、降息周期很容易亏损、发行量靠大量补贴、未来市场竞争激烈

这是一家高速增长的fintech新贵,还是一头披着USDC外衣的“债券套利独角兽”?

来拆解👇

1/ 首先回顾一下 Circle 的商业模型:

-发行为主 $USDC

-收益来自T-bill 储备利息

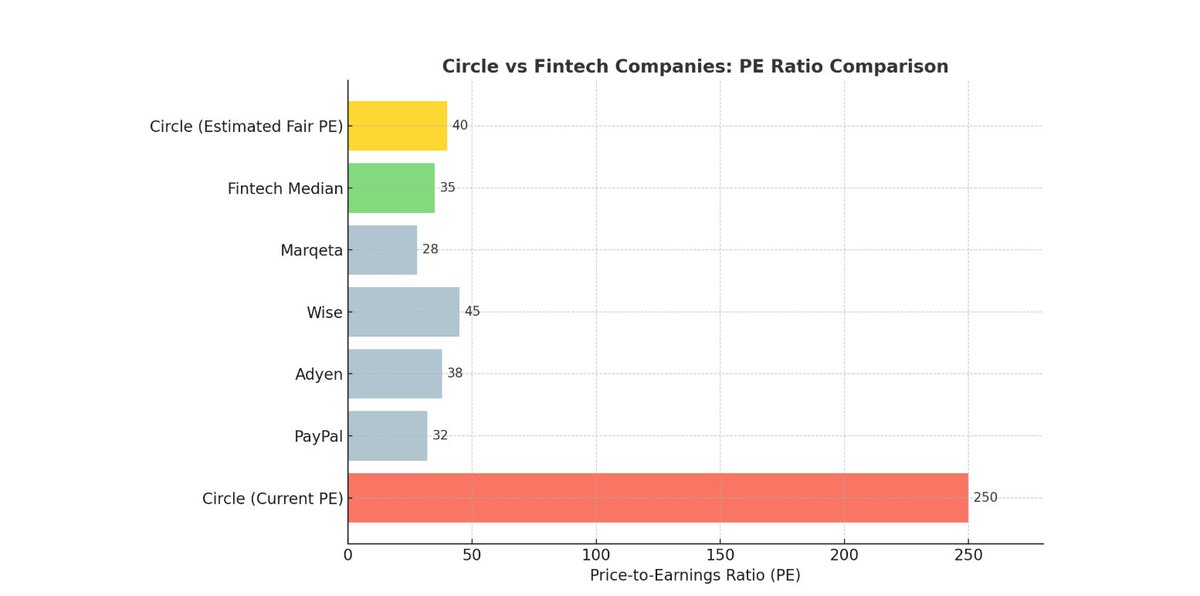

-合规路径完整,牌照齐全

-和 Coinbase、Base Chain、Solana、Sui 等深度合作,听起来像是稳定币界的“Stripe + BlackRock”混合体

2/ 先看最重要的核心数据:利润来源

Circle 过去一年收入超 $700M,

但绝大多数来自“USDC 储备”所赚取的美债利息

这就意味着两个大问题👇

3/ 第一,Circle 的利润极度依赖利率水平

一旦进入降息周期(现在就是),美债利差收窄,Circle 的利润直接腰斩

它不是平台公司,也不是科技飞轮,而是一个变相的“稳定币息差套利公司”

4/ 第二,它没有多元化收入结构

没有支付闭环、没有 SaaS 产品、没有资产管理服务,

连钱包也不掌握,toC 完全靠 Coinbase 和第三方钱包绑定

→ 盈利结构单一,极易被周期压垮

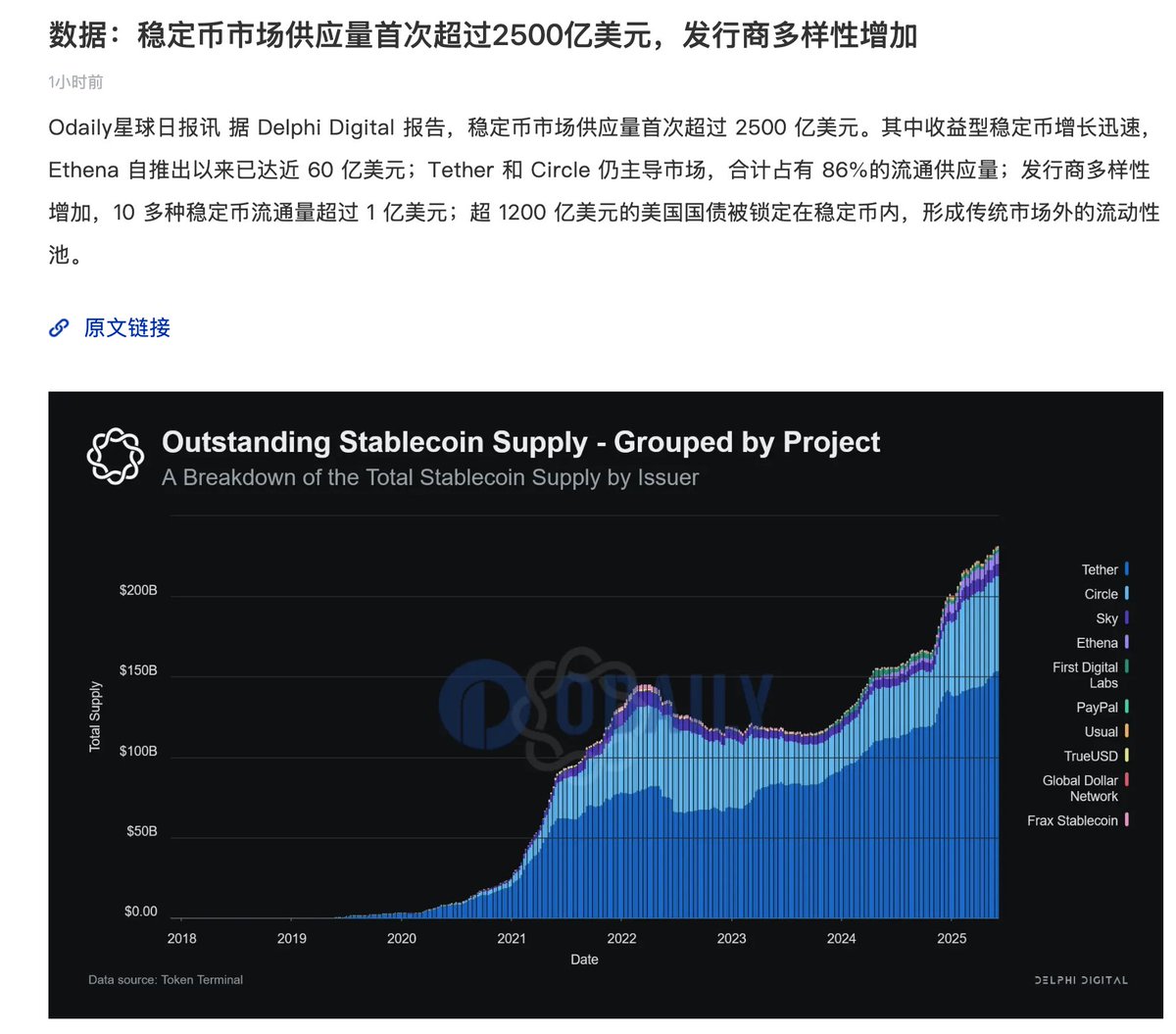

5/ 再看市场竞争:

GENIUS 稳定币法案刚刚通过,门槛降低,Paxos、PayPal、JPMorgan、Visa 都可以合法发行稳定币

Circle 再也不是唯一的“合法稳定币玩家”

6/ 而且 USDC 的增长也遇到了天花板:

-不如 USDT 灵活

-补贴推动下才有 adoption

-被部份新兴L1、L2链冷落

-无用户网络效应

过去靠“合规”占领市场,未来合规是所有人的标配

7/ 跟其他支付类fintech公司的估值对比:Circle 没有更强的用户量,没有更广的产品线,也没有飞轮效应,但却估得比谁都高

要维持 250 倍 PE,意味着:

-必须长期维持高增长

-且不被其他稳定币抢占市场份额

-还得美债利差持续维持

-同时要抵抗各国央行数字货币、Tether、本地化稳定币的多重冲击

8/ 总结来看:

✅ Circle 是稳定币赛道的合规先驱

✅ 是链上美元流通的核心基础设施之一

✅ 有品牌、有牌照、有生态

但它绝不一定是稳定币的终局,更不是“金融科技里的英伟达”

9/ 一个更合理的 Circle PE 估值,或许应该是 30–50 区间,

对标的是 Stripe、Wise、Block等

现在的 250 倍,更多是流动性溢价 + 稀缺炒作 + 合规情绪红利,估值迟早要回归理性

10/ Circle 上市值得庆贺,但也要警惕它成为“虚胖型独角兽” 的典型样本

随着更多稳定币入场,美债利率下调,USDC 市占下降,市场迟早会重新评估它的真实价值

Kay神观点

@OdailyChina 报道

1

7,567

本页面内容由第三方提供。除非另有说明,欧易不是所引用文章的作者,也不对此类材料主张任何版权。该内容仅供参考,并不代表欧易观点,不作为任何形式的认可,也不应被视为投资建议或购买或出售数字资产的招揽。在使用生成式人工智能提供摘要或其他信息的情况下,此类人工智能生成的内容可能不准确或不一致。请阅读链接文章,了解更多详情和信息。欧易不对第三方网站上的内容负责。包含稳定币、NFTs 等在内的数字资产涉及较高程度的风险,其价值可能会产生较大波动。请根据自身财务状况,仔细考虑交易或持有数字资产是否适合您。