Bakom den amerikanska aktiekedjan: berättelsen är mycket livlig, marknaden är mycket kall, kan gamla flaskor med nytt vin bli den andra kurvmotorn i tjurmarknaden?

Av Frank, PANews

Noteringen av amerikanska aktier i kedjan har blivit ett hett ämne på den nyligen övergivna marknaden.

Den 8 mars lanserade den schweiziska tokeniseringsutgivaren Backed Coinbase-aktietoken wbCOIN på Base-kedjan, som användare kan handla med USDC genom CoWSwap och hävda att den är knuten 1:1 till värdet på $COIN aktier och har rättsliga anspråk. Även om Backed betonade att han inte har någon officiell koppling till Coinbase, har flytten utlöst heta diskussioner i samhället: kommer tokeniseringen av amerikanska aktier att inleda en ny tillväxtcykel? I samband med den fortsatta nedgången på marknaden, kan den "nya flaskan gammalt vin" av aktietokenisering bli en ny berättelse för att bygga botten?

Berättelsen först, värdet sedan: den heta och kalla kontrasten mellan amerikansk aktietokenisering

I och med att Trump-administrationen som är för krypto kommer till makten har SEC:s rättstvistförhållande med Coinbase också upphört. I början av 2025 sa Jesse Pollak, chef för Base-protokollet, på X att Coinbase överväger att introducera tokeniserade $COIN-aktier till Base-nätverket för amerikanska användare. Men det kommer att ta tid för Coinbase att lansera denna verksamhet i enlighet med reglerna.

Backeds snabba rörelser var ett steg före. Backed, som grundades 2021 och initialt backades upp av investeringar från institutioner som Gnosis och Semantic, har sitt huvudkontor och sin verksamhet främst inriktad på den globala marknaden, och dess produkter är utgivna enligt EU:s regelverk, uppfyller efterlevnadskraven i MiFID II och har passerat EU-prospektet.

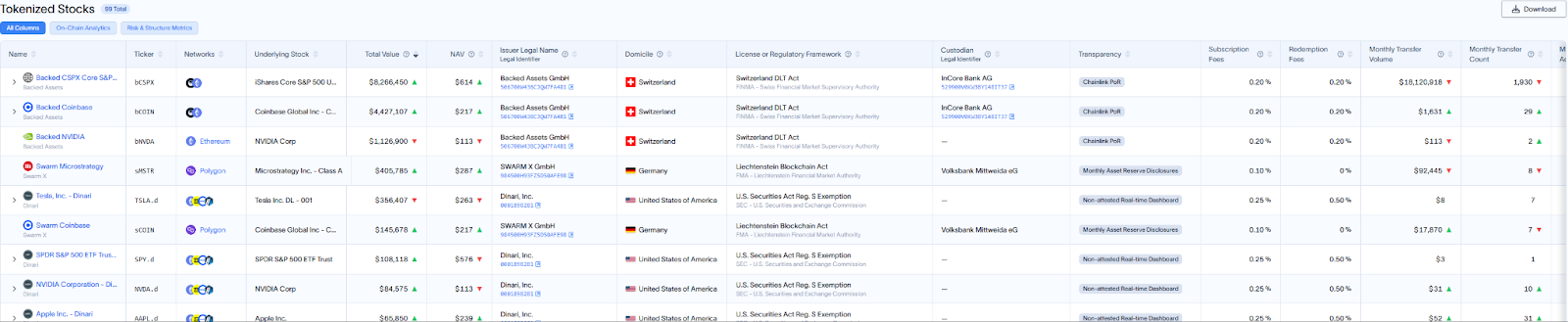

wbCOIN är dock inte Backeds första aktietokeniseringsprodukt, eftersom Backed redan i juli 2024 lanserade NVIDIA:s tokeniserade aktiehandel med INX. Dessutom har Backed också lanserat tokeniserade produkter med en mängd olika aktietillgångar som S&P 500 och Tesla. Det är bara det att marknadens fokus på tokenisering av värdepapper inte ligger på ämnet säkerhetstokenisering när dessa produkter lanseras, och dagens marknad behöver snarast en rimlig berättelse för att återuppbygga förtroendet.

Det är dock inte bara det att Backeds produkter inte är tillgängliga för den amerikanska marknaden eller att marknaden är trög. Handelspopulariteten för wbCOIN efter lanseringen är uppenbarligen inte lika het som ämnet. Den 11 mars var wbCOIN:s TVL cirka 4,42 miljoner dollar.

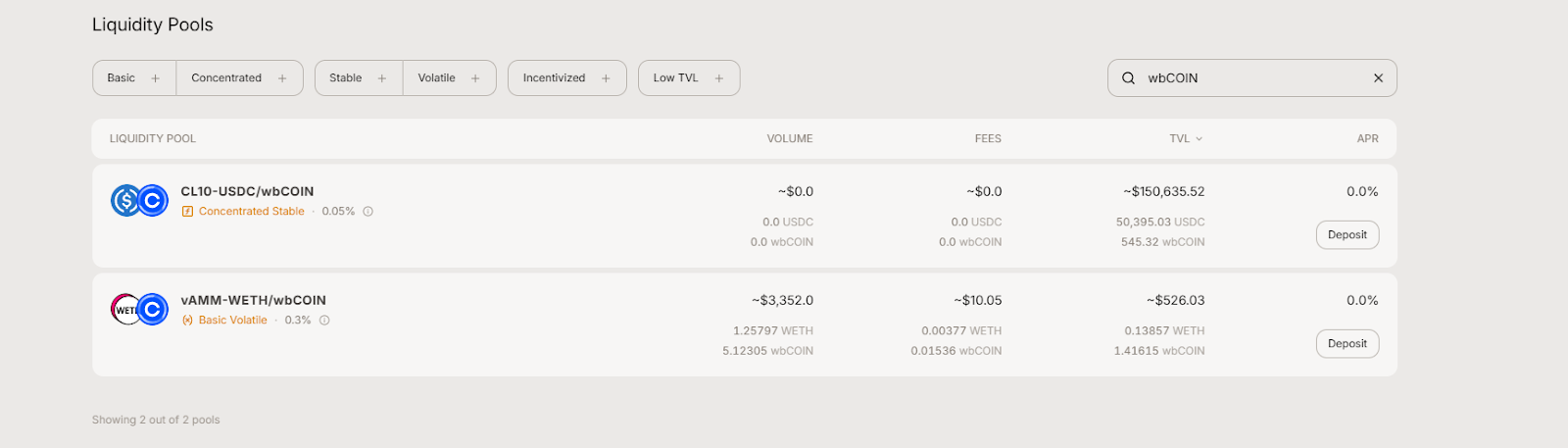

Enligt Aerodrome är dess handelsvolym också bara $3 352. Det är inte ens lika hett som ett nyutgivet MEME-mynt.

Denna tröga prestanda beror inte bara på den korta tid wbCOIN har varit online under en kort tid - en annan produkt som gick online tidigare, BNVDA, med en handelsvolym på endast $113, var också impopulär.

Trots det heta konceptet är den nuvarande amerikanska aktietokeniseringsmarknaden fortfarande i ett tidigt skede, med mycket begränsad storlek och aktivitet. Kanske kan de tokeniserade produkterna från Coinbase utlösa ännu mer handelshetta.

Tokeniserade amerikanska aktier: gamla flaskor med nytt vin, efterlevnad är den primära tröskeln

Faktum är att idén om att lägga amerikanska aktier på blockkedjan inte är ny. Före denna senaste våg av försök hade kryptoindustrin och traditionella finansinstitut utforskat under lång tid, men de flesta av dem slutade i misslyckande.

FTX-börsen, som en gång var i rampljuset, tillhandahöll också tokeniserade handelstjänster för amerikanska aktier, inklusive Tesla, GameStop, etc., från 2020 till 2022. FTX:s kollaps 2022 ledde dock till ett abrupt stopp för denna verksamhet. Rykten ifrågasatte senare om FTX:s aktietokens innehade motsvarande aktier i sin helhet, vilket ytterligare undergrävde marknadens förtroende för börsens tokeniserade aktier.

Under 2021 försökte Binance också lansera tokeniserade aktieprodukter som motsvarar amerikanska aktier som Tesla, Coinbase och Apple, där användare kan köpa delar av dessa aktietokens. Inom några veckor efter Binances lansering av aktietoken varnade finansiella tillsynsmyndigheter i Storbritannien och Tyskland för att produkterna kunde bryta mot värdepappersbestämmelserna. Mindre än tre månader senare meddelade Binance att alla aktietoken skulle tas bort.

Utöver detta valde Bittrex Global, en börs som en gång presenterade sitt erbjudande om tokeniserad aktiehandel, också att stänga ner handelsplattformen och gå i konkurslikvidation efter att ha upplevt regulatoriska påtryckningar och SEC-stämningar.

Man kan se att i den senaste omgången av försök var efterlevnadshinder den främsta orsaken till att börsen misslyckades med att utfärda amerikansk aktietokenisering. Nuförtiden nämner marknaden återigen tokeniseringen av amerikanska aktier, och det finns följande faktorer:

1. Med Trump-administrationens betoning på och stöd för krypto har spänningen mellan kryptovalutor och reglering också lättat.

2. Marknaden har gått in i en period av svaghet, och marknaden behöver en viss narrativ avkastning som stöds av verkligt värde.

3. Tekniken och efterlevnadssystemet är mer moget. Jämfört med den tidigare brutala tillväxten ägnar dagens kryptomarknad mer uppmärksamhet åt design av efterlevnad och teknisk säkerhet. När det gäller Backed, till exempel, får var och en av dess tokens ett EU-godkänt prospekt före utfärdande, som anger tokeninnehavarens intresse för de underliggande aktierna. När det gäller teknik har prestandan för orakel och offentliga kedjor förbättrats med en storleksordning.

1 på 1 000 jämfört med förväntningarna på en biljon dollar: Verkligheten med tokeniserade aktier

Trots den imponerande tillväxttakten finns det fortfarande ett stort gap mellan den faktiska marknadsstorleken för tokeniserade aktier och institutionella prognoser. I huvudsak, oavsett om det är tokenisering av amerikanska aktier eller andra värdepappersprodukter, kan de klassificeras som RWA-tillgångstyper. Det är bara det att kryptovalutor och amerikanska aktier båda är mycket volatila och mycket likvida finansiella tillgångar, och handelsskalan och kapitalvolymen för amerikanska aktier, såväl som de högkvalitativa fundamenta för amerikanska aktietillgångar, är vad kryptovärlden längtar efter.

Branschen är extremt optimistisk om framtiden för aktietokenisering, och vissa myndigheter förutspår att den tokeniserade tillgångsmarknaden kan nå biljoner dollar runt 2030: till exempel uppskattar Boston Consulting Group (BCG) att globala tokeniserade tillgångar kan nå 16 biljoner dollar år 2030. Security Token Market-rapporten förutspår till och med att 30 biljoner dollar i tillgångar kommer att tokeniseras fram till 2030, med aktier, fastigheter, obligationer och guld som de främsta drivkrafterna.

Från och med den 11 mars var de totala on-chain-tillgångarna för globala RWA cirka 17,8 miljarder US-dollar, varav det totala värdet av aktietillgångar var cirka 15,43 miljoner US-dollar, vilket stod för mindre än en tusendel, och handelsvolymen för hela månaden var endast 18 miljoner US-dollar. Uppenbarligen är aktietokenisering fortfarande en omogen marknad i RWA-spåret.

Men ur perspektivet av tillväxttakt och antiriskförmåga är tokeniserade aktier fortfarande konkurrenskraftiga. I juli 2024 var det totala värdet på kedjan av tokeniserade aktier endast cirka 50 miljoner dollar, en ökning med cirka 3 gånger på ett halvår. Denna tillväxttakt är betydligt högre än tillväxttakten för medel i andra copycat-tillgångar under samma period.

Nyligen har kryptomarknaden inlett en kraftig korrigering, Bitcoin har sjunkit under 80 000 och börsvärdet för hela kryptomarknaden har återgått till nivån för första halvåret 2024, med en nedgång på 30 % under de senaste tre månaderna. Tokeniserade aktier har dock presterat betydligt bättre under samma period och ligger kvar på historiskt höga nivåer. Man kan se att den totala volatiliteten på den amerikanska aktiemarknaden påverkas mycket mindre av en enskild tillgång än kryptomarknaden, och volatiliteten för olika typer av tillgångar är inte synkroniserad, vilket resulterar i en mer stabil övergripande marknad. Detta ger också ett nytt värdeankare för tokeniserade aktier.

För dagens investerare är tokenisering av amerikanska aktier varken en björnmarknadsräddare eller ett kortlivat koncept. Det är mer som ett frö som tålmodigt måste vänta på att bryta marken - med det triangulära stödet från efterlevnad, teknik och marknadssentiment kan svaret på om detta frö kan växa till ett högt träd döljas i nästa policysläpp från SEC, nästa efterlevnadsdrag av Coinbase eller flödet av medel från privata investerare och institutioner på nästa tjurmarknad. Det enda som är säkert är att detta experiment är långt ifrån över.