Er zijn twee paradigma's van stock tokenization: de opening van xStocks en de muren van Robinhood

Tekst: Aiying Research

De tokenisatie van Real-World Assets (RWA) is niet langer een futuristisch verhaal van zelfgenoegzame blockchain-kringen, maar een financiële realiteit die plaatsvindt. Met name de tokenisatie van aandelen is begonnen met de intrede van fintech-giganten zoals Kraken en Robinhood, een structurele verandering die wordt aangedreven door blockchain-technologie. Voor het eerst hebben wereldwijde beleggers de mogelijkheid om 24/7 op een bijna wrijvingsloze manier te handelen in "digitale aandelen" van bedrijven als Apple en Tesla. Onder de drukte van de markt moeten echter diepere vragen worden beantwoord. Het boek gaat verder met de vorige sessie "Van retailparadijs tot financiële disruptor: een diepgaande uitsplitsing van het zakelijke landschap en het toekomstige schaakspel van Robinhood", het rapport van Aiying heeft tot doel door te dringen tot het oppervlak van markthotspots en de interne logica van de huidige reguliere tokenisatieproducten voor aandelen diepgaand te analyseren. We zullen niet langer stoppen bij het "wat"-niveau, maar ons concentreren op het "hoe" en "wat risico loopt", en onze klanten, investeerders, ontwikkelaars en regelgevers een referentiekaart bieden die zowel diepgaand als praktisch is.

Aiying zal een diepgaande vergelijkende analyse uitvoeren van twee typische gevallen: xStocks (uitgegeven door Backed Finance en verhandeld door beurzen zoals Kraken) dat het "open DeFi"-pad vertegenwoordigt en Robinhood, dat het "compliance walled garden"-pad vertegenwoordigt, aangevuld met de praktijken van belangrijke spelers in de sector zoals Hashnote en Securitize, om gezamenlijk een kernvraag te onderzoeken:

Hoe balanceren deze platforms strikte financiële regelgeving, complexe technologie-implementaties en enorme marktkansen? Welke paden kozen ze en hoe verschilden hun onderliggende logica en compliance-ontwerp fundamenteel? Dit is de kern van wat dit rapport zal onthullen.

1. Kernanalyse (1): De "mantra" en "talisman" van compliance - de onderliggende logica van de twee gangbare modellen

De grootste uitdaging bij het tokeniseren van aandelen is niet technologie, maar compliance. Elke poging om traditionele effecten aan de blockchain te koppelen, zal de fijne kneepjes van de wereldwijde financiële regelgeving onder ogen moeten zien. In de langdurige strijd met regelgeving is de markt stilletjes uiteengelopen in twee zeer verschillende compliance-paden: 1:1 asset-backed security tokens en derivaten contract tokens. De onderliggende juridische structuur en operationele logica van deze twee modellen zijn zeer verschillend, wat bepalend is voor hun productvormen, gebruikersrechten en risicokenmerken. Laten we ze een voor een opsplitsen.

Modus 1: xStocks – Het open pad naar DeFi omarmen

Kerndefinitie: Het tokenbezit van een gebruiker (bijv. TSLAX dat Tesla-aandelen vertegenwoordigt) vertegenwoordigt wettelijk eigendom of belang in echte aandelen (TSLA). Dit is een on-chain mapping van "echte" aandelen, die de authenticiteit en transparantie van activa nastreeft.

Juridisch kader en marktprestaties

Aiying is van mening dat het compliance-ontwerp van xStocks voortreffelijk is, en de kern ervan ligt in het omarmen van de openheid van de blockchain en het minimaliseren van juridische risico's door middel van meerlagige juridische entiteiten en een duidelijk regelgevend kader.

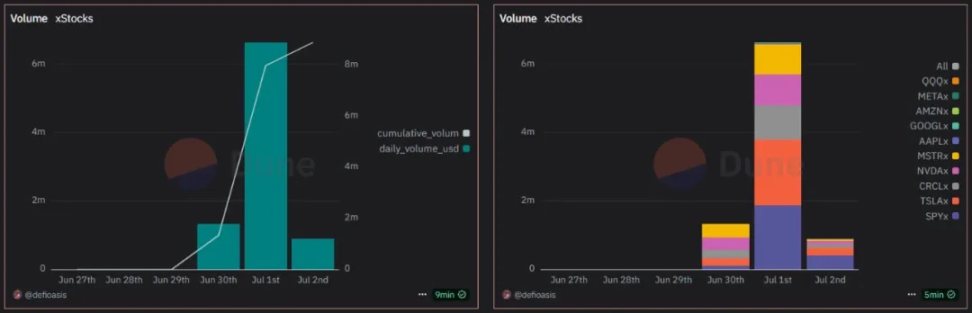

Momenteel ondersteunt xStocks 61 aandelen en ETF's, waarvan er 10 on-chain zijn verhandeld, wat een aanvankelijke marktlevendigheid vertoont. Na te zijn gesteund door Bybit en Kraken, explodeerde het handelsvolume en bereikte het op 1 juli $ 6.641 miljoen aan dagelijks handelsvolume, met meer dan 6.500 gebruikers en meer dan 17.800 transacties.

Emittent en regelgevend kader:

xStocks wordt uitgegeven door Backed Finance, een Zwitsers bedrijf, en zijn activiteiten volgen de Zwitserse DLT-wet (Distributed Ledger Technology). Zwitserland werd gekozen als wettelijke thuisbasis omdat het land een relatief duidelijke en vriendelijke regelgeving biedt voor digitale activa en blockchain-innovatie.

Voertuigen voor speciale doeleinden (SPV's):

Dit is de hoeksteen van de hele architectuur. Backed Finance heeft een Special Purpose Vehicle (SPV) opgericht in Liechtenstein, waar het juridische en fiscale klimaat stabiel is. Deze SPV is als een "activakluis" waarvan de enige functie is om echte aandelen aan te houden. Dit ontwerp zorgt voor een kritische risico-isolatie: zelfs als het platform waarop de gebruiker handelt (zoals Kraken of Bybit) of de emittent operationele problemen heeft, blijven de onderliggende activa in de SPV veilig en onafhankelijk.

Strategieën op onderpand van activa en liquiditeitsstrategieën

Om de waarde en geloofwaardigheid van on-chain tokens te waarborgen, heeft xStocks een transparant door activa gedekt en dual-track liquiditeitssysteem opgezet.

1:1 Anker (1 munt = 1 aandeel):

Elk xStock-token dat on-chain circuleert, komt strikt overeen met een echt aandeel dat in handen is van een externe bewaarder. Deze 1:1 verankeringsrelatie vormt de kern van de waardepropositie. Momenteel hebben NVIDIA, Circle en Tesla elk meer dan 10.000 aandelentokens.

Uitgifte proces:

Professionele geaccrediteerde beleggers kunnen een Backed Account aanvragen om aandelen te kopen via Backed. Backed speelt de rol van een primaire belegger en koopt aandelen van een makelaardij, die vervolgens in bewaring worden gehouden door een externe instelling. Ten slotte slaat xStocks een overeenkomstig aantal tokens op basis van het aantal gekochte aandelen en geeft deze terug aan Tier 1-investeerders. Deze Tier 1-investeerders kunnen op elk moment aandelentokens uitgeven en inwisselen.

Bewijs van reserve:

Transparantie is de hoeksteen van vertrouwen. xStocks is geïntegreerd met Chainlink HbR, het toonaangevende oracle-netwerk in de branche. Dit betekent dat iedereen de reservekluis van Backed Finance in realtime en autonoom on-chain kan opvragen en verifiëren, zodat het werkelijke aantal aandelen dat ze bezitten voldoende is om alle uitgegeven tokens te ondersteunen.

Tweesporenliquiditeitsstrategie:

1. Gecentraliseerde Exchange (CEX) Market Makers:

Op grote beurzen zoals Kraken en Bybit zijn professionele market makers verantwoordelijk voor het verstrekken van liquiditeit, zodat gebruikers xStocks net zo gemakkelijk kunnen kopen en verkopen als reguliere cryptocurrencies.

2. Protocollen voor gedecentraliseerde financiering (DeFi):

De tokens van xStocks zijn open en gebruikers kunnen ze storten in DeFi-protocollen (bijv. uitleenplatforms, DEX-liquiditeitspools) op de Solana-keten om liquiditeit te bieden en zelf rendement te verdienen. Momenteel werkt xStocks samen met DEX-aggregator Jupiter en het uitleenprotocol Kamino om optimaal te profiteren van de composability van DeFi en extra waarde voor activa te creëren. Het meest verhandelde SP500 (SPY)-token heeft bijvoorbeeld $ 1 miljoen aan USDC-gemarginaliseerde liquiditeit op de keten bereikt.

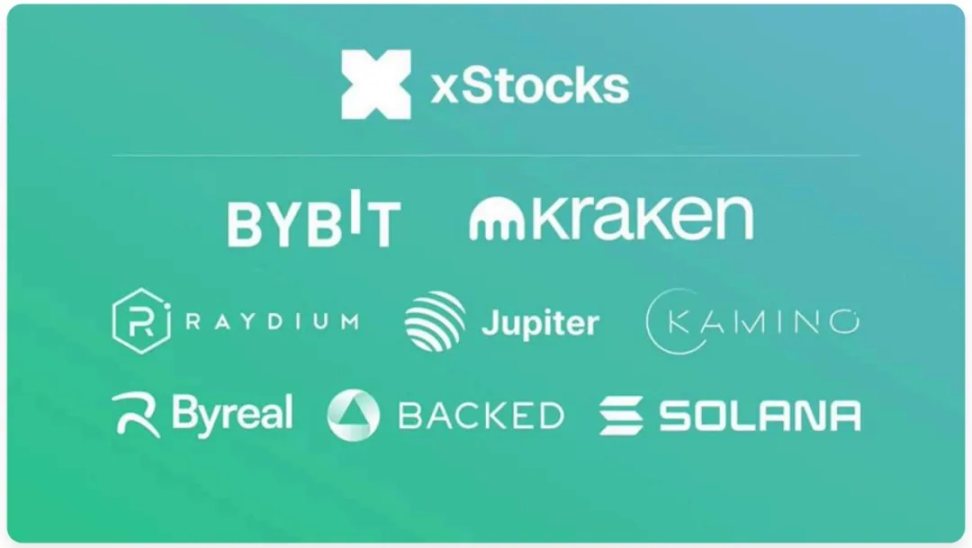

Het xStocks-ecosysteem bestaat uit uitgever Backed, handelsplatforms Bybit en Kraken en onderliggende blockchain Solana

Model 2: Robinhood – Een "ommuurde tuin" met Compliance First

Kerndefinitie: In tegenstelling tot xStocks is een aandelentoken dat door een gebruiker op het Robinhood-platform is gekocht, wettelijk gezien geen aandelenbezit, maar een financieel derivatencontract tussen de gebruiker en Robinhood Europe dat de prijs van een specifiek aandeel bijhoudt. De juridische essentie is over-the-counter (OTC) derivaten, en het on-chain token is slechts een digitaal certificaat van de rechten van dit contract.

1. Juridisch kader en technische uitvoering

Het Aiying-team vond het model van Robinhood een zeer pragmatische vorm van "regelgevingsarbitrage", die het product slim verpakte als een bestaand financieel instrument met een duidelijk regelgevend kader en het snel tegen zeer lage kosten inzette.

Emittent en regelgevend kader:

De tokens worden uitgegeven door Robinhood Europe UAB, een investeringsmaatschappij die is geregistreerd in Litouwen en wordt gereguleerd door de centrale bank. De producten van de Europese Unie worden gereguleerd in het kader van MiFID II (Markets in Financial Instruments Directive) van de Europese Unie. Volgens MiFID II worden deze tokens geclassificeerd als derivaten, waarbij complexere regels voor de uitgifte van effecten worden omzeild.

Goedkope en snelle implementatie:

Robinhood heeft 213 aandelentokens ingezet op de Arbitrum-keten voor een totale kostprijs van slechts $ 5,35 (on-chain gaskosten), wat extreme efficiëntie aantoont bij het benutten van Layer 2-technologie. Hiervan hebben 79 tokens metagegevens ingesteld en zijn ze klaar voor volgende transacties.

Baanbrekende pogingen:

Robinhood maakte stoutmoedig zijn eerste uitstapje naar tokenisatie van aandelen van particuliere bedrijven en lanceerde tokens van OpenAI en SpaceX in een poging een voorsprong te krijgen in de hoogwaardige ruimte van private equity. Momenteel heeft Robinhood 2.309 OpenAI(o)-tokens geslagen. (Het OpenAI-token biedt investeerders de mogelijkheid om indirect in OpenAI te investeren via het eigendom van Robinhood in de SPV, en vervolgens de prijs van het OpenAI-token te koppelen aan de waarde van OpenAI-aandelen die door die SPV worden aangehouden)

2. "Ommuurde tuin" stijl technisch en nalevingsontwerp

De technologie-implementatie van Robinhood is nauw verbonden met de nalevingsstrategie en samen bouwen ze een gesloten maar compliant ecosysteem.

On-chain KYC & Witte lijst:

Door middel van een omgekeerde analyse van het slimme contract van Robinhood's aandelentoken, ontdekten de community-ontwikkelaars dat strikte toestemmingscontroles in hun contracten waren ingebed. Elke tokenoverdracht activeert een controle om te verifiëren dat het adres van de ontvanger in het register "Approved Wallet" staat dat wordt onderhouden door Robinhood. Dit betekent dat alleen EU-gebruikers die Robinhood KYC/AML hebben doorstaan, deze tokens kunnen aanhouden en verhandelen, waardoor een "ommuurde tuin" ontstaat.

Beperkte DeFi-composability:

Als een direct gevolg van dit "ommuurde tuin"-model, zijn de voorraadtokens vrijwel onmogelijk om te communiceren met uitgebreide, toestemmingsloze DeFi-protocollen. De on-chain waarde van het activum zit stevig opgesloten in het ecosysteem van Robinhood.

Toekomstplanning (Robinhood-keten):

Om zijn RWA-strategie beter te kunnen dienen, is Robinhood van plan om zijn eigen Layer 2-netwerk, Robinhood Chain, te ontwikkelen bovenop de Arbitrum-technologiestack, waarmee het zijn ambitie aantoont om de controle over de onderliggende technologie over te nemen.

Hoewel het model van Robinhood een weg naar naleving heeft gevonden onder het EU-kader, heeft het ook voor veel controverse en potentiële risico's gezorgd.

"Fake Equity" onrust:

De meest emblematische gebeurtenissen zijn de lancering van OpenAI- en SpaceX-tokens. Kort daarna legde OpenAI officieel een openbare verklaring af, waarin het de samenwerking met Robinhood ontkende en duidelijk maakte dat de tokens niet het eigen vermogen van het bedrijf vertegenwoordigen. Dit incident legt de enorme risico's van het derivatenmodel bloot op het gebied van informatieontsluiting en gebruikersperceptie.

Risico op centralisatie:

De veiligheid van het vermogen van de gebruiker en de uitvoering van de transactie zijn volledig afhankelijk van de operationele gezondheid en kredietwaardigheid van Robinhood Europe. Als er een probleem is met het platform, wordt de gebruiker blootgesteld aan tegenpartijrisico.

3. Vergelijking en samenvatting van de twee belangrijkste modellen

Door de bovenstaande analyse kunnen we duidelijk de fundamentele verschillen tussen de twee modellen zien. Het xStocks-model staat dichter bij de open geest van Crypto Native en DeFi, terwijl het Robinhood-model een "snelkoppeling" is naar het vinden binnen het bestaande regelgevingskader.

Belangrijkste conclusies:

Het pad van xStocks is "asset on-chain", dat probeert de waarde van traditionele activa echt en transparant in kaart te brengen in de blockchain-wereld en open financiën te omarmen. Het pad van Robinhood is "business on-chain", dat blockchain gebruikt als een technisch hulpmiddel om zijn traditionele derivatenactiviteiten te verpakken en te leveren, waarvan Aiying begrijpt dat het in wezen meer lijkt op een op blockchain gebaseerde upgrade van "CeFi" (gecentraliseerde financiën).

2. Kernanalyse (2): Het "Lied van IJs en Vuur" van de technische architectuur - open DeFi en ommuurde tuinen

In het compliance-framework is de technologie-architectuur de ruggengraat die de productvisie mogelijk maakt. Aiying is van mening dat de verschillen tussen xStocks en Robinhood op het gebied van technologieselectie en componentontwerp ook een weerspiegeling zijn van hun twee verschillende filosofieën van "openheid" en "sluiting".

1. De keuze van de onderliggende publieke keten: een driehoeksspel van performance, ecologie en veiligheid

Kiezen welke openbare keten moet worden gebruikt als "bodem" voor de uitgifte van activa is een strategische beslissing met betrekking tot prestaties, kosten, veiligheid en ecologie.

xStocks kiest voor Solana:

De belangrijkste motivatie is het nastreven van extreme prestaties. Solana staat bekend om zijn hoge doorvoer (theoretische TPS tot tienduizenden), lage transactiekosten (meestal minder dan $ 0,01) en transactiebevestigingssnelheden van minder dan een seconde. Dit is van cruciaal belang voor aandelentokens die hoogfrequente handel en realtime interactie met complexe DeFi-protocollen moeten ondersteunen. Verschillende netwerkstoringen in de geschiedenis hebben echter ook stabiliteitsproblemen aan het licht gebracht, wat een risico is dat moet worden genomen bij de keuze voor Solana.

Robinhood kiest voor Arbitrum:

Arbitrum is de Layer 2-schaaloplossing van Ethereum en de logica achter de keuze is om "op de schouders van reuzen te staan". Door Arbitrum te adopteren, behaalt Robinhood niet alleen hogere prestaties en lagere kosten dan het Ethereum-mainnet, maar wat nog belangrijker is, erft het de ongeëvenaarde beveiliging en grote ontwikkelaarsgemeenschap en volwassen infrastructuur van Ethereum. Daarnaast heeft Robinhood ook plannen aangekondigd om in de toekomst te migreren naar een eigen Layer 2-netwerk op basis van Arbitrum-technologie, specifiek geoptimaliseerd voor RWA, wat zijn ambitie voor een lay-out op lange termijn aantoont.

Vergelijkende analyse: Dit is niet alleen een kwestie van "wie is beter", maar een weerspiegeling van het strategische pad. Solana is een monolithische keten die "geïntegreerde hoge prestaties" nastreeft, terwijl Arbitrum een pad van "modulariteit" en overerving van Ethereum-beveiliging vertegenwoordigt. De eerste is agressiever, de laatste is robuuster.

2. Analyse van de belangrijkste technische componenten

Naast de onderliggende openbare keten vormen verschillende belangrijke technische componenten samen de kernfunctie van het tokenisatieproduct voor aandelen.

Slim contractontwerp:

-

xAandelen (SPL-token):

Als een standaard token (SPL) op Solana, zijn de slimme contracten ontworpen om vrij overdraagbaar te zijn, vergelijkbaar met ERC-20 op Ethereum. Dit open ontwerp is de technische basis voor het vermogen om naadloos te integreren met DeFi-protocollen, zoals het gebruik van het Kamino-leenplatform als onderpand.

-

Robinhood (toegestaan token):

Zoals eerder vermeld, is er in het contract een logica voor overdrachtsbeperking ingebed. Elke transactie wordt geverifieerd door een beroep te doen op een intern whitelist-register, dat de technische kern vormt van het "walled garden"-model en de hoofdoorzaak van de isolatie van open DeFi-protocollen.

De sleutelrol van orakels (met Chainlink als voorbeeld):

-

Prijsinformatie:

De waarde van een aandelentoken moet gelijke tred houden met de werkelijke aandelenkoers. Orakels, zoals Chainlink Price Feeds, fungeren als databruggen en voeden aandelenkoersen van meerdere vertrouwde gegevensbronnen veilig en decentraal naar slimme contracten, wat de levensader is voor functies zoals het onderhouden van prijskoppelingen, het uitvoeren van transacties en het uitvoeren van liquidaties.

-

Bewijs van reserves (HbR):

Voor een 1:1 verankerd product als xStocks is het cruciaal. Met Chainlink PoR kunnen slimme contracten automatisch en regelmatig de toereikendheid van hun off-chain reserveactiva aan de buitenwereld bewijzen, waardoor het vertrouwensprobleem op codeniveau wordt opgelost en het veel actueler en overtuigender wordt dan traditionele auditrapporten.

Cross-chain interoperabiliteit (met Chainlink CCIP als voorbeeld):

-

Waarde:

Met de vorming van een multi-chain patroon is het cross-chain vermogen van activa cruciaal geworden. Het Cross-Chain Interoperability Protocol (CCIP) maakt het mogelijk om activa zoals xStocks veilig over te dragen tussen verschillende blockchains, zoals van Solana naar Ethereum. Dit kan de silo's tussen ketens afbreken, de liquiditeitspool en toepassingsscenario's van activa aanzienlijk uitbreiden en is een sleuteltechnologie om de visie van "één token, 10.000 ketens" te realiseren. Backed Finance heeft het gebruik van Chainlink CCIP voor cross-chain bridging in haar producten genoemd.

3. Gedetailleerde uitleg van de on-chain werking van activa en SPV's

Voor asset-backed tokens zijn SPV's een belangrijke hub die real-world activa verbindt met de blockchain-wereld. De operationele processen zijn rigoureus en in elkaar grijpend, waardoor de veiligheid en naleving van activa worden gegarandeerd.

1. Isolatie van activa:

Emittenten, zoals Backed Finance, kopen eerst echte aandelen op een conforme financiële markt, zoals de NYSE. Deze aandelen worden niet op de eigen balans van de emittent geplaatst, maar worden aangehouden in een afzonderlijk, gereguleerd special purpose vehicle (SPV) en in bewaring gehouden door een externe vergunninghoudende bewaarder, zoals een bank.

2. Token slaan:

Zodra de SPV en de bewaarder de ontvangst van het echte activum bevestigen, sturen ze een geverifieerde instructie naar het on-chain smart contract waarin ze toestemming geven voor het slaan van een gelijkwaardige hoeveelheid tokens op de doelblockchain (bijv. Solana) (bijv. 100 TSLAX-tokens voor het storten van 100 aandelen van TSLA).

3. Token distributie:

Geslagen tokens worden verkocht via conforme beurzen (zoals Kraken) of rechtstreeks aan geaccrediteerde beleggers die de KYC/AML-audits hebben doorstaan.

4. Beheer van de levenscyclus:

Tijdens de duur van het token handelt de uitgever corporate actions af via slimme contracten en orakels. Wanneer Tesla Inc. bijvoorbeeld een dividend uitkeert, ontvangt de SPV het dividend en activeert een slim contract om het equivalente aantal stablecoins of tokens uit te keren aan on-chain houders. In het geval van een aandelensplitsing past het slimme contract automatisch het aantal tokens aan voor alle houders.

5. Verlossing en verbranding:

Wanneer geaccrediteerde beleggers willen inwisselen, sturen ze on-chain tokens naar een aangewezen brandadres. Zodra het slimme contract is geverifieerd, wordt de SPV op de hoogte gebracht. De SPV verkoopt vervolgens het overeenkomstige aantal echte aandelen op de traditionele markt en geeft het ontvangen geld terug aan beleggers. Tegelijkertijd worden de on-chain tokens permanent verbrand om ervoor te zorgen dat de on-chain circulatie en off-chain reserves altijd in een 1:1 balans zijn.

3. Kernanalyse (3): Bedrijfsmodel en risicobeoordeling - het "rif" achter de opportuniteit

Achter de complexe compliance- en technologie-architectuur gaat een duidelijke bedrijfslogica schuil. Het stock tokenization platform creëert niet alleen ongekende waarde voor gebruikers, maar opent ook nieuwe winstkanalen voor zichzelf. Kansen en risico's gaan echter altijd met hen mee.

1. Businessmodel en bron van winst

Hoewel ze allemaal handel in aandelentokens aanbieden, hebben verschillende platforms hun eigen winstmodellen.

De inkomstenbronnen van Robinhood:

-

Expliciete inkomsten:

Volgens de officiële verklaring brengt Robinhood voornamelijk 0,1% wisselkoerskosten in rekening voor transacties van gebruikers die niet tot de eurozone behoren. Deze kosten worden in rekening gebracht wanneer een gebruiker een token in USD koopt met EUR.

-

Potentieel inkomen:

Hoewel het zich momenteel richt op "nul commissie" om gebruikers aan te trekken, is het bedrijfsmodel schaalbaar. In de toekomst kan het methoden voor het genereren van inkomsten introduceren die vergelijkbaar zijn met zijn traditionele Amerikaanse aandelenhandel, zoals Order Flow Payment (PFOF), hoewel het in de EU strikt beperkt is, lidmaatschapsdiensten met toegevoegde waarde voor high-frequency traders, of inkomsten uit de aangehouden onderliggende activa.

-

Uitbreiding naar de Private Equity-markt:

Door tokens uit te geven van particuliere bedrijven zoals OpenAI en SpaceX, heeft Robinhood zijn hoogwaardige activaklasse uitgebreid, wat niet alleen een krachtige strategie voor het verwerven van gebruikers is, maar in de toekomst ook winstgevend kan zijn door middel van gerelateerde diensten met toegevoegde waarde (zoals berichten, transactiematchmaking) kosten.

De inkomstenstromen van xStocks (Kraken & Backed Finance):

-

Transactiekosten:

Kraken, als een van de belangrijkste handelsplatforms, brengt een percentage van de transactiekosten in rekening voor kopers en verkopers van xStocks, het meest traditionele winstmodel van de beurs.

-

Munt-/aflossingskosten:

Als emittent bedient Backed Finance voornamelijk institutionele klanten. Het kan servicekosten in rekening brengen voor grote munt- en aflossingsoperaties die door institutionele gebruikers worden uitgevoerd om hun kosten voor aankoop, hosting en beheer van de onderliggende activa te dekken.

-

B2B-diensten:

Het kernbedrijfsmodel van Backed Finance is het bieden van een one-stop Tokenization-as-a-Service-oplossing voor andere financiële instellingen. xStocks is zowel een product als een showcase van zijn technologische bekwaamheid.

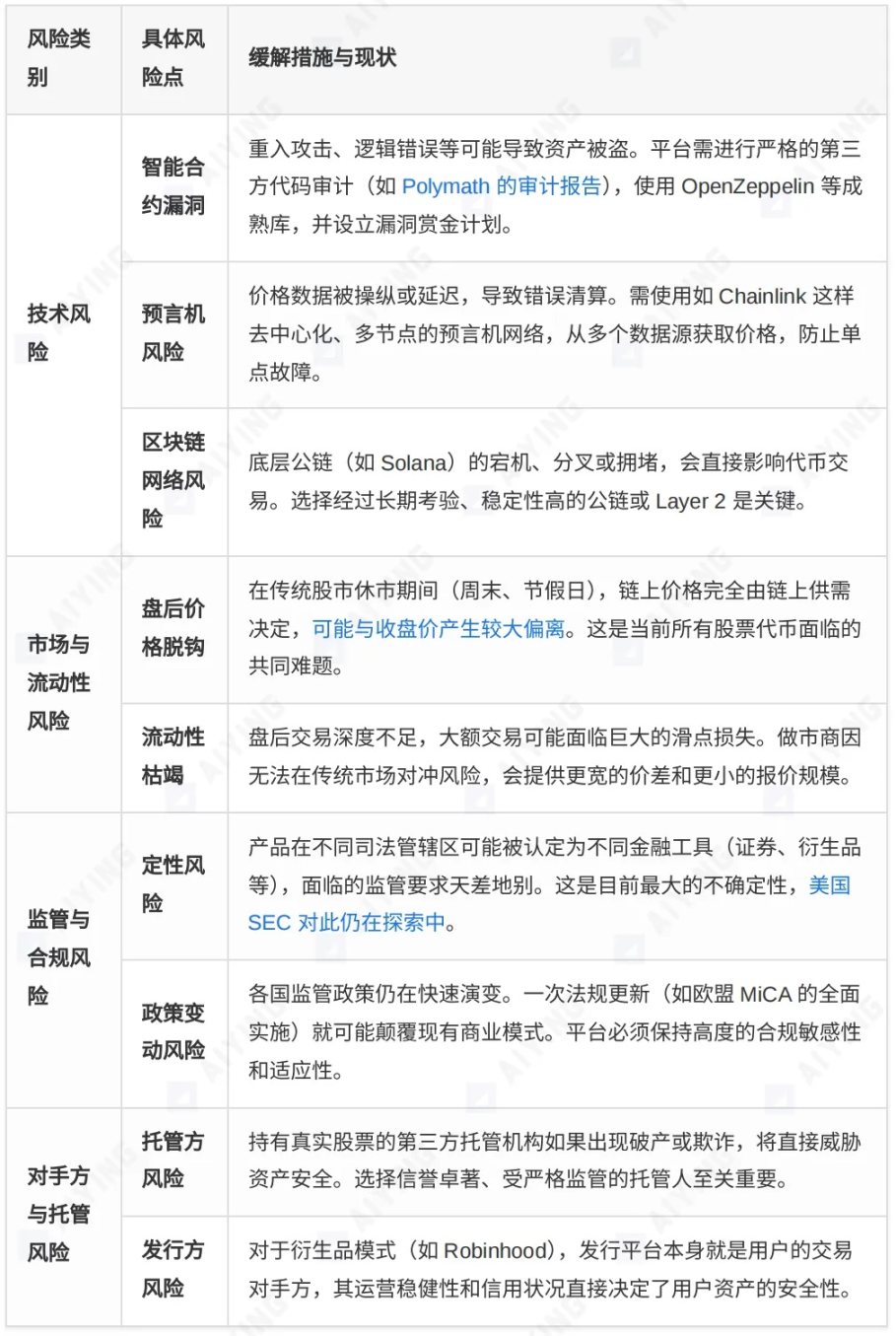

2. Uitgebreide risicobeoordelingsmatrix

Hoewel beleggers genieten van het gemak van tokenisatie van aandelen, moeten ze zich nuchter bewust zijn van de verschillende risico's die erachter schuilgaan.

3. Marktstructuur en toekomstperspectieven: Wie zal de volgende generatie financiële markten domineren?

In het spoor van tokenisatie van activa concurreren grote platforms om de markt met een verschillende strategische positionering. Inzicht in hun verschillen kan ons helpen inzicht te krijgen in de toekomst van de industrie.

1. Vergelijking van de matrix van de belangrijkste spelers

De RWA-tokenisatietrack is een veelheid aan concurrenten op basis van verschillende strategische overwegingen. We hebben de belangrijkste spelers in drie kampen verdeeld voor een diepgaande vergelijking.

2. Markttrends en evolutiepaden

Vooruitkijkend zijn er verschillende duidelijke trends die naar voren komen uit de tokenisatie van aandelen en de RWA-track als geheel:

-

Van isolatie naar convergentie:

Vroege tokenisatieprojecten waren meestal geïsoleerde pogingen binnen een enkel platform. Tegenwoordig verschuift de trend naar diepe integratie met reguliere financiële instellingen zoals BlackRock, Franklin Templeton en het enorme DeFi-ecosysteem. Tokenized activa worden een brug tussen TradFi en DeFi.

-

Regelgevingsgedreven innovatie:

Duidelijkheid over de regelgeving is de sterkste katalysator voor marktontwikkeling. De MiCA-wet van de Europese Unie, de Zwitserse DLT-wet en het Guardian-programma van MAS zorgen allemaal voor meer duidelijkheid in de markt, wat op zijn beurt meer compliance-innovatie stimuleert. Compliance-mogelijkheden worden de kern van het concurrentievermogen van het platform.

-

Institutionele toelating en productdiversificatie:

Terwijl BlackRock de geldmarkt van een biljoen dollar naar de blockchain brengt via zijn BUIDL-fonds, zal institutionele deelname ongekende liquiditeit en vertrouwen in de markt injecteren. Het productaanbod zal ook worden uitgebreid van een enkel eigen vermogen en obligatie tot complexere gestructureerde producten, private equity en alternatieve activa.

-

Private equity tokenisatie wordt de nieuwe blauwe oceaan:

Platforms vertegenwoordigd door Robinhood beginnen de tokenisatie van aandelen van particuliere bedrijven te verkennen, wat een venster opent op de private equity-markt, die meestal beperkt is tot institutionele en vermogende particulieren. Hoewel er enorme uitdagingen zijn op het gebied van waardering, openbaarmaking en recht, is dit ongetwijfeld een nieuwe richting met een groot potentieel.

Toekomstvisie en denken

De golf van tokenisatie van aandelen is niet te stoppen, maar de weg die voor ons ligt is niet gemakkelijk. Een paar kernvragen zullen de uiteindelijke vorm bepalen:

Open versus gesloten controverse:

Zal de markt worden gedomineerd door een open, composable model zoals xStocks, of zal een meegaand, maar gesloten, "ommuurd tuin" model zoals Robinhood winnen? Het is waarschijnlijker dat de twee lange tijd naast elkaar zullen bestaan en gebruikersgroepen met verschillende risicobereidheid en behoeften zullen bedienen. Crypto Native-gebruikers zullen de open wereld van DeFi omarmen, terwijl traditionele beleggers misschien liever experimenteren in een vertrouwde, gereguleerde "tuin".

De race tussen technologie en recht:

Cross-chain technologieën (bijv. CCIP), Layer 2-oplossingen en privacy-preserving computing (bijv. ZK-proofs) zullen zich blijven ontwikkelen om de huidige technische knelpunten op het gebied van schaalbaarheid, interoperabiliteit en privacy aan te pakken. Tegelijkertijd zal het vermogen van het wereldwijde wettelijke kader om gelijke tred te houden met technologische innovatie en zekerheid te bieden voor deze innovaties, bepalend zijn voor de snelheid en het plafond van de industrie als geheel.

Stock tokenization is veel meer dan alleen "on-chain" financiële activa, het geeft fundamenteel een nieuwe vorm aan het paradigma van uitgifte, handel, liquidatie en eigendom van activa. Het belooft een efficiëntere, transparantere en inclusievere wereldwijde financiële markt. Hoewel dit pad vol technologische, markt- en regelgevende "riffen" zit, is de toekomstige richting die het aangeeft ongetwijfeld onomkeerbaar. Voor alle marktdeelnemers, of het nu gaat om beleggers, bouwers of regelgevers, is het absoluut noodzakelijk om de komende financiële revolutie actief en voorzichtig te omarmen op basis van een diepgaand begrip van de onderliggende logica en potentiële risico's.