Istnieją dwa paradygmaty tokenizacji akcji: otwarcie xStocks i mury Robinhooda

Słowa: Aiying Research

Tokenizacja aktywów w świecie rzeczywistym (RWA) nie jest już futurystyczną narracją samozadowolenia kręgów blockchain, ale finansową rzeczywistością, która się dzieje. W szczególności tokenizacja akcji rozpoczęła się wraz z wejściem gigantów fintech, takich jak Kraken i Robinhood, co jest zmianą strukturalną napędzaną przez technologię blockchain. Po raz pierwszy globalni inwestorzy mają możliwość handlu "cyfrowymi akcjami" firm takich jak Apple i Tesla 24 godziny na dobę, 7 dni w tygodniu, w sposób niemal bezproblemowy. Jednak w zgiełku rynku trzeba odpowiedzieć na głębsze pytania. Książka jest kontynuacją poprzedniej sesji "From Retail Paradise to Financial Disruptor: An In-depth Breakdown of Robinhood's Business Landscape and Future Chess Game", raport Aiyinga ma na celu penetrację powierzchni gorących punktów rynkowych i dogłębną analizę wewnętrznej logiki obecnych produktów tokenizacji akcji głównego nurtu. Nie będziemy już zatrzymywać się na poziomie "co", ale skupimy się na tym, "jak" i "co jest zagrożone", dostarczając naszym klientom, inwestorom, deweloperom i organom regulacyjnym mapę referencyjną, która jest zarówno dogłębna, jak i praktyczna.

Aiying przeprowadzi dogłębną analizę porównawczą dwóch typowych przypadków - xStocks (emitowanego przez Backed Finance i będącego przedmiotem obrotu na giełdach takich jak Kraken), który reprezentuje ścieżkę "otwartego DeFi" oraz Robinhood, który reprezentuje ścieżkę "otoczonego murem ogrodu zgodności", uzupełnionego o praktyki kluczowych graczy w branży, takich jak Hashnote i Securitize, aby wspólnie zbadać kluczowe pytanie:

W jaki sposób platformy te równoważą rygorystyczne regulacje finansowe, złożone wdrożenia technologii i ogromne możliwości rynkowe? Jakie ścieżki wybrali i w jaki sposób ich podstawowa logika i projekt zgodności zasadniczo się różniły? To jest sedno tego, co ujawni to sprawozdanie.

1. Podstawowa analiza (1): "Mantra" i "talizman" zgodności - logika leżąca u podstaw dwóch głównych modeli

Wyzwaniem numer jeden związanym z tokenizacją akcji nie jest technologia, ale zgodność. Każda próba "wprowadzenia" tradycyjnych papierów wartościowych do blockchaina będzie musiała zmierzyć się z zawiłościami globalnych regulacji finansowych. W długoterminowej walce z regulacjami rynek po cichu podzielił się na dwie bardzo różne ścieżki zgodności: tokeny zabezpieczające zabezpieczone aktywami 1:1 i tokeny kontraktów pochodnych. Struktura prawna i logika operacyjna leżąca u podstaw tych dwóch modeli są bardzo różne, co determinuje ich formy produktów, prawa użytkownika i charakterystykę ryzyka. Przeanalizujmy je jeden po drugim.

Tryb 1: xStocks – Otwarta ścieżka do DeFi

Podstawowa definicja: Posiadane przez użytkownika tokeny (np. TSLAX reprezentujący akcje Tesli) prawnie reprezentują własność lub udział w rzeczywistych akcjach (TSLA). Jest to mapowanie on-chain "prawdziwych" akcji, które dąży do autentyczności i przejrzystości aktywów.

Ramy prawne i wyniki rynkowe

Aiying uważa, że projekt zgodności xStocks jest znakomity, a jego istota polega na przyjęciu otwartości blockchaina przy jednoczesnej minimalizacji ryzyka prawnego dzięki wielowarstwowym podmiotom prawnym i jasnym ramom regulacyjnym.

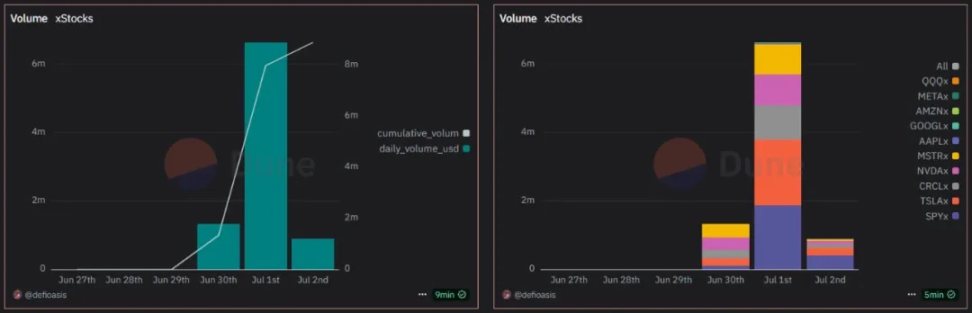

Obecnie xStocks obsługuje 61 akcji i ETF-ów, z których 10 jest przedmiotem obrotu on-chain, co świadczy o początkowej żywotności rynku. Po wsparciu przez Bybit i Kraken, jego wolumen obrotu eksplodował, osiągając 6,641 miliona dolarów dziennego wolumenu obrotu na dzień 1 lipca, z ponad 6 500 użytkownikami i ponad 17 800 transakcjami.

Emitent i ramy regulacyjne:

xStocks jest emitowany przez szwajcarską firmę Backed Finance, a jej działalność jest zgodna ze szwajcarską ustawą DLT (Distributed Ledger Technology). Szwajcaria została wybrana jako legalna baza domowa, ponieważ kraj ten oferuje stosunkowo jasne i przyjazne środowisko regulacyjne dla aktywów cyfrowych i innowacji blockchain.

Spółki celowe (SPV):

Jest to kamień węgielny całej architektury. Backed Finance utworzył spółkę celową (SPV) w Liechtensteinie, gdzie otoczenie prawne i podatkowe jest stabilne. Ta spółka celowa jest jak "sejf na aktywa", którego jedyną funkcją jest przechowywanie rzeczywistych akcji. Taki projekt zapewnia krytyczną izolację ryzyka: nawet jeśli platforma, na której użytkownik handluje (taka jak Kraken lub Bybit) lub emitent ma problemy operacyjne, aktywa bazowe przechowywane w spółce celowej pozostają bezpieczne i niezależne.

Strategie zabezpieczone aktywami i płynnościowe

Aby zapewnić wartość i wiarygodność tokenów on-chain, xStocks stworzył przejrzysty system płynności oparty na aktywach i dwutorowej.

Kotwica 1:1 (1 moneta = 1 akcja):

Każdy token xStock krążący w łańcuchu ściśle odpowiada rzeczywistemu udziałowi posiadanemu przez zewnętrznego powiernika. Ta zakotwiczona relacja 1:1 jest sercem jej propozycji wartości. Obecnie NVIDIA, Circle i Tesla mają po ponad 10 000 tokenów giełdowych.

Proces emisji:

Profesjonalni akredytowani inwestorzy mogą ubiegać się o Konto Zabezpieczone w celu zakupu akcji za pośrednictwem Backed. Backed pełni rolę inwestora pierwotnego, kupując akcje od domu maklerskiego, które są następnie przechowywane w depozycie przez instytucję zewnętrzną. Wreszcie, xStocks wybija odpowiednią liczbę tokenów w oparciu o liczbę zakupionych akcji i zwraca je inwestorom Tier 1. Ci inwestorzy Tier 1 mogą emitować i umarzać tokeny kapitałowe w dowolnym momencie.

Dowód rezerwy:

Przejrzystość jest kamieniem węgielnym zaufania. xStocks jest zintegrowany z Chainlink PoR, wiodącą w branży siecią wyroczni. Oznacza to, że każdy może przeszukiwać i weryfikować skarbiec rezerwowy Backed Finance on-chain w czasie rzeczywistym i autonomicznie, upewniając się, że rzeczywista liczba posiadanych przez niego akcji jest wystarczająca do obsługi wszystkich wyemitowanych tokenów.

Dwutorowa strategia płynności:

1. Animatorzy rynku scentralizowanej giełdy (CEX):

Na głównych giełdach, takich jak Kraken i Bybit, profesjonalni animatorzy rynku są odpowiedzialni za zapewnienie płynności, zapewniając, że użytkownicy mogą kupować i sprzedawać xStocks tak łatwo, jak w przypadku zwykłych kryptowalut.

2. Protokoły zdecentralizowanych finansów (DeFi):

Tokeny xStocks są otwarte, a użytkownicy mogą wpłacać je do protokołów DeFi (np. platform pożyczkowych, pul płynności DEX) w łańcuchu Solana, aby zapewnić płynność i samodzielnie zarabiać. Obecnie xStocks nawiązał współpracę z agregatorem DEX Jupiter i protokołem pożyczkowym Kamino, aby w pełni wykorzystać możliwości komponowania DeFi i stworzyć dodatkową wartość dla aktywów. Na przykład, najczęściej handlowany token SP500 (SPY) osiągnął 1 milion dolarów płynności USDC-marginowanej w łańcuchu.

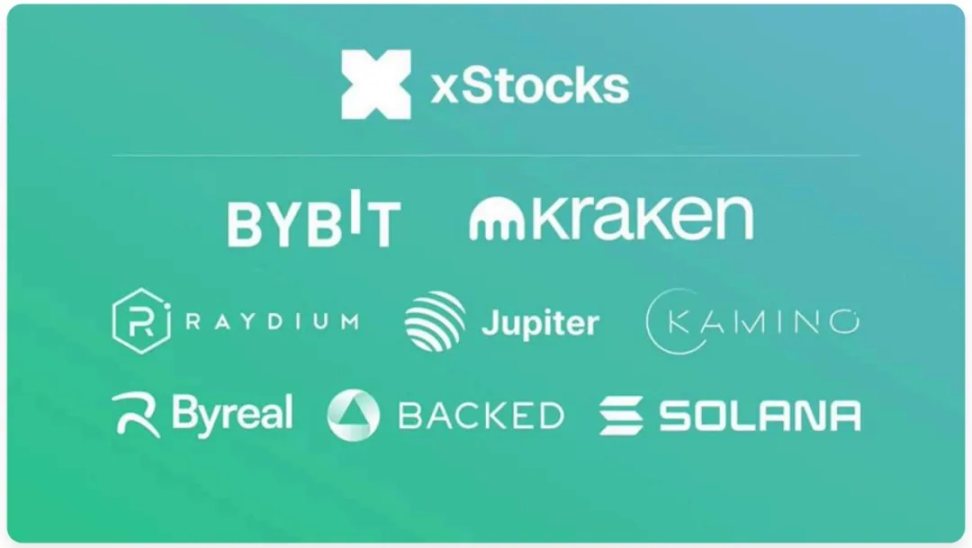

Ekosystem xStocks składa się z wydawcy wspieranego przez wydawcę, platform transakcyjnych Bybit i Kraken oraz bazowego blockchaina Solana

Model 2: Robinhood – "otoczony murem ogród" z przestrzeganiem przepisów na pierwszym miejscu

Podstawowa definicja: W przeciwieństwie do xStocks, token giełdowy zakupiony przez użytkownika na platformie Robinhood nie jest prawnie własnością akcji, ale kontraktem na finansowe instrumenty pochodne między użytkownikiem a Robinhood Europe, który śledzi cenę określonej akcji. Jego istotą prawną są pozagiełdowe (OTC) instrumenty pochodne, a token on-chain jest jedynie cyfrowym certyfikatem praw do tego kontraktu.

1. Ramy prawne i wdrożenie techniczne

Zespół Aiying odkrył, że model Robinhooda jest bardzo pragmatyczną formą "arbitrażu regulacyjnego", w ramach której sprytnie zestawiono produkt jako istniejący instrument finansowy z jasnymi ramami regulacyjnymi i szybko go wdrożył przy bardzo niskich kosztach.

Emitent i ramy regulacyjne:

Tokeny są emitowane przez Robinhood Europe UAB, firmę inwestycyjną zarejestrowaną na Litwie i regulowaną przez jej bank centralny. Jej produkty są regulowane zgodnie z unijną dyrektywą MiFID II (dyrektywa w sprawie rynków instrumentów finansowych). Zgodnie z MiFID II, tokeny te są klasyfikowane jako instrumenty pochodne, omijając bardziej złożone przepisy dotyczące emisji papierów wartościowych.

Niskie koszty i szybkie wdrożenie:

Robinhood wdrożył 213 tokenów giełdowych w łańcuchu Arbitrum o łącznym koszcie zaledwie 5,35 USD (opłaty za gaz w łańcuchu), wykazując się wyjątkową wydajnością w wykorzystaniu technologii warstwy 2. Spośród nich 79 tokenów ma ustawione metadane i jest gotowych do kolejnych transakcji.

Pionierskie próby:

Robinhood odważnie podjął pierwszą próbę tokenizacji akcji prywatnych firm, uruchamiając tokeny od OpenAI i SpaceX, próbując uzyskać przewagę w przestrzeni private equity o wysokiej wartości. Obecnie Robinhood wybił 2 309 tokenów OpenAI(o). (Token OpenAI zapewni inwestorom możliwość pośredniego inwestowania w OpenAI poprzez posiadanie przez Robinhood udziałów w SPV, a następnie powiązanie ceny tokena OpenAI z wartością akcji OpenAI posiadanych przez tę spółkę celową)

2. Projekt techniczny w stylu "ogrodu otoczonego murem" i zgodności

Wdrożenie technologii Robinhood jest ściśle powiązane ze strategią zgodności, a razem budują zamknięty, ale zgodny ekosystem.

On-chain KYC i biała lista:

Dzięki odwrotnej analizie inteligentnego kontraktu tokenów giełdowych Robinhooda, twórcy społeczności odkryli, że w ich kontraktach wbudowana jest ścisła kontrola uprawnień. Każdy transfer tokenów uruchamia kontrolę w celu sprawdzenia, czy adres odbiorcy znajduje się w rejestrze "Zatwierdzony portfel" prowadzonym przez Robinhood. Oznacza to, że tylko użytkownicy z UE, którzy przeszli Robinhood KYC/AML, będą mogli przechowywać i handlować tymi tokenami, tworząc "otoczony murem ogród".

Ograniczona komponowalność DeFi:

Bezpośrednią konsekwencją tego modelu "otoczonego murem ogrodu" jest to, że jego tokeny giełdowe są praktycznie niemożliwe do interakcji z ekspansywnymi, niewymagającymi zezwoleń protokołami DeFi. Wartość aktywów w łańcuchu jest mocno zamknięta w ekosystemie Robinhooda.

Planowanie przyszłości (Robinhood Chain):

Aby lepiej służyć swojej strategii RWA, Robinhood planuje rozwinąć własną sieć warstwy 2, Robinhood Chain, na szczycie stosu technologicznego Arbitrum, demonstrując swoją ambicję przejęcia kontroli nad podstawową technologią.

Chociaż model Robinhooda znalazł drogę do zgodności w ramach UE, wywołał również wiele kontrowersji i potencjalnych zagrożeń.

Zamieszanie związane z "fałszywym kapitałem":

Najbardziej emblematycznym wydarzeniem jest wprowadzenie na rynek tokenów OpenAI i SpaceX. Wkrótce potem OpenAI oficjalnie wydało publiczne oświadczenie, w którym zaprzeczyło współpracy z Robinhood i dało jasno do zrozumienia, że tokeny nie reprezentują kapitału firmy. Incydent ten obnaża ogromne ryzyko związane z modelem instrumentów pochodnych w zakresie ujawniania informacji i postrzegania przez użytkowników.

Ryzyko centralizacji:

Bezpieczeństwo aktywów użytkownika i realizacja transakcji są całkowicie zależne od kondycji operacyjnej i zdolności kredytowej Robinhood Europe. Jeśli wystąpi problem z platformą, użytkownik będzie narażony na ryzyko kontrahenta.

3. Porównanie i podsumowanie dwóch głównych modeli

Dzięki powyższej analizie możemy wyraźnie dostrzec fundamentalne różnice między tymi dwoma modelami. Model xStocks jest bliższy otwartemu duchowi Crypto Native i DeFi, podczas gdy model Robinhood jest "skrótem" do znalezienia w istniejących ramach regulacyjnych.

Najważniejsze wnioski:

Ścieżka xStocks to "asset on-chain", która stara się prawdziwie i przejrzyście odwzorować wartość tradycyjnych aktywów w świecie blockchain i objąć otwarte finanse. Ścieżka Robinhooda to "biznes w łańcuchu", który wykorzystuje blockchain jako narzędzie techniczne do pakowania i dostarczania tradycyjnej działalności związanej z instrumentami pochodnymi, co Aiying rozumie, że jest zasadniczo bardziej jak oparte na blockchainie ulepszenie "CeFi" (scentralizowane finanse).

2. Podstawowa analiza (2): "Pieśń lodu i ognia" architektury technicznej - otwarte DeFi i otoczone murem ogrody

W ramach zgodności architektura technologiczna jest szkieletem, który umożliwia realizację wizji produktu. Aiying uważa, że różnice między xStocks a Robinhood pod względem doboru technologii i projektowania komponentów odzwierciedlają również ich dwie różne filozofie: "otwartość" i "zamknięcie".

1. Wybór leżącego u podstaw łańcucha publicznego: trójkątna gra wydajności, ekologii i bezpieczeństwa

Wybór, który łańcuch publiczny ma być używany jako "gleba" do emisji aktywów, jest strategiczną decyzją związaną z wydajnością, kosztami, bezpieczeństwem i ekologią.

xStocks wybiera Solana:

Główną motywacją jest dążenie do ekstremalnych osiągów. Solana jest znana z wysokiej przepustowości (teoretyczny TPS do dziesiątek tysięcy), niskich kosztów transakcji (zwykle poniżej 0,01 USD) i szybkości potwierdzania transakcji poniżej sekundy. Ma to kluczowe znaczenie dla tokenów giełdowych, które muszą obsługiwać handel o wysokiej częstotliwości i interakcję w czasie rzeczywistym ze złożonymi protokołami DeFi. Jednak kilka awarii sieci w historii ujawniło również wyzwania związane ze stabilnością, co jest ryzykiem, które należy podjąć przy wyborze Solany.

Robinhood wybiera Arbitrum:

Arbitrum to rozwiązanie skalowania warstwy 2 Ethereum firmy Ethereum, a logika stojąca za jego wyborem polega na "staniu na ramionach gigantów". Przyjmując Arbitrum, Robinhood nie tylko osiąga wyższą wydajność i niższe opłaty niż sieć główna Ethereum, ale co ważniejsze, dziedziczy niezrównane bezpieczeństwo Ethereum oraz dużą społeczność programistów i dojrzałą infrastrukturę. Ponadto Robinhood ogłosił również plany migracji do własnej sieci warstwy 2 opartej na technologii Arbitrum w przyszłości, zoptymalizowanej specjalnie pod kątem RWA, pokazując swoje ambicje dotyczące długoterminowego układu.

Analiza porównawcza: Nie jest to po prostu kwestia "kto jest lepszy", ale odzwierciedlenie ścieżki strategicznej. Solana to monolityczny łańcuch, który dąży do "zintegrowanej wysokiej wydajności", podczas gdy Arbitrum reprezentuje ścieżkę "modułowości" i dziedziczenia bezpieczeństwa Ethereum. Ten pierwszy jest bardziej agresywny, drugi jest bardziej wytrzymały.

2. Analiza podstawowych komponentów technicznych

Oprócz bazowego łańcucha publicznego, kilka kluczowych komponentów technicznych razem stanowi podstawową funkcję produktu tokenizacji akcji.

Projekt inteligentnego kontraktu:

-

xStocks (Token SPL):

Jako standardowy token (SPL) na Solanie, jego inteligentne kontrakty są zaprojektowane tak, aby można je było swobodnie przenosić, podobnie jak ERC-20 na Ethereum. Ten otwarty projekt stanowi techniczną podstawę jego zdolności do bezproblemowej integracji z protokołami DeFi, takimi jak korzystanie z platformy pożyczkowej Kamino jako zabezpieczenia.

-

Robinhood (Token Z Uprawnieniami):

Jak wspomniano wcześniej, umowa ma wbudowaną logikę ograniczenia transferu. Każda transakcja jest weryfikowana poprzez wywołanie wewnętrznego rejestru białej listy, który jest technicznym rdzeniem modelu "otoczonego ogrodem" i główną przyczyną jego izolacji od otwartych protokołów DeFi.

Kluczowa rola wyroczni (na przykładzie Chainlink):

-

Informacje o cenie:

Wartość tokena giełdowego musi nadążać za rzeczywistą ceną akcji. Wyrocznie, takie jak Chainlink Price Feeds, działają jak mosty danych, dostarczając ceny akcji z wielu zaufanych źródeł danych do inteligentnych kontraktów w sposób bezpieczny i zdecentralizowany, co jest siłą napędową dla takich funkcji, jak utrzymywanie sztywności cen, wykonywanie transakcji i przeprowadzanie likwidacji.

-

Dowód rezerw (PoR):

W przypadku produktu zakotwiczonego 1:1, takiego jak xStocks, ma to kluczowe znaczenie. Dzięki Chainlink PoR inteligentne kontrakty mogą automatycznie i regularnie udowadniać adekwatność swoich aktywów rezerwowych poza łańcuchem dla świata zewnętrznego, rozwiązując problem zaufania na poziomie kodu i sprawiając, że jest on znacznie bardziej aktualny i przekonujący niż tradycyjne raporty z audytu.

Interoperacyjność między łańcuchami (na przykładzie Chainlink CCIP):

-

Wartość:

Wraz z powstaniem wzorca wielołańcuchowego, zdolność aktywów do cross-chain stała się kluczowa. Cross-Chain Interoperability Protocol (CCIP) umożliwia bezpieczne przenoszenie aktywów takich jak xStocks między różnymi blockchainami, takimi jak Solana do Ethereum. Może to przełamać silosy między łańcuchami, znacznie rozszerzyć pulę płynności i scenariusze zastosowania aktywów oraz jest kluczową technologią do realizacji wizji "jeden token, 10 000 łańcuchów". Backed Finance wspomniał o wykorzystaniu Chainlink CCIP do mostkowania między łańcuchami w swoich produktach.

3. Szczegółowe wyjaśnienie działania aktywów w łańcuchu i SPV

W przypadku tokenów zabezpieczonych aktywami, spółki celowe są kluczowym węzłem, który łączy aktywa świata rzeczywistego ze światem blockchain. Jego procesy operacyjne są rygorystyczne i zazębiające się, zapewniając bezpieczeństwo i zgodność aktywów.

1. Izolacja zasobów:

Emitenci, tacy jak Backed Finance, najpierw kupują rzeczywiste akcje na rynku finansowym działającym zgodnie z przepisami, takim jak NYSE. Akcje te nie są umieszczane w bilansie emitenta, ale są przechowywane w oddzielnej, regulowanej spółce celowej (SPV) i przechowywane przez licencjonowanego powiernika będącego stroną trzecią, takiego jak bank.

2. Wybijanie tokenów:

Gdy spółka celowa i depozytariusz potwierdzą otrzymanie rzeczywistych aktywów, wysyłają zweryfikowaną instrukcję do inteligentnego kontraktu on-chain upoważniającą do wybicia równoważnej ilości tokenów na docelowym blockchainie (np. Solana) (np. 100 tokenów TSLAX za zdeponowanie 100 udziałów w TSLA).

3. Dystrybucja tokenów:

Wybijane tokeny są sprzedawane za pośrednictwem zgodnych giełd (takich jak Kraken) lub bezpośrednio akredytowanym inwestorom, którzy przeszli audyty KYC/AML.

4. Zarządzanie cyklem życia:

W czasie trwania tokena emitent obsługuje działania korporacyjne za pośrednictwem inteligentnych kontraktów i wyroczni. Na przykład, gdy Tesla Inc. wypłaca dywidendę, spółka celowa otrzymuje dywidendę i uruchamia inteligentny kontrakt w celu dystrybucji równoważnej ilości stablecoinów lub tokenów do posiadaczy on-chain. W przypadku podziału akcji, inteligentny kontrakt automatycznie dostosowuje liczbę tokenów dla wszystkich posiadaczy.

5. Odkupienie i spalenie:

Kiedy akredytowani inwestorzy chcą dokonać wykupu, wysyłają tokeny on-chain na wyznaczony adres spalania. Po zweryfikowaniu inteligentnego kontraktu spółka celowa jest powiadamiana. Następnie spółka celowa sprzedaje odpowiednią ilość rzeczywistych udziałów na rynku tradycyjnym i zwraca otrzymaną gotówkę inwestorom. W tym samym czasie, tokeny on-chain są trwale spalane, aby zapewnić, że obieg on-chain i rezerwy poza łańcuchem są zawsze w równowadze 1:1.

3. Podstawowa analiza (3): Model biznesowy i ocena ryzyka – "rafa" stojąca za szansą

Za złożoną architekturą zgodności i technologii kryje się jasna logika biznesowa. Platforma tokenizacji akcji nie tylko tworzy bezprecedensową wartość dla użytkowników, ale także otwiera dla siebie nowe kanały zysku. Jednak szanse i ryzyko zawsze się z nimi wiążą.

1. Model biznesowy i źródło zysku

Chociaż wszystkie oferują handel tokenami giełdowymi, różne platformy mają swoje własne modele zysku.

Źródła przychodów Robinhood:

-

Wyraźny dochód:

Zgodnie z oficjalnym oświadczeniem, Robinhood pobiera głównie opłatę za wymianę walut (FX) w wysokości 0,1% za transakcje dokonywane przez użytkowników spoza strefy euro. Opłata ta jest ponoszona, gdy użytkownik kupuje token denominowany w USD za pomocą EUR.

-

Potencjalny dochód:

Chociaż obecnie koncentruje się na "zerowej prowizji", aby przyciągnąć użytkowników, jego model biznesowy jest skalowalny. W przyszłości może wprowadzić metody monetyzacji podobne do tradycyjnej działalności giełdowej w USA, takie jak Order Flow Payment (PFOF), chociaż jest to ściśle ograniczone w UE, usługi o wartości dodanej dla traderów o wysokiej częstotliwości lub dochody z posiadanych aktywów bazowych.

-

Ekspansja na rynek Private Equity:

Emitując tokeny od prywatnych firm, takich jak OpenAI i SpaceX, Robinhood rozszerzył swoją klasę aktywów o wysokiej wartości, która jest nie tylko potężną strategią pozyskiwania użytkowników, ale może być również opłacalna w przyszłości dzięki powiązanym opłatom za usługi o wartości dodanej (takie jak wiadomości, kojarzenie transakcji).

Strumienie przychodów xStocks (Kraken & Backed Finance):

-

Opłaty transakcyjne:

Kraken, jako jedna z głównych platform transakcyjnych, pobiera procent opłat transakcyjnych dla kupujących i sprzedających xStocks, co jest najbardziej tradycyjnym modelem zysku na giełdzie.

-

Opłata za wybicie/wykup:

Backed Finance jako emitent obsługuje głównie klientów instytucjonalnych. Może pobierać opłatę za usługę za duże operacje wybijania i umarzania wykonywane przez użytkowników instytucjonalnych w celu pokrycia ich kosztów zakupu, hostingu i zarządzania aktywami bazowymi.

-

Usługi B2B:

Podstawowym modelem biznesowym Backed Finance jest zapewnienie kompleksowego rozwiązania Tokenization-as-a-Service dla innych instytucji finansowych. xStocks jest zarówno produktem, jak i wizytówką jego technologicznej sprawności.

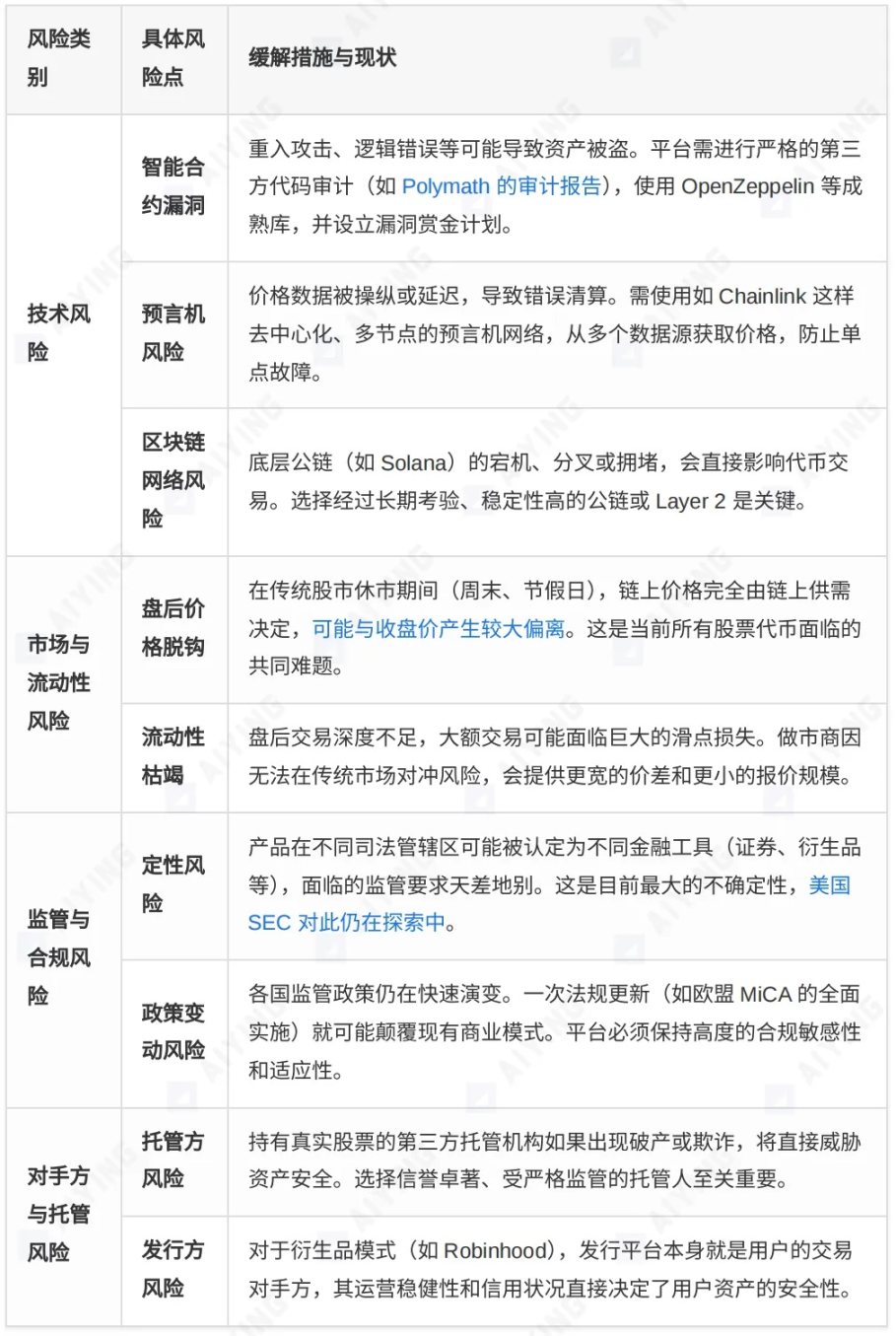

2. Kompleksowa matryca oceny ryzyka

Podczas gdy inwestorzy cieszą się wygodą, jaką daje tokenizacja akcji, muszą być trzeźwo świadomi różnych zagrożeń, które się za nią kryją.

3. Struktura rynku i perspektywy na przyszłość: Kto zdominuje rynki finansowe nowej generacji?

Na ścieżce tokenizacji aktywów główne platformy konkurują o rynek z różnym pozycjonowaniem strategicznym. Zrozumienie ich różnic może pomóc nam uzyskać wgląd w przyszłość branży.

1. Porównanie matrycy głównego gracza

Ścieżka tokenizacji RWA to mnogość konkurentów opartych na różnych względach strategicznych. Podzieliliśmy głównych graczy na trzy obozy w celu dogłębnego porównania.

2. Trendy rynkowe i ścieżki ewolucji

Patrząc w przyszłość, istnieje kilka wyraźnych trendów wyłaniających się z tokenizacji akcji i ścieżki RWA jako całości:

-

Od izolacji do konwergencji:

Wczesne projekty tokenizacji były w większości izolowanymi próbami w ramach jednej platformy. Obecnie trend ten przesuwa się w kierunku głębokiej integracji z głównymi instytucjami finansowymi, takimi jak BlackRock, Franklin Templeton i rozległym ekosystemem DeFi. Tokenizowane aktywa stają się pomostem między TradFi a DeFi.

-

Innowacje oparte na regulacjach:

Przejrzystość regulacyjna jest najsilniejszym katalizatorem rozwoju rynku. Unijna ustawa MiCA, szwajcarska ustawa DLT oraz program MAS Guardian Scheme zapewniają rynkowi większą przejrzystość, co z kolei zachęca do większej liczby innowacji w zakresie zgodności. Możliwości w zakresie zgodności stają się podstawową konkurencyjnością platformy.

-

Wstęp instytucjonalny i dywersyfikacja produktów:

Ponieważ BlackRock wprowadza rynek pieniężny o wartości biliona dolarów do blockchaina za pośrednictwem swojego funduszu BUIDL, udział instytucjonalny wstrzyknie na rynek bezprecedensową płynność i zaufanie. Rozszerzy się również oferta produktów z pojedynczych akcji i obligacji do bardziej złożonych produktów strukturyzowanych, private equity i aktywów alternatywnych.

-

Tokenizacja private equity staje się nowym błękitnym oceanem:

Platformy reprezentowane przez Robinhood zaczynają badać tokenizację akcji prywatnych firm, co otwiera okno na rynek private equity, który zwykle jest ograniczony do osób instytucjonalnych i zamożnych. Chociaż istnieją ogromne wyzwania związane z wyceną, ujawnianiem informacji i prawem, jest to niewątpliwie nowy kierunek z dużym potencjałem.

Perspektywy na przyszłość i myślenie

Fala tokenizacji akcji jest nie do zatrzymania, ale droga przed nami nie jest łatwa. O jego ostatecznym kształcie zadecyduje kilka podstawowych pytań:

Kontrowersje otwarte vs. zamknięte:

Czy rynek zostanie zdominowany przez otwarty, komponowalny model, taki jak xStocks, czy też wygra zgodny, ale zamknięty model "otoczonego murem", taki jak Robinhood? Bardziej prawdopodobne jest, że te dwie metody będą współistnieć przez długi czas, służąc grupom użytkowników o różnych apetytach i potrzebach związanych z ryzykiem. Użytkownicy Crypto Native przyjmą otwarty świat DeFi, podczas gdy tradycyjni inwestorzy mogą preferować eksperymentowanie w znajomym, regulowanym "ogrodzie".

Wyścig między technologią a prawem:

Technologie cross-chain (np. CCIP), rozwiązania warstwy 2 i przetwarzanie chroniące prywatność (np. ZK-proofs) będą nadal ewoluować, aby rozwiązać obecne techniczne wąskie gardła w skalowalności, interoperacyjności i prywatności. Jednocześnie zdolność globalnych ram prawnych do nadążania za innowacjami technologicznymi i zapewnienia pewności w odniesieniu do tych innowacji będzie determinować tempo i pułap rozwoju całego sektora.

Tokenizacja akcji to znacznie więcej niż tylko aktywa finansowe "on-chain", zasadniczo przekształca paradygmat emisji aktywów, handlu, likwidacji i własności. Obiecuje bardziej wydajny, przejrzysty i inkluzywny globalny rynek finansowy. Choć droga ta pełna jest technologicznych, rynkowych i regulacyjnych "raf", to przyszły kierunek, w którym wskazuje, jest niewątpliwie nieodwracalny. Dla wszystkich uczestników rynku, niezależnie od tego, czy są to inwestorzy, firmy budowlane czy organy regulacyjne, konieczne jest aktywne i ostrożne przyjęcie nadchodzącej rewolucji finansowej w oparciu o głębokie zrozumienie jej podstawowej logiki i potencjalnych zagrożeń.