Ce jeton n’est pas disponible sur la plateforme d’échange. Vous pouvez le trader sur OKX DEX.

FRAX

Cours du Frax

0x853d...b99e

$0,99792

+$0,00019954

(+0,02 %)

Évolution du cours sur les dernières 24 heures

USD

Nous n'avons pas trouvé cette crypto. Vérifiez votre orthographe ou essayez-en une autre recherche.

Que ressentez-vous pour FRAX aujourd’hui ?

Donnez votre avis en ajoutant un pouce vers le haut si vous pensez que le cours Ethereum et la valeur Ethereum sont en hausse, ou un pouce en bas si vous estimez que le prix Ethereum et le ETH / USD vont baisser. Suivez l’évolution Ethereum en temps réel et consultez le Ethereum cours dollar et le Ethereum cours euro pour anticiper les tendances du marché.

Votez pour voir les résultats

Infos sur le marché du FRAX

Cap. boursière

La cap. boursière est calculée en multipliant l’offre en circulation d’un jeton par son dernier cours.

Cap. boursière = offre en circulation × dernier cours

Cap. boursière = offre en circulation × dernier cours

Réseau

Chaîne de blocs sous-jacente qui prend en charge des transactions sécurisées et décentralisées.

Approvisionnement en circulation

La quantité totale d’un jeton qui est accessible au public sur le marché.

Liquidité

La liquidité est la facilité d'achat/vente d'un jeton sur DEX. Plus la liquidité est élevée, plus il est facile de réaliser une transaction.

Cap. boursière

$298,02 M

Réseau

Ethereum

Approvisionnement en circulation

298 640 638 FRAX

Holders de jetons

9625

Liquidité

$95,98 M

Volume sur 1 h

$112,47 k

Volume sur 4 h

$295,52 k

Volume sur 24 h

$17,39 M

Flux de Frax

Le contenu suivant provient de .

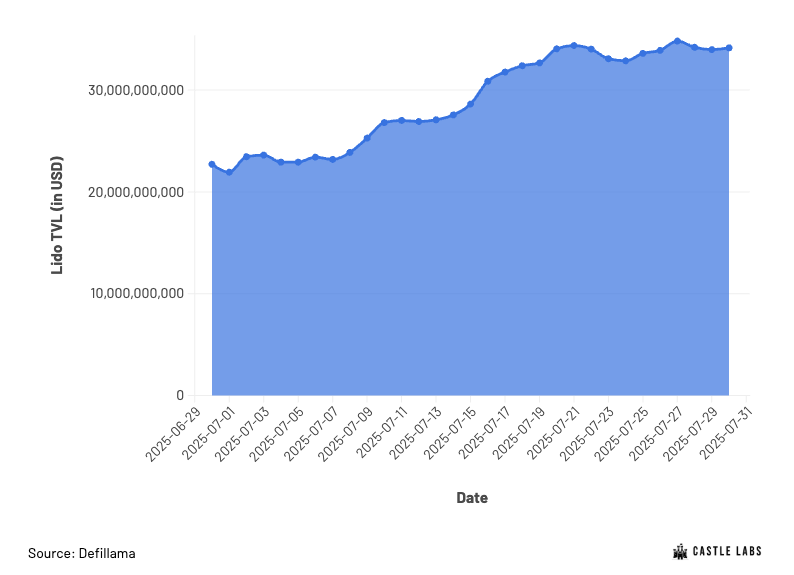

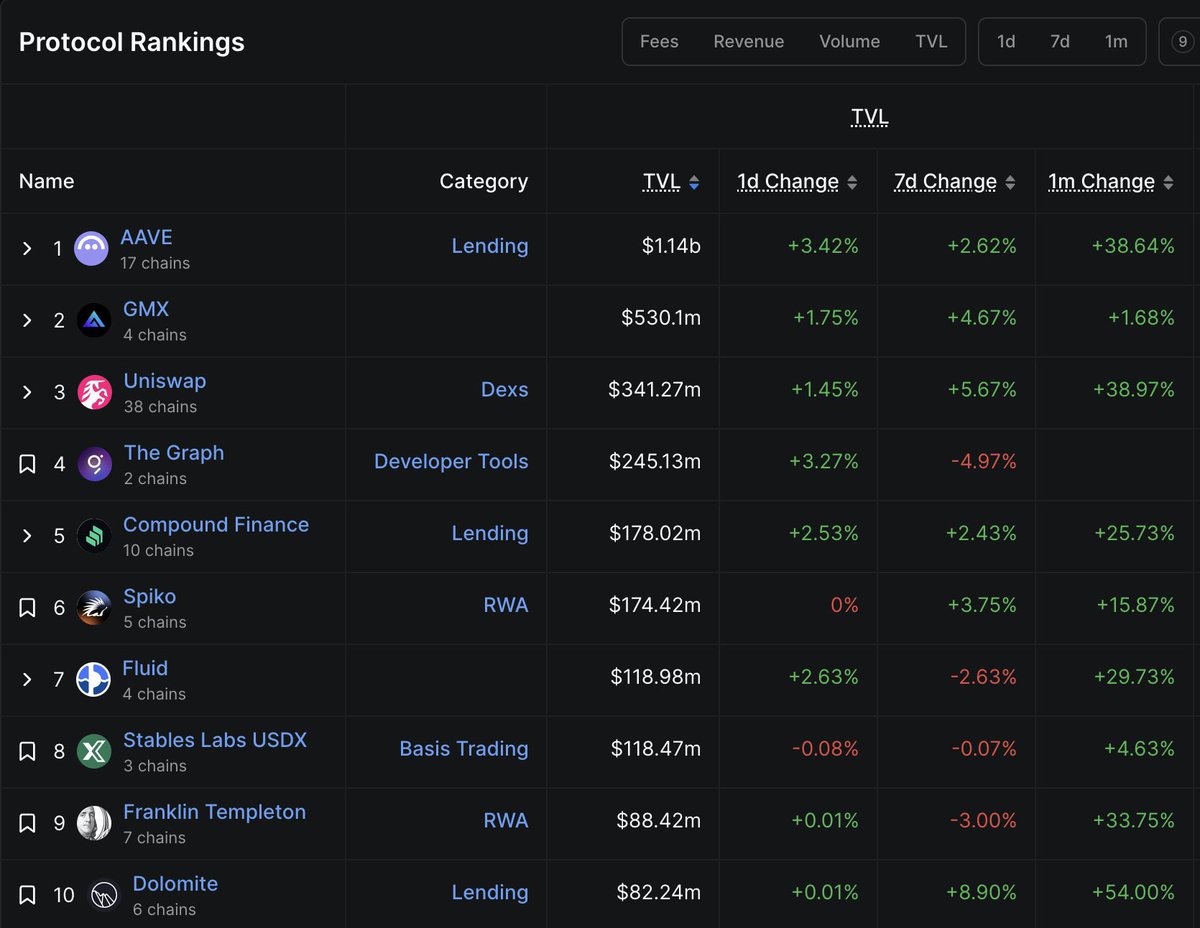

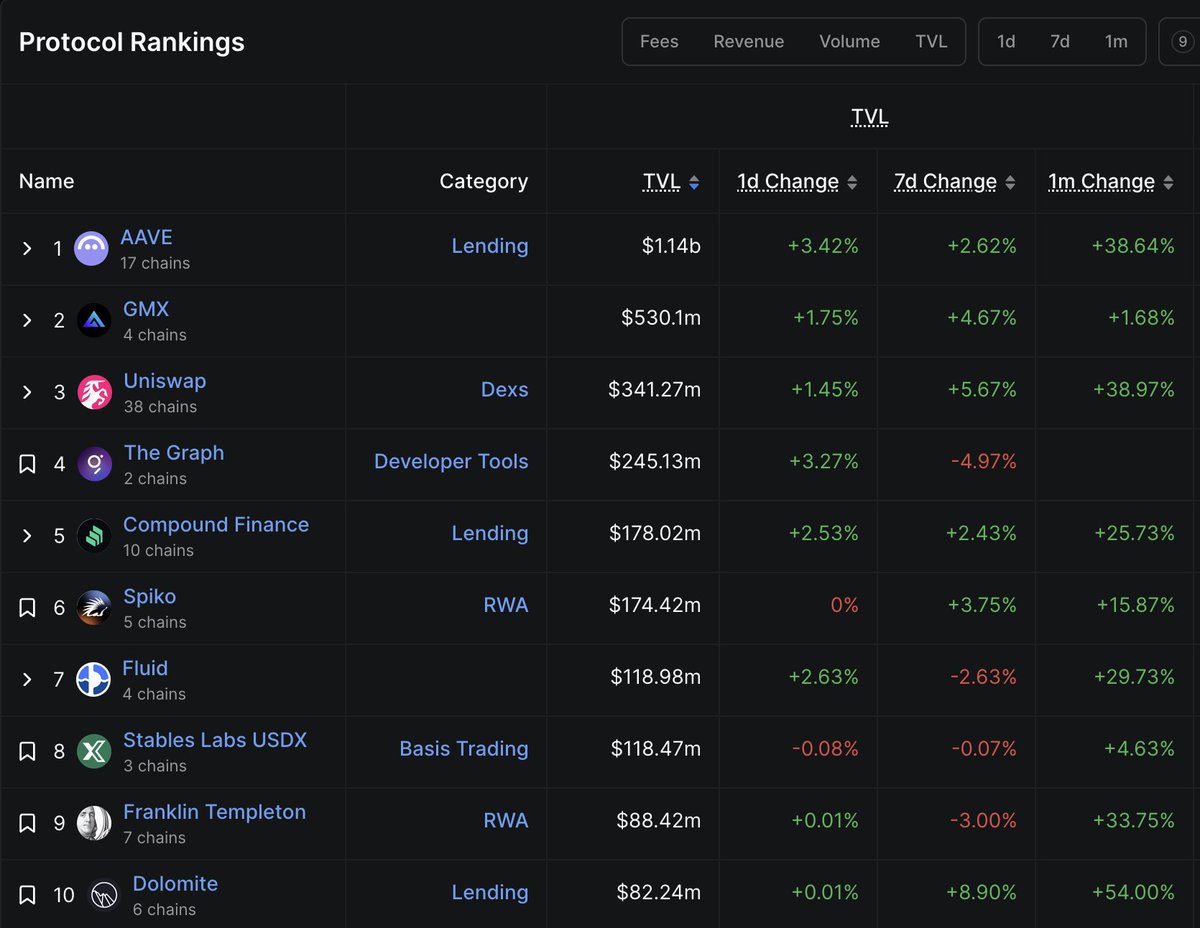

À première vue, il semble que tous ces projets aient eu un bon mois...

Sauf que $ETH a augmenté de 53 % en juillet.

Donc, les projets dont la TVL est uniquement composée d'ETH auraient dû voir leur TVL augmenter d'au moins autant, sinon ils ont eu de réels flux nets d'ETH sortants.

Lido n'est en hausse que de 46 %

Eigen seulement de 47 %

Pendant ce temps, les augmentations de TVL de 60 à 70 % pour les stablecoins delta-neutres comme Resolv et Ethena sont dues à de nouveaux flux nets, et non à l'appréciation du prix de l'ETH.

The DeFi Investor 🔎

dApps qui ont connu une augmentation de la TVL en juillet

EtherFi - de 6,5 milliards $ à 10 milliards $ de TVL

Lido - de 21,9 milliards $ à 32 milliards $ de TVL

Eigenlayer - de 12 milliards $ à 17,7 milliards $ de TVL

Pendle - de 5 milliards $ à 6,8 milliards $ de TVL

Ethena - de 5,4 milliards $ à 8,7 milliards $ de TVL

Resolv - de 332 millions $ à 561 millions $ de TVL

Frax - de 345 millions $ à 524 millions $ de TVL

Ethereum a été lancé il y a 10 ans, mais je n'ai commencé à l'utiliser qu'en 2019. À l'époque, je savais que cela allait changer le monde tel que nous le connaissons.

En faisant abstraction de tout le bruit, le réseau #Ethereum a jeté les bases de tout ce que nous utilisons aujourd'hui dans la blockchain - DeFi, Gaming, NFTs, L2 comme #Frax et bien plus encore.

Des plateformes alimentées par la blockchain et propulsées par l'IA comme @Echo_Market n'existeraient pas et ne prospéreraient pas sans cela.

Nous avons couvert tous ces protocoles dans notre rapport récent.

Tous ont montré un excellent schéma de croissance et ont bien performé dans leurs catégories. Si nous nous concentrons sur les chiffres, @LidoFinance à lui seul a gagné plus de 10 milliards de dollars en valeur verrouillée, ce qui est impressionnant.

En avant.

The DeFi Investor 🔎

dApps qui ont connu une augmentation de la TVL en juillet

EtherFi - de 6,5 milliards $ à 10 milliards $ de TVL

Lido - de 21,9 milliards $ à 32 milliards $ de TVL

Eigenlayer - de 12 milliards $ à 17,7 milliards $ de TVL

Pendle - de 5 milliards $ à 6,8 milliards $ de TVL

Ethena - de 5,4 milliards $ à 8,7 milliards $ de TVL

Resolv - de 332 millions $ à 561 millions $ de TVL

Frax - de 345 millions $ à 524 millions $ de TVL

Performance du cours de FRAX en USD

Le cours actuel du frax est de $0,99792. Au cours des dernières 24 heures, frax a a augmenté de +0,02 %. Il a actuellement une offre en circulation de 298 640 638 FRAX et une offre maximale de 298 640 638 FRAX, pour une capitalisation boursière totalement diluée de $298,02 M. Le cours frax/USD est mis à jour en temps réel.

5 min

-0,02 %

1 h

-0,01 %

4 h

+0,08 %

24 h

+0,02 %

À propos du Frax (FRAX)

FAQ FRAX

Quel est le cours actuel de Frax ?

Le cours actuel d’1 FRAX est de $0,99792, avec une variation de +0,02 % au cours des dernières 24 heures.

Puis-je acheter des FRAX sur OKX ?

Non, FRAX n’est actuellement pas disponible sur OKX. Pour vous tenir au courant de la disponibilité de FRAX, inscrivez-vous aux notifications ou suivez-nous sur les réseaux sociaux. Nous annoncerons les nouveaux ajouts de cryptomonnaies dès leur inscription à la cote.

Pourquoi le cours de FRAX fluctue-t-il ?

Le cours de FRAX fluctue en raison de la dynamique mondiale de l’offre et de la demande propre aux cryptomonnaies. Sa volatilité à court terme peut être attribuée à des changements importants dans ces forces du marché.

Combien vaut 1 Frax aujourd’hui ?

Actuellement, 1 Frax vaut $0,99792. Vous recherchez des informations sur les mouvements de prix du token Frax ? Vous êtes au bon endroit ! Découvrez les graphiques les plus récents sur le token Frax et tradez de manière responsable avec OKX.

Qu'est-ce que la cryptomonnaie ?

Les cryptomonnaies, telles que les Frax, sont des actifs numériques fonctionnant sur un registre public appelé blockchain. En savoir plus sur les jetons proposés sur OKX et leurs différents attributs, notamment le cours en direct et les graphiques en temps réel.

Quand la cryptomonnaie a-t-elle été inventée ?

En raison de la crise financière de 2008, l’intérêt porté à la finance décentralisée a explosé. Le Bitcoin offrait une solution novatrice en tant qu’actif numérique sécurisé sur un réseau décentralisé. De nombreux jetons tels que les Frax ont également été créés depuis lors.

Avis de non-responsabilité

Le contenu social sur cette page (« Contenu »), y compris mais sans s’y limiter les tweets et les statistiques fournis par LunarCrush, est issu de tiers et fourni « tel quel » à des fins d’information uniquement. OKX ne garantit ni la qualité ni l’exactitude du Contenu, et le Contenu ne représente pas les opinions d’OKX. Il n’est pas destiné à dispenser (i) des conseils ou recommandations en matière d’investissement ; il ne doit pas (ii) non plus être considéré comme une invitation à acheter, à vendre ni à détenir des actifs numériques, ni (iii) comme des conseils financiers, comptables, juridiques ou fiscaux. Les actifs numériques (dont les stablecoins et les NFT) présentent un niveau de risque élevé, et leur valeur peut varier considérablement. Les cours et les performances des actifs numériques ne sont pas garantis et peuvent changer sans préavis.OKX ne fournit aucune recommandation en matière d’investissement ou d’actif. Évaluez attentivement votre situation financière pour déterminer si vous êtes en mesure de détenir ou de trader des actifs numériques. Demandez conseil auprès de votre expert juridique, fiscal ou en investissement pour toute question portant sur votre situation personnelle. Pour plus de détails, consultez nos Conditions d’utilisation et notre Avertissement sur les risques. En utilisant le site Web tiers (« SWT »), vous acceptez que toute utilisation du SWT soit soumise et régie par les conditions du SWT. Sauf mention écrite expresse, OKX et ses sociétés affiliées (« OKX ») ne sont en aucun cas associées au propriétaire ou à l’exploitant du SWT. Vous acceptez qu’OKX ne soit responsable d’aucune perte, d’aucun dommage et d’aucune autre conséquence découlant de votre utilisation du SWT. Sachez que l’utilisation d’un SWT peut déboucher sur la perte ou la baisse de vos actifs. Le produit peut être indisponible dans certaines juridictions.

Données sociales