Token này không khả dụng trên Sàn giao dịch OKX. Bạn có thể giao dịch token này trên OKX DEX.

xUSD

Giá Staked Stream USD

0x6202...b926

$1,1747

+$0,0022277

(+0,19%)

Thay đổi giá trong 24 giờ qua

Bạn cảm thấy thế nào về giá xUSD hôm nay?

Chia sẻ suy nghĩ của bạn: Nhấn thích nếu bạn tin vào xu hướng tăng, hoặc không thích nếu bạn nghĩ giá sẽ giảm.

Bình chọn để xem kết quả

Thông tin thị trường xUSD

Vốn hóa thị trường

Vốn hóa thị trường được tính bằng cách nhân tổng cung lưu hành của coin với giá gần nhất.

Vốn hóa thị trường = Tổng cung lưu hành × Giá gần nhất

Vốn hóa thị trường = Tổng cung lưu hành × Giá gần nhất

Mạng lưới

Blockchain cơ sở hỗ trợ các giao dịch an toàn, phi tập trung.

Tổng cung lưu hành

Tổng số lượng coin khả dụng được công khai trên thị trường.

Thanh khoản

Tính thanh khoản là mức độ dễ dàng mua/bán một đồng tiền trên DEX. Tính thanh khoản càng cao thì hoàn tất một giao dịch càng dễ dàng.

Vốn hóa thị trường

$12,19M

Mạng lưới

Sonic Mainnet

Tổng cung lưu hành

10.377.200 xUSD

Người nắm giữ token

0

Thanh khoản

$1,84M

Khối lượng 1 giờ

$0,00

Khối lượng 4 giờ

$0,00

Khối lượng 24 giờ

$1,11M

Tin tức về Staked Stream USD

Nội dung sau đây có nguồn gốc từ .

Odaily

Tiêu đề gốc: Cập nhật Stablecoin Tháng Năm 2025

Nguồn gốc: Artemis

Biên soạn gốc: Bitpush

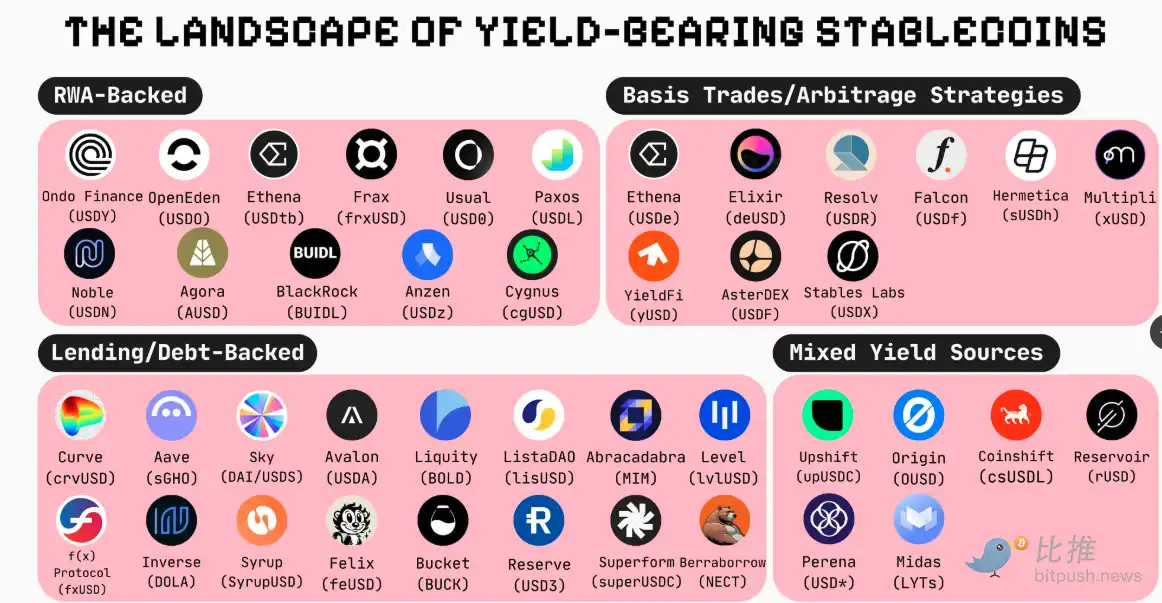

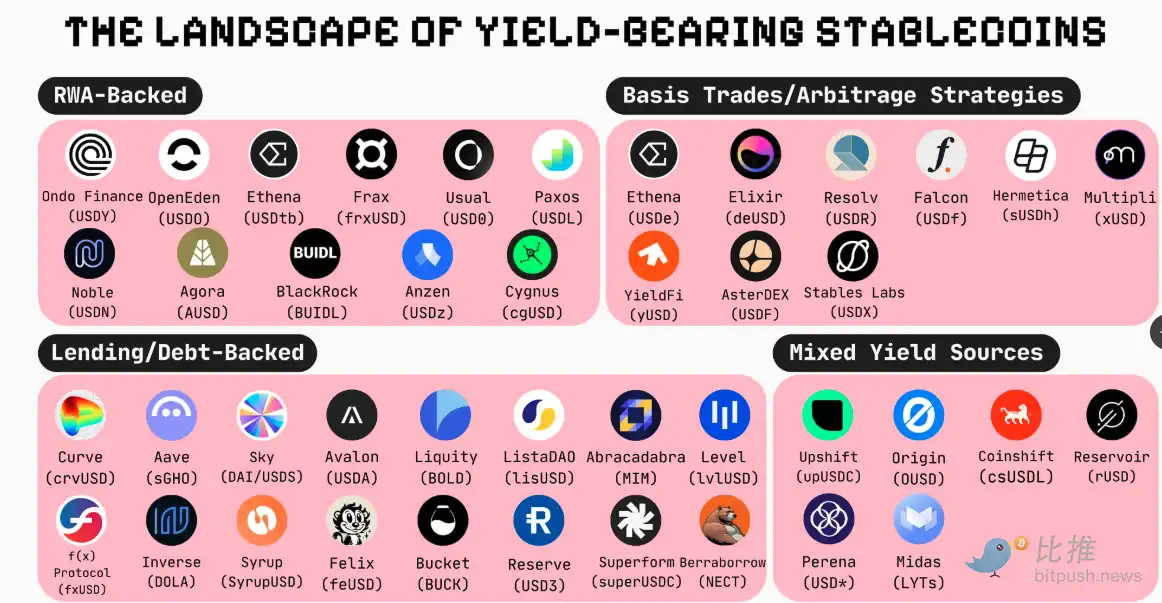

Trên thị trường tiền điện tử, stablecoin không còn chỉ "ổn định" nữa – chúng đang âm thầm giúp bạn kiếm tiền. Từ lợi suất trái phiếu kho bạc Hoa Kỳ đến chênh lệch giá hợp đồng vĩnh viễn, stablecoin mang lợi nhuận đang trở thành động cơ thu nhập mới cho các nhà đầu tư tiền điện tử. Hiện tại, có hàng chục dự án liên quan với giá trị thị trường hơn 20 triệu USD, với tổng giá trị hơn 10 tỷ USD. Trong bài viết này, chúng tôi sẽ phân tích các nguồn doanh thu của các stablecoin kiếm lãi chính thống và xem xét các dự án tiêu biểu nhất trên thị trường để xem ai đang thực sự "kiếm tiền" cho bạn.

Stablecoin có lãi suất là gì?

Không giống như các stablecoin thông thường, chẳng hạn như USDT hoặc USDC, chỉ đóng vai trò là một kho lưu trữ giá trị, stablecoin có lãi suất cho phép người dùng kiếm thu nhập thụ động trong quá trình nắm giữ của họ. Giá trị cốt lõi của chúng nằm ở việc mang lại thu nhập bổ sung cho những người nắm giữ coin thông qua chiến lược cơ bản trong khi vẫn giữ giá stablecoin neo.

Lợi ích được tạo ra như thế nào?

Có nhiều nguồn thu nhập khác nhau đối với stablecoin có lãi suất, có thể được tóm tắt thành các loại sau:

Đầu tư tài sản thế giới thực (RWA): Các giao thức đầu tư tiền vào các tài sản rủi ro thấp trong thế giới thực như trái phiếu kho bạc Hoa Kỳ (T-bills), quỹ thị trường tiền tệ hoặc trái phiếu doanh nghiệp và trả lại số tiền thu được từ các khoản đầu tư đó cho chủ sở hữu.

Chiến lược DeFi: Giao thức gửi stablecoin vào các nhóm thanh khoản tài chính phi tập trung (DeFi), tiến hành canh tác thanh khoản hoặc sử dụng các chiến lược "trung lập delta" để khai thác lợi nhuận từ sự kém hiệu quả của thị trường.

Vay mượn: Tiền đặt cọc được cho người vay vay và tiền lãi mà người vay trả trở thành thu nhập của chủ sở hữu.

Hỗ trợ nợ: Giao thức cho phép người dùng khóa tài sản tiền điện tử làm tài sản thế chấp để cho vay stablecoin. Thu nhập chủ yếu đến từ phí ổn định hoặc lãi suất được tạo ra từ tài sản thế chấp không phải stablecoin.

Nguồn lai: Lợi nhuận đến từ nhiều sự kết hợp khác nhau như RWA được mã hóa, giao thức DeFi, nền tảng tài chính tập trung (CeFi), v.v., để đạt được lợi nhuận đa dạng.

Tổng quan nhanh về bối cảnh thị trường stablecoin có lãi suất (các dự án có tổng nguồn cung khoảng 20 triệu đô la trở lên)

Dưới đây là danh sách một số dự án stablecoin có lãi suất chính thống hiện tại, được phân loại theo các chiến lược tạo lợi nhuận chính của chúng. Xin lưu ý rằng dữ liệu dành cho tổng nguồn cung và danh sách chủ yếu bao gồm các stablecoin có lãi suất với tổng nguồn cung từ 20 triệu đô la trở lên.

1. Được hỗ trợ bởi RWA (chủ yếu thông qua Kho bạc Hoa Kỳ, trái phiếu doanh nghiệp, thương phiếu, v.v.)

Những stablecoin này tạo ra lợi nhuận bằng cách đầu tư tiền vào các tài sản có lợi nhuận thấp, rủi ro thấp trong thế giới thực.

Ethena Labs (USDtb – 1,3 tỷ USD): Được hỗ trợ bởi quỹ BUIDL của BlackRock.

Usual (0 USD – 619 triệu USD): Token tiền gửi thanh khoản của giao thức Usual, được hỗ trợ 1:1 bởi RWA siêu ngắn hạn (cụ thể là token Kho bạc Hoa Kỳ tổng hợp).

BUIDL (570 triệu USD): Quỹ mã hóa của BlackRock nắm giữ Kho bạc Hoa Kỳ và các khoản tương đương tiền.

Ondo Finance (USDY – 560 triệu USD): Được hỗ trợ hoàn toàn bởi Kho bạc Hoa Kỳ.

OpenEden (USDO – 280 triệu USD): Số tiền thu được từ trái phiếu kho bạc Hoa Kỳ và dự trữ được hỗ trợ bởi repo.

Anzen (USDz – 122,8 triệu USD): Được hỗ trợ hoàn toàn bởi danh mục đầu tư đa dạng của RWA được mã hóa, bao gồm chủ yếu là tài sản tín dụng tư nhân.

Noble (USDN – 106,9 triệu USD): Stablecoin có lãi suất có thể kết hợp, được hỗ trợ bởi 103% trái phiếu kho bạc Mỹ, sử dụng cơ sở hạ tầng M0.

Lift Dollar (USDL – 94 triệu USD): Được phát hành bởi Paxos, được hỗ trợ hoàn toàn bởi Kho bạc Hoa Kỳ và các khoản tương đương tiền và tự động được cộng gộp hàng ngày.

Agora (AUSD – 89 triệu USD): Được hỗ trợ bởi dự trữ Agora, bao gồm USD và các khoản tương đương tiền như repo ngược qua đêm và trái phiếu kho bạc Mỹ ngắn hạn.

Cygnus (cgUSD – 70,9 triệu USD): Được hỗ trợ bởi trái phiếu kho bạc ngắn hạn, nó chạy trên chuỗi Base dưới dạng token ERC-20 kiểu rebase, với số dư của nó được tự động điều chỉnh hàng ngày để phản ánh lợi nhuận.

Frax (frxUSD – 62,9 triệu USD): Được nâng cấp từ stablecoin FRAX của Frax Finance, đây là một stablecoin đa chuỗi được hỗ trợ bởi BUIDL và Superstate của BlackRock.

2. Chiến lược giao dịch cơ sở/chênh lệch giá

Loại stablecoin này thu được thu nhập thông qua các chiến lược trung lập với thị trường, chẳng hạn như chênh lệch giá lãi suất tài trợ hợp đồng vĩnh viễn, chênh lệch giá nền tảng giao dịch chéo, v.v.

Ethena Labs (USDe – 6 tỷ USD): Được hỗ trợ bởi một nhóm tài sản đa dạng, nó duy trì chốt của mình thông qua phòng ngừa rủi ro delta tài sản thế chấp giao ngay.

Stables Labs (USDX – 671 triệu USD): Tạo lợi nhuận thông qua chiến lược chênh lệch giá trung lập giữa nhiều loại tiền điện tử.

Falcon Stable (USDF – 573 triệu USD): Được hỗ trợ bởi danh mục đầu tư tiền điện tử, mang lại lợi nhuận thông qua các chiến lược trung lập trên thị trường của Falcon (chênh lệch giá tỷ lệ tài trợ, giao dịch đa nền tảng, đặt cược gốc và cung cấp thanh khoản).

Resolv Labs (USR – 216 triệu USD): Được hỗ trợ hoàn toàn bởi nhóm đặt cược ETH, rủi ro giá ETH được phòng ngừa rủi ro thông qua hợp đồng tương lai vĩnh viễn và tài sản được quản lý bởi ký quỹ ngoài chuỗi.

Elixir (deUSD – 172 triệu USD): Sử dụng stETH và sDAI làm tài sản thế chấp, tạo ra một vị thế trung lập bằng cách bán khống ETH và nắm bắt được tỷ lệ tài trợ dương.

Aster (USDF – 110 triệu USD): Được hỗ trợ bởi tài sản tiền điện tử và hợp đồng tương lai ngắn hạn tương ứng trên AsterDEX.

Nultipli.fi (xUSD/xUSDT – 65 triệu USD): Kiếm tiền thông qua chênh lệch giá trung lập trên thị trường, bao gồm chênh lệch giá Contango và chênh lệch giá lãi suất, trên các sàn giao dịch tập trung (CEX).

YieldFi (yUSD – 23 triệu USD): Được hỗ trợ bởi USDC và các stablecoin khác, lợi nhuận đến từ các chiến lược trung lập với Delta, nền tảng cho vay và giao thức giao dịch lợi nhuận.

Hermetica (USDh – 5,5 triệu USD): Được hỗ trợ bởi Delta được bảo hiểm rủi ro Bitcoin, sử dụng bán khống hợp đồng tương lai vĩnh viễn trên các sàn giao dịch tập trung lớn để kiếm vốn.

3. Vay / trả nợ

Loại stablecoin này tạo ra lợi nhuận bằng cách cho vay tiền gửi, tính lãi hoặc thông qua các vị thế nợ thế chấp (CDP) để có phí ổn định và số tiền thanh lý.

Sky (DAI – 5,3 tỷ USD): Dựa trên CDP (Vị thế nợ thế chấp). Được đúc bằng cách đặt cược ETH (LST), BTC LST và sUSDS trên @sparkdotfi. USDS là phiên bản nâng cấp của DAI và được sử dụng để kiếm lợi nhuận thông qua Sky Savings Rate và SKY Rewards.

Curve Finance (crvUSD – 840 triệu USD): Một stablecoin thế chấp quá mức, được hỗ trợ bởi ETH và được quản lý bởi LLAMMA, có chốt được duy trì thông qua các nhóm thanh khoản và tích hợp DeFi của Curve.

Syrup (syrupUSDC – 631 triệu USD): Được hỗ trợ bởi một khoản thế chấp lãi suất cố định được cung cấp cho các tổ chức tiền điện tử, số tiền thu được được quản lý bởi cơ sở hạ tầng cho vay và bảo lãnh tín dụng của @maplefinance.

MIM_Spell (MIM – 241 triệu USD): Một stablecoin thế chấp quá mức được đúc bằng cách khóa tiền điện tử có lãi suất vào Cauldron, với lợi nhuận bắt nguồn từ lãi suất và phí thanh lý.

Aave (GHO - 251 triệu đô la): được đúc thông qua tài sản thế chấp được cung cấp trong thị trường cho vay Aave v3.

Nghịch đảo (DOLA - 200 triệu đô la): Một stablecoin được đảm bảo bằng nợ được đúc thông qua cho vay thế chấp trên FiRM, với lợi nhuận được tạo ra bằng cách đặt cược vào sDOLA, kiếm được thu nhập từ việc tự cho vay.

Mức (lvlUSD – 184 triệu USD): Được hỗ trợ bởi USDC hoặc USDT được gửi vào các giao thức cho vay DeFi (chẳng hạn như Aave) để tạo ra lợi nhuận.

Beraborrow (NECT – 169 triệu USD): stablecoin CDP gốc của Berachain, được hỗ trợ bởi iBGT. Lợi nhuận được tạo ra thông qua các nhóm ổn định thanh khoản, lợi tức thanh lý và tăng đòn bẩy cho các ưu đãi PoL.

Avalon Labs (USDa – 193 triệu USD): Một stablecoin toàn chuỗi được đúc bằng cách sử dụng các tài sản như BTC thông qua mô hình CeDeFi CDP, cung cấp cho vay lãi suất cố định và tạo ra lợi nhuận bằng cách đặt cược trong kho tiền Avalon.

Liquity Protocol (BOLD – 95 triệu đô la): Được hỗ trợ bởi ETH thế chấp quá mức (LST) và tạo ra lợi nhuận bền vững thông qua các khoản thanh toán lãi suất từ người vay và số tiền thanh lý ETH kiếm được thông qua Nhóm ổn định của nó.

Lista Dao (lisUSD – 62,9 triệu USD): Một stablecoin thế chấp quá mức trên BNB Chain, được đúc bằng cách sử dụng BNB, ETH (LST), stablecoin làm tài sản thế chấp.

Giao thức f(x) (fxUSD – 65 triệu đô la): Được đúc thông qua xPOSITION đòn bẩy được hỗ trợ bởi stETH hoặc WBTC, lợi nhuận từ việc đặt cược stETH, phí mở cửa và ưu đãi nhóm ổn định.

Bucket Protocol (BUCK – 72 triệu USD): Một stablecoin được CDP hỗ trợ thế chấp quá mức dựa trên @SuiNetwork, được đúc bằng cách đặt cược SUI.

Felix (feUSD - 71 triệu đô la): Liquity fork CDP trên @HyperliquidX. feUSD là một stablecoin CDP thế chấp quá mức được đúc bằng cách sử dụng HYPE hoặc UBTC làm tài sản thế chấp.

Superform Labs (superUSDC – 51 triệu đô la): kho tiền được USDC hỗ trợ tự động được cân bằng lại thành các giao thức cho vay hàng đầu (Aave, Fluid, Morpho, Euler) trên Ethereum và Base, được cung cấp bởi Yearn v3.

Dự trữ (D3 Hoa Kỳ – 49 triệu USD): Được hỗ trợ 1:1 bởi một rổ token có lãi suất blue-chip (pyUSD, sDAI và cUSDC).

4. Nguồn thu nhập hỗn hợp (kết hợp DeFi, tài chính truyền thống, thu nhập tài chính tập trung) là các stablecoin kết hợp nhiều chiến lược để đa dạng hóa rủi ro và tối ưu hóa lợi nhuận

Reservoir (rUSD – 230,5 triệu USD): Một stablecoin thế chấp quá mức được hỗ trợ bởi RWA và sự kết hợp của các công cụ phân bổ vốn dựa trên USD và kho tiền cho vay.

Coinshift (csUSDL – 126,6 triệu đô la): Được hỗ trợ bởi T-Bills và cho vay DeFi thông qua Morpho, nó cung cấp lợi nhuận được quản lý, rủi ro thấp thông qua một kho tiền do @SteakhouseFi quản lý.

Midas (mEGDE, mTBILL, mMEV, mBASIS, mRe 7 YIELD – 110 triệu USD): Một chiến lược stablecoin cấp tổ chức tuân thủ. LYT đại diện cho các tuyên bố về các chiến lược RWA và DeFi có lãi suất được quản lý tích cực.

Upshift (upUSDC – 32,8 triệu USD): Kiếm lãi và được hỗ trợ một phần bởi chiến lược cho vay, nhưng lợi suất cũng bắt nguồn từ LP (dự phòng thanh khoản), staking.

Perena (USD*- 19,9 triệu USD): Stablecoin có lãi gốc của Solana, là trung tâm của Perena AMM và kiếm được lợi nhuận thông qua phí hoán đổi và nhóm thanh khoản do IBT cung cấp.

tóm tắt

Những điều trên nêu bật các stablecoin kiếm lãi với tổng nguồn cung khoảng 20 triệu đô la trở lên, nhưng hãy nhớ rằng tất cả các stablecoin kiếm lãi đều đi kèm với rủi ro. Lợi suất không phải là không có rủi ro và chúng có thể chịu rủi ro hợp đồng thông minh, rủi ro giao thức, rủi ro thị trường hoặc rủi ro tài sản thế chấp, trong số những thứ khác.

Hiển thị ngôn ngữ gốc

5,95 N

0

Blockbeats

Tiêu đề gốc: Cập nhật Stablecoin Tháng Năm 2025

Nguồn gốc: Artemis

Biên soạn gốc: Bitpush

Trên thị trường tiền điện tử, stablecoin không còn chỉ "ổn định" nữa – chúng đang âm thầm giúp bạn kiếm tiền. Từ lợi suất trái phiếu kho bạc Hoa Kỳ đến chênh lệch giá hợp đồng vĩnh viễn, stablecoin mang lợi nhuận đang trở thành động cơ thu nhập mới cho các nhà đầu tư tiền điện tử. Hiện tại, có hàng chục dự án liên quan với giá trị thị trường hơn 20 triệu USD, với tổng giá trị hơn 10 tỷ USD. Trong bài viết này, chúng tôi sẽ phân tích các nguồn doanh thu của các stablecoin kiếm lãi chính thống và xem xét các dự án tiêu biểu nhất trên thị trường để xem ai đang thực sự "kiếm tiền" cho bạn.

Stablecoin có lãi suất là gì?

Không giống như các stablecoin thông thường, chẳng hạn như USDT hoặc USDC, chỉ đóng vai trò là một kho lưu trữ giá trị, stablecoin có lãi suất cho phép người dùng kiếm thu nhập thụ động trong quá trình nắm giữ của họ. Giá trị cốt lõi của chúng nằm ở việc mang lại thu nhập bổ sung cho những người nắm giữ coin thông qua chiến lược cơ bản trong khi vẫn giữ giá stablecoin neo.

Lợi ích được tạo ra như thế nào?

Có nhiều nguồn thu nhập khác nhau đối với stablecoin có lãi suất, có thể được tóm tắt thành các loại sau:

· Đầu tư tài sản thế giới thực (RWA): Các giao thức đầu tư tiền vào các tài sản rủi ro thấp trong thế giới thực như trái phiếu kho bạc Hoa Kỳ (T-bills), quỹ thị trường tiền tệ hoặc trái phiếu doanh nghiệp và trả lại số tiền thu được từ các khoản đầu tư đó cho chủ sở hữu.

· Chiến lược DeFi: Giao thức gửi stablecoin vào các nhóm thanh khoản tài chính phi tập trung (DeFi), tiến hành canh tác thanh khoản hoặc sử dụng các chiến lược "trung lập delta" để khai thác lợi nhuận từ sự kém hiệu quả của thị trường.

· Vay mượn: Tiền đặt cọc được cho người vay vay và tiền lãi mà người vay trả trở thành thu nhập của chủ sở hữu.

· Hỗ trợ nợ: Giao thức cho phép người dùng khóa tài sản tiền điện tử làm tài sản thế chấp để cho vay stablecoin. Thu nhập chủ yếu đến từ phí ổn định hoặc lãi suất được tạo ra từ tài sản thế chấp không phải stablecoin.

· Nguồn lai: Lợi nhuận đến từ nhiều sự kết hợp khác nhau như RWA được mã hóa, giao thức DeFi, nền tảng tài chính tập trung (CeFi), v.v., để đạt được lợi nhuận đa dạng.

Tổng quan nhanh về bối cảnh thị trường stablecoin có lãi suất (các dự án có tổng nguồn cung khoảng 20 triệu đô la trở lên)

Dưới đây là danh sách một số dự án stablecoin có lãi suất chính thống hiện tại, được phân loại theo các chiến lược tạo lợi nhuận chính của chúng. Xin lưu ý rằng dữ liệu dành cho tổng nguồn cung và danh sách chủ yếu bao gồm các stablecoin có lãi suất với tổng nguồn cung từ 20 triệu đô la trở lên.

1. Được hỗ trợ bởi RWA (chủ yếu thông qua Kho bạc Hoa Kỳ, trái phiếu doanh nghiệp, thương phiếu, v.v.)

Những stablecoin này tạo ra lợi nhuận bằng cách đầu tư tiền vào các tài sản có lợi nhuận thấp, rủi ro thấp trong thế giới thực.

· Ethena Labs (USDtb – 1,3 tỷ USD): Được hỗ trợ bởi quỹ BUIDL của BlackRock.

· Usual (0 USD – 619 triệu USD): Token tiền gửi thanh khoản của giao thức Usual, được hỗ trợ 1:1 bởi RWA siêu ngắn hạn (đặc biệt là token Kho bạc Hoa Kỳ tổng hợp).

· BUIDL (570 triệu USD): Quỹ mã hóa của BlackRock nắm giữ Kho bạc Hoa Kỳ và các khoản tương đương tiền.

· Ondo Finance (USDY – 560 triệu USD): Được hỗ trợ hoàn toàn bởi Kho bạc Hoa Kỳ.

· OpenEden (USDO – 280 triệu USD): Số tiền thu được từ trái phiếu kho bạc Hoa Kỳ và dự trữ được hỗ trợ bởi repo.

· Anzen (USDz – 122,8 triệu USD): Được hỗ trợ hoàn toàn bởi danh mục đầu tư đa dạng của RWA được mã hóa, bao gồm chủ yếu là tài sản tín dụng tư nhân.

· Noble (USDN – 106,9 triệu USD): Stablecoin có lãi suất có thể kết hợp, được hỗ trợ bởi 103% trái phiếu kho bạc Mỹ, tận dụng cơ sở hạ tầng M0.

· Lift Dollar (USDL – 94 triệu USD): Được phát hành bởi Paxos, được hỗ trợ hoàn toàn bởi Kho bạc Hoa Kỳ và các khoản tương đương tiền và tự động được cộng gộp hàng ngày.

· Agora (AUSD – 89 triệu USD): Được hỗ trợ bởi dự trữ Agora, bao gồm USD và các khoản tương đương tiền như repo ngược qua đêm và trái phiếu kho bạc Mỹ ngắn hạn.

· Cygnus (cgUSD – 70,9 triệu USD): Được hỗ trợ bởi trái phiếu kho bạc ngắn hạn, nó chạy trên chuỗi Base dưới dạng token ERC-20 kiểu rebase, với số dư của nó được tự động điều chỉnh hàng ngày để phản ánh lợi nhuận.

· Frax (frxUSD – 62,9 triệu USD): Được nâng cấp từ stablecoin FRAX của Frax Finance, đây là một stablecoin đa chuỗi được hỗ trợ bởi BUIDL và Superstate của BlackRock.

2. Chiến lược giao dịch cơ sở/chênh lệch giá

Loại stablecoin này thu được thu nhập thông qua các chiến lược trung lập với thị trường, chẳng hạn như chênh lệch giá lãi suất tài trợ hợp đồng vĩnh viễn, chênh lệch giá nền tảng giao dịch chéo, v.v.

· Ethena Labs (USDe – 6 tỷ USD): Được hỗ trợ bởi một nhóm tài sản đa dạng, nó duy trì chốt của mình thông qua phòng ngừa rủi ro delta tài sản thế chấp giao ngay.

· Stables Labs (USDX – 671 triệu USD): Tạo lợi nhuận thông qua chiến lược chênh lệch giá trung lập giữa nhiều loại tiền điện tử.

· Falcon Stable (USDF – 573 triệu USD): Được hỗ trợ bởi danh mục đầu tư tiền điện tử, mang lại lợi nhuận thông qua các chiến lược trung lập trên thị trường của Falcon (chênh lệch giá tỷ lệ tài trợ, giao dịch đa nền tảng, đặt cược gốc và cung cấp thanh khoản).

· Resolv Labs (USR – 216 triệu USD): Được hỗ trợ hoàn toàn bởi nhóm đặt cược ETH, rủi ro giá ETH được phòng ngừa rủi ro thông qua hợp đồng tương lai vĩnh viễn và tài sản được quản lý bởi ký quỹ ngoài chuỗi.

· Elixir (deUSD – 172 triệu USD): Sử dụng stETH và sDAI làm tài sản thế chấp, tạo ra một vị thế trung lập bằng cách bán khống ETH và nắm bắt được tỷ lệ tài trợ dương.

· Aster (USDF – 110 triệu USD): Được hỗ trợ bởi tài sản tiền điện tử và hợp đồng tương lai ngắn hạn tương ứng trên AsterDEX.

· Nultipli.fi (xUSD/xUSDT – 65 triệu USD): Kiếm tiền thông qua chênh lệch giá trung lập trên thị trường, bao gồm chênh lệch giá Contango và chênh lệch giá lãi suất, trên các sàn giao dịch tập trung (CEX).

· YieldFi (yUSD – 23 triệu USD): Được hỗ trợ bởi USDC và các stablecoin khác, lợi nhuận đến từ các chiến lược trung lập với Delta, nền tảng cho vay và giao thức giao dịch lợi nhuận.

· Hermetica (USDh – 5,5 triệu USD): Được hỗ trợ bởi Delta được bảo hiểm rủi ro Bitcoin, sử dụng bán khống hợp đồng tương lai vĩnh viễn trên các sàn giao dịch tập trung lớn để kiếm vốn.

3. Vay / trả nợ

Loại stablecoin này tạo ra lợi nhuận bằng cách cho vay tiền gửi, tính lãi hoặc thông qua các vị thế nợ thế chấp (CDP) để có phí ổn định và số tiền thanh lý.

· Sky (DAI – 5,3 tỷ USD): Dựa trên CDP (Vị thế nợ thế chấp). Được đúc bằng cách đặt cược ETH (LST), BTC LST và sUSDS trên @sparkdotfi. USDS là phiên bản nâng cấp của DAI và được sử dụng để kiếm lợi nhuận thông qua Sky Savings Rate và SKY Rewards.

· Curve Finance (crvUSD – 840 triệu USD): Một stablecoin thế chấp quá mức, được hỗ trợ bởi ETH và được quản lý bởi LLAMMA, có chốt được duy trì thông qua các nhóm thanh khoản và tích hợp DeFi của Curve.

· Syrup (syrupUSDC – 631 triệu USD): Được hỗ trợ bởi một khoản thế chấp lãi suất cố định được cung cấp cho các tổ chức tiền điện tử, số tiền thu được được quản lý bởi cơ sở hạ tầng cho vay và bảo lãnh tín dụng của @maplefinance.

· MIM_Spell (MIM – 241 triệu USD): Một stablecoin thế chấp quá mức được đúc bằng cách khóa tiền điện tử có lãi suất vào Cauldron, với lợi nhuận bắt nguồn từ lãi suất và phí thanh lý.

· Aave (GHO - 251 triệu đô la): được đúc thông qua tài sản thế chấp được cung cấp trong thị trường cho vay Aave v3.

· Nghịch đảo (DOLA - 200 triệu đô la): Một stablecoin được đảm bảo bằng nợ được đúc thông qua cho vay thế chấp trên FiRM, với lợi nhuận được tạo ra bằng cách đặt cược vào sDOLA, kiếm được thu nhập từ việc tự cho vay.

· Mức (lvlUSD – 184 triệu USD): Được hỗ trợ bởi USDC hoặc USDT được gửi vào các giao thức cho vay DeFi (chẳng hạn như Aave) để tạo ra lợi nhuận.

· Beraborrow (NECT – 169 triệu USD): stablecoin CDP gốc của Berachain, được hỗ trợ bởi iBGT. Lợi nhuận được tạo ra thông qua các nhóm ổn định thanh khoản, lợi tức thanh lý và tăng đòn bẩy cho các ưu đãi PoL.

· Avalon Labs (USDa – 193 triệu USD): Một stablecoin toàn chuỗi được đúc bằng cách sử dụng các tài sản như BTC thông qua mô hình CeDeFi CDP, cung cấp cho vay lãi suất cố định và tạo ra lợi nhuận bằng cách đặt cược trong kho tiền Avalon.

· Liquity Protocol (BOLD – 95 triệu đô la): Được hỗ trợ bởi ETH thế chấp quá mức (LST) và tạo ra lợi nhuận bền vững thông qua các khoản thanh toán lãi suất từ người vay và số tiền thanh lý ETH kiếm được thông qua Nhóm ổn định của nó.

· Lista Dao (lisUSD – 62,9 triệu USD): Một stablecoin thế chấp quá mức trên BNB Chain, được đúc bằng cách sử dụng BNB, ETH (LST), stablecoin làm tài sản thế chấp.

· Giao thức f(x) (fxUSD – 65 triệu đô la): Được đúc thông qua xPOSITION đòn bẩy được hỗ trợ bởi stETH hoặc WBTC, lợi nhuận từ việc đặt cược stETH, phí mở cửa và ưu đãi nhóm ổn định.

· Bucket Protocol (BUCK – 72 triệu USD): Một stablecoin được CDP hỗ trợ thế chấp quá mức dựa trên @SuiNetwork, được đúc bằng cách đặt cược SUI.

· Felix (feUSD - 71 triệu đô la): Liquity fork CDP trên @HyperliquidX. feUSD là một stablecoin CDP thế chấp quá mức được đúc bằng cách sử dụng HYPE hoặc UBTC làm tài sản thế chấp.

· Superform Labs (superUSDC – 51 triệu đô la): kho tiền được USDC hỗ trợ tự động được cân bằng lại thành các giao thức cho vay hàng đầu (Aave, Fluid, Morpho, Euler) trên Ethereum và Base, được cung cấp bởi Yearn v3.

· Dự trữ (3 USD – 49 triệu USD): Được hỗ trợ 1:1 bởi một rổ token có lãi suất blue-chip (pyUSD, sDAI và cUSDC).

4. Nguồn thu nhập kết hợp (kết hợp DeFi, tài chính truyền thống, thu nhập tài chính tập trung) là những stablecoin kết hợp nhiều chiến lược để đa dạng hóa rủi ro và tối ưu hóa lợi nhuận.

· Reservoir (rUSD – 230,5 triệu USD): Một stablecoin thế chấp quá mức được hỗ trợ bởi RWA và sự kết hợp của các công cụ phân bổ vốn dựa trên USD và kho tiền cho vay.

· Coinshift (csUSDL – 126,6 triệu đô la): Được hỗ trợ bởi T-Bills và cho vay DeFi thông qua Morpho, nó cung cấp lợi nhuận được quản lý, rủi ro thấp thông qua một kho tiền do @SteakhouseFi quản lý.

· Midas (mEGDE, mTBILL, mMEV, mBASIS, mRe7YIELD – 110 triệu USD): Chiến lược stablecoin cấp tổ chức tuân thủ. LYT đại diện cho các tuyên bố về các chiến lược RWA và DeFi có lãi suất được quản lý tích cực.

· Upshift (upUSDC – 32,8 triệu USD): Kiếm lãi và được hỗ trợ một phần bởi chiến lược cho vay, nhưng lợi suất cũng bắt nguồn từ LP (dự phòng thanh khoản), staking.

· Perena (USD*- 19,9 triệu USD): Stablecoin có lãi gốc của Solana, là trung tâm của Perena AMM và kiếm được lợi nhuận thông qua phí hoán đổi và nhóm thanh khoản do IBT cung cấp.

tóm tắt

Những điều trên nêu bật các stablecoin kiếm lãi với tổng nguồn cung khoảng 20 triệu đô la trở lên, nhưng hãy nhớ rằng tất cả các stablecoin kiếm lãi đều đi kèm với rủi ro. Lợi suất không phải là không có rủi ro và chúng có thể chịu rủi ro hợp đồng thông minh, rủi ro giao thức, rủi ro thị trường hoặc rủi ro tài sản thế chấp, trong số những thứ khác.

Liên kết đến bài viết gốc

Hiển thị ngôn ngữ gốc

5,21 N

0

仙壤

Thực ra, đối với các sàn giao dịch có sổ đặt hàng trên chuỗi, thách thức lớn nhất không chỉ là việc thu hút thanh khoản ban đầu trong giai đoạn khởi động, mà còn là cách đối phó với sự đồng thời cao và giảm chi phí giao dịch. Điều này đặt ra yêu cầu rất cao cho AppChain, trong khi những sàn giao dịch không có chuỗi ứng dụng riêng sẽ gặp nhiều hạn chế, không thuận tiện cho việc thêm các tính năng tùy chỉnh khác nhau, vì vậy cuối cùng yêu cầu đối với đội ngũ kỹ thuật sẽ rất cao.

defioasis.eth

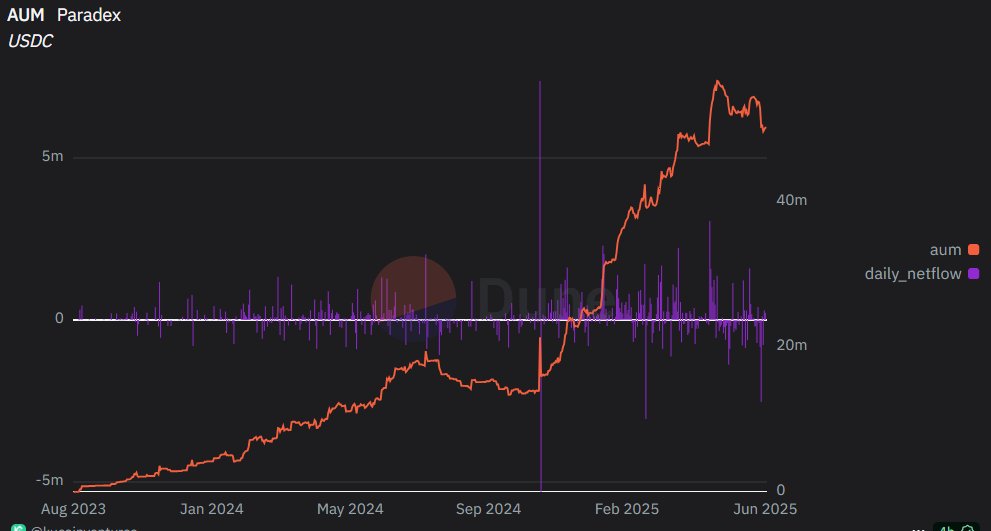

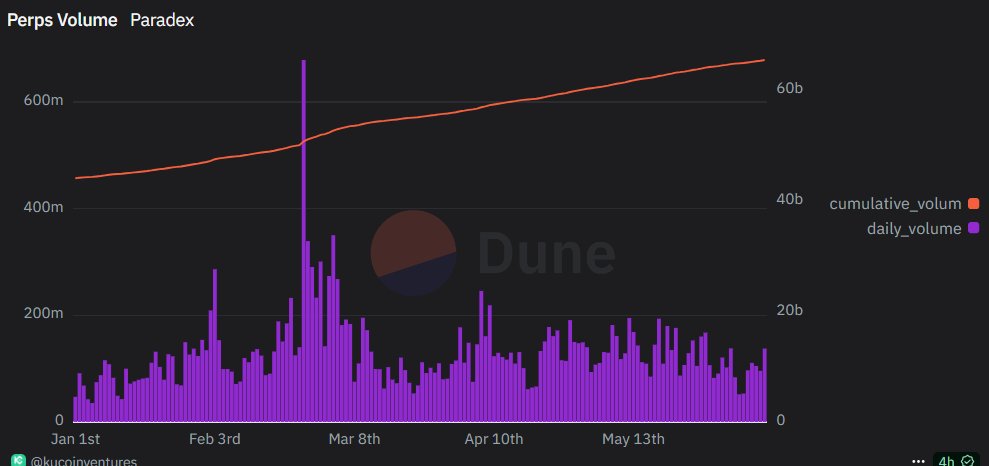

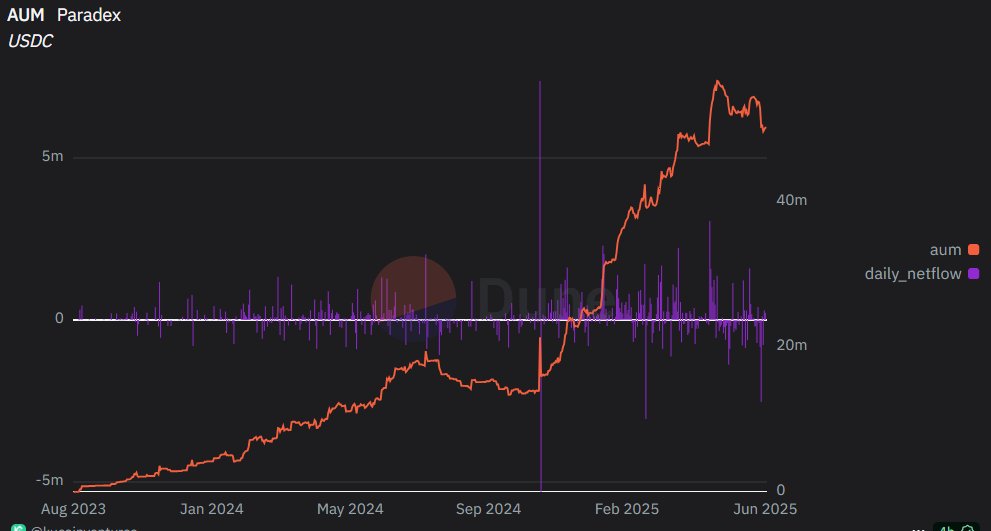

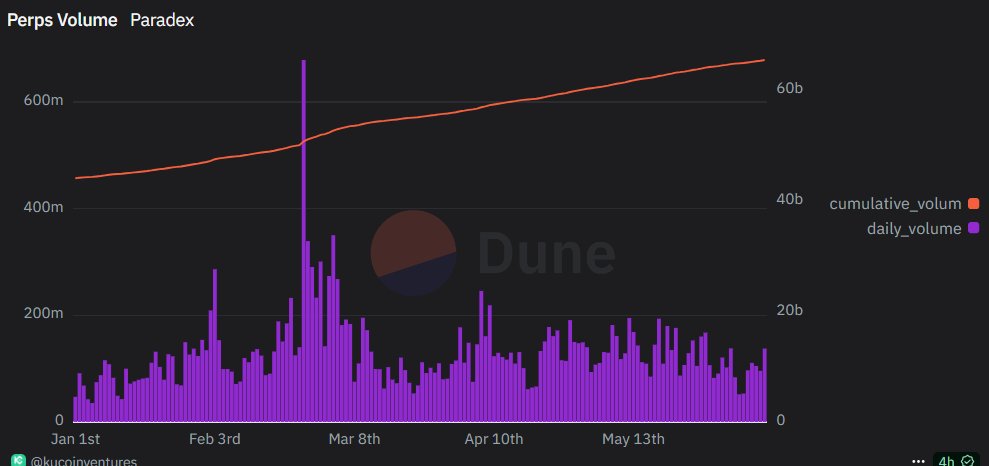

Sau khi Hyperliquid ra mắt, có rất nhiều dự án làm Perps và thách thức Hyperliquid, ước tính có hơn 20 dự án Perps. Nhìn thấy một trong số ít dự án đã lên hợp đồng vĩnh viễn trên chuỗi Kaito là Paradex, tôi đã viết một số dữ liệu để xem:

- Paradex có tổng tài sản cao hơn 50 triệu USDC, tình hình tài sản này tương tự như Ostium, dự án làm hợp đồng vĩnh viễn cho thị trường chứng khoán Mỹ bên cạnh.

- Có 4.78k người gửi tiền, nhưng do Paradex hỗ trợ các cầu nối bên thứ ba như Layerswap và rhino ngoài cầu chính thức, nên có một số cầu sử dụng địa chỉ EOA làm trung gian gửi tiền, vì vậy số người gửi tiền/người dùng thực tế sẽ nhiều hơn một chút.

- Khối lượng giao dịch Perps tích lũy lịch sử đạt 65.48 tỷ USD, khối lượng giao dịch hàng ngày gần đây khoảng 100-150 triệu USD.

- Đường đi tương tự như Hyperliquid, làm Perp DEX -> Chain/Appchain -> Eco, cảm giác đã trở thành một mẫu chung cho các giao thức phái sinh. Paradex được xây dựng trên Starknet, và sắp tới sẽ ra mắt stablecoin có lợi suất XUSD làm tài sản thế chấp.

Paradex được phát hành bởi TradeParadigm, chuyên về giao dịch phái sinh cấp tổ chức, có thể coi là phiên bản dành cho nhà đầu tư nhỏ lẻ và cũng dễ phát hành token hơn. Dường như đã bắt đầu từ năm 2023, nhưng sự tăng trưởng chính vẫn diễn ra từ đầu năm nay, có lẽ là do tham khảo Hyperliquid và thay đổi cách tiếp cận. Tổng thể không có gì nổi bật, tiếp tục quan sát thôi. Những ngày tới tôi sẽ viết thêm dữ liệu để xem tình hình thực tế của Lighter.

Đối với các sàn giao dịch, bất kể là trên chuỗi hay ngoài chuỗi, khối lượng giao dịch và tính thanh khoản quyết định giới hạn dưới, tài sản quyết định giới hạn trên.

Bảng điều khiển Paradex:

4,75 N

5

defioasis.eth

Sau khi Hyperliquid ra mắt, có rất nhiều dự án làm Perps và thách thức Hyperliquid, ước tính có hơn 20 dự án Perps. Nhìn thấy một trong số ít dự án đã lên hợp đồng vĩnh viễn trên chuỗi Kaito là Paradex, tôi đã viết một số dữ liệu để xem:

- Paradex có tổng tài sản cao hơn 50 triệu USDC, tình hình tài sản này tương tự như Ostium, dự án làm hợp đồng vĩnh viễn cho thị trường chứng khoán Mỹ bên cạnh.

- Có 4.78k người gửi tiền, nhưng do Paradex hỗ trợ các cầu nối bên thứ ba như Layerswap và rhino ngoài cầu chính thức, nên có một số cầu sử dụng địa chỉ EOA làm trung gian gửi tiền, vì vậy số người gửi tiền/người dùng thực tế sẽ nhiều hơn một chút.

- Khối lượng giao dịch Perps tích lũy lịch sử đạt 65.48 tỷ USD, khối lượng giao dịch hàng ngày gần đây khoảng 100-150 triệu USD.

- Đường đi tương tự như Hyperliquid, làm Perp DEX -> Chain/Appchain -> Eco, cảm giác đã trở thành một mẫu chung cho các giao thức phái sinh. Paradex được xây dựng trên Starknet, và sắp tới sẽ ra mắt stablecoin có lợi suất XUSD làm tài sản thế chấp.

Paradex được phát hành bởi TradeParadigm, chuyên về giao dịch phái sinh cấp tổ chức, có thể coi là phiên bản dành cho nhà đầu tư nhỏ lẻ và cũng dễ phát hành token hơn. Dường như đã bắt đầu từ năm 2023, nhưng sự tăng trưởng chính vẫn diễn ra từ đầu năm nay, có lẽ là do tham khảo Hyperliquid và thay đổi cách tiếp cận. Tổng thể không có gì nổi bật, tiếp tục quan sát thôi. Những ngày tới tôi sẽ viết thêm dữ liệu để xem tình hình thực tế của Lighter.

Đối với các sàn giao dịch, bất kể là trên chuỗi hay ngoài chuỗi, khối lượng giao dịch và tính thanh khoản quyết định giới hạn dưới, tài sản quyết định giới hạn trên.

Bảng điều khiển Paradex:

Hiển thị ngôn ngữ gốc

7,57 N

11

Berachain中文社区🐻⛓️

Tuần này @Berachain đã thêm hai quỹ thưởng mới!

Một quỹ sẽ khuyến khích liên kết với phí giao dịch.

Một quỹ khác sẽ tích hợp wBERA vào hệ thống cho vay.

Cả hai đều giúp PoL tiến gần hơn đến các trường hợp sử dụng thực tế.

Theo dõi @sugabera @BerachainCN, mỗi tuần chúng tôi sẽ tóm tắt các cập nhật quan trọng cho bạn.

Suga Bera 🐻⛓

Hai kho tiền thưởng mới đã được phê duyệt trong tuần này trên @Berachain.

Một kho liên kết lượng phát thải với phí giao dịch.

Một kho kết nối wBERA vào một vòng quay cho vay.

Cả hai đều đẩy PoL tiến xa hơn vào việc sử dụng thực tế.

Theo dõi tôi để nhận các phân tích hàng tuần. Tôi đọc các bài viết trên Diễn đàn để bạn không phải làm vậy. 🧵

3,18 N

2

Hiệu suất giá xUSD theo USD

Giá hiện tại của staked-stream-usd là $1,1747. Trong 24 giờ qua, staked-stream-usd đã đã tăng+0,19%. Token này hiện có tổng cung lưu hành là 10.377.200 xUSD và lượng cung tối đa là 10.377.200 xUSD, như vậy tổng vốn hóa pha loãng hoàn toàn là $12,19M. Giá staked-stream-usd/USD được cập nhật theo thời gian thực.

5 phút

+0,00%

1 giờ

+0,00%

4 giờ

+0,00%

24 giờ

+0,19%

Giới thiệu về Staked Stream USD (xUSD)

xUSD Câu hỏi thường gặp

Giá hiện tại của Staked Stream USD là bao nhiêu?

Giá hiện tại của 1 xUSD là $1,1747, có sự biến động +0,19% trong 24 giờ qua.

Tôi có thể mua xUSD trên OKX không?

Không, OKX hiện không hỗ trợ xUSD. Để luôn cập nhật về thời điểm xUSD được hỗ trợ, hãy đăng ký nhận thông báo hoặc theo dõi chúng tôi trên mạng xã hội. Chúng tôi sẽ thông báo về các loại tiền mã hoá mới thêm ngay khi chúng được niêm yết.

Tại sao giá xUSD lại biến động?

Giá của xUSD biến động là do động lực cung và cầu toàn cầu điển hình của tiền mã hóa. Sự biến động ngắn hạn của đồng tiền này có thể là do những thay đổi đáng kể trong các lực lượng thị trường này.

Hôm nay, 1 Staked Stream USD có giá trị bằng bao nhiêu?

Hiện tại, một Staked Stream USD có giá trị $1,1747. Để có câu trả lời và hiểu biết sâu sắc về thao tác giá của Staked Stream USD, bạn đã đến đúng nơi. Khám phá các biểu đồ Staked Stream USDmới nhất và giao dịch có trách nhiệm với OKX.

Tiền mã hóa là gì?

Tiền mã hóa, như Staked Stream USD, là tài sản kỹ thuật số hoạt động trên ledger công khai được gọi là blockchain. Tìm hiểu thêm về coin và token được cung cấp trên OKX, cũng như các thuộc tính khác nhau của chúng, bao gồm giá trực tiếp và biểu đồ thời gian thực.

Tiền mã hóa được tạo ra từ khi nào?

Nhờ cuộc khủng hoảng tài chính năm 2008, sự quan tâm đến tài chính phi tập trung bùng nổ. Bitcoin đã đưa ra một giải pháp mới khi trở thành một tài sản kỹ thuật số an toàn trên mạng phi tập trung. Kể từ đó, nhiều token khác như Staked Stream USD cũng đã được tạo ra.

Miễn trừ Trách nhiệm

Nội dung xã hội trên trang này ("Nội dung"), bao gồm nhưng không giới hạn ở các tweet và số liệu thống kê từ LunarCrush, có nguồn gốc từ bên thứ ba và được cung cấp "nguyên trạng" chỉ nhằm mục đích cung cấp thông tin. OKX không đảm bảo chất lượng hoặc độ chính xác của Nội dung và Nội dung không thể hiện quan điểm của OKX. Điều này không nhằm mục đích cung cấp (i) lời khuyên hoặc khuyến nghị đầu tư; (ii) lời đề nghị hoặc chào mời mua bán hoặc hold tài sản số; hoặc (iii) tư vấn tài chính, kế toán, pháp lý hoặc thuế. Các tài sản số, bao gồm stablecoin và NFT, có độ rủi ro cao và có thể biến động rất lớn. Giá và hiệu suất của tài sản số không được đảm bảo và có thể thay đổi mà không cần thông báo trước.

OKX không cung cấp khuyến nghị về đầu tư hoặc tài sản. Bạn nên cân nhắc cẩn thận xem việc giao dịch hoặc nắm giữ tài sản số có phù hợp với điều kiện tài chính của mình hay không. Vui lòng tham khảo ý kiến chuyên gia pháp lý/thuế/đầu tư nếu có thắc mắc về hoàn cảnh cụ thể của bạn. Để biết thêm chi tiết, vui lòng tham khảo Điều Khoản Sử Dụng và Cảnh Báo Rủi Ro của OKX. Khi sử dụng trang web của bên thứ ba ("TPW"), bạn chấp nhận rằng mọi hoạt động sử dụng TPW đều sẽ tuân theo và chịu sự điều chỉnh của các điều khoản thuộc TPW. Trừ khi được nêu rõ ràng bằng văn bản, OKX và đối tác của mình (“OKX”) không có bất kỳ liên kết nào với chủ sở hữu hoặc nhà điều hành của TPW. Bạn đồng ý rằng OKX không chịu trách nhiệm hoặc nghĩa vụ đối với bất kỳ tổn thất, thiệt hại hoặc hậu quả nào phát sinh từ việc bạn sử dụng TPW. Xin lưu ý rằng việc sử dụng TPW có thể dẫn đến mất mát hoặc giảm giá trị tài sản của bạn. Sản phẩm có thể không có sẵn ở một số khu vực.

OKX không cung cấp khuyến nghị về đầu tư hoặc tài sản. Bạn nên cân nhắc cẩn thận xem việc giao dịch hoặc nắm giữ tài sản số có phù hợp với điều kiện tài chính của mình hay không. Vui lòng tham khảo ý kiến chuyên gia pháp lý/thuế/đầu tư nếu có thắc mắc về hoàn cảnh cụ thể của bạn. Để biết thêm chi tiết, vui lòng tham khảo Điều Khoản Sử Dụng và Cảnh Báo Rủi Ro của OKX. Khi sử dụng trang web của bên thứ ba ("TPW"), bạn chấp nhận rằng mọi hoạt động sử dụng TPW đều sẽ tuân theo và chịu sự điều chỉnh của các điều khoản thuộc TPW. Trừ khi được nêu rõ ràng bằng văn bản, OKX và đối tác của mình (“OKX”) không có bất kỳ liên kết nào với chủ sở hữu hoặc nhà điều hành của TPW. Bạn đồng ý rằng OKX không chịu trách nhiệm hoặc nghĩa vụ đối với bất kỳ tổn thất, thiệt hại hoặc hậu quả nào phát sinh từ việc bạn sử dụng TPW. Xin lưu ý rằng việc sử dụng TPW có thể dẫn đến mất mát hoặc giảm giá trị tài sản của bạn. Sản phẩm có thể không có sẵn ở một số khu vực.