该代币暂未在欧易交易所上线。

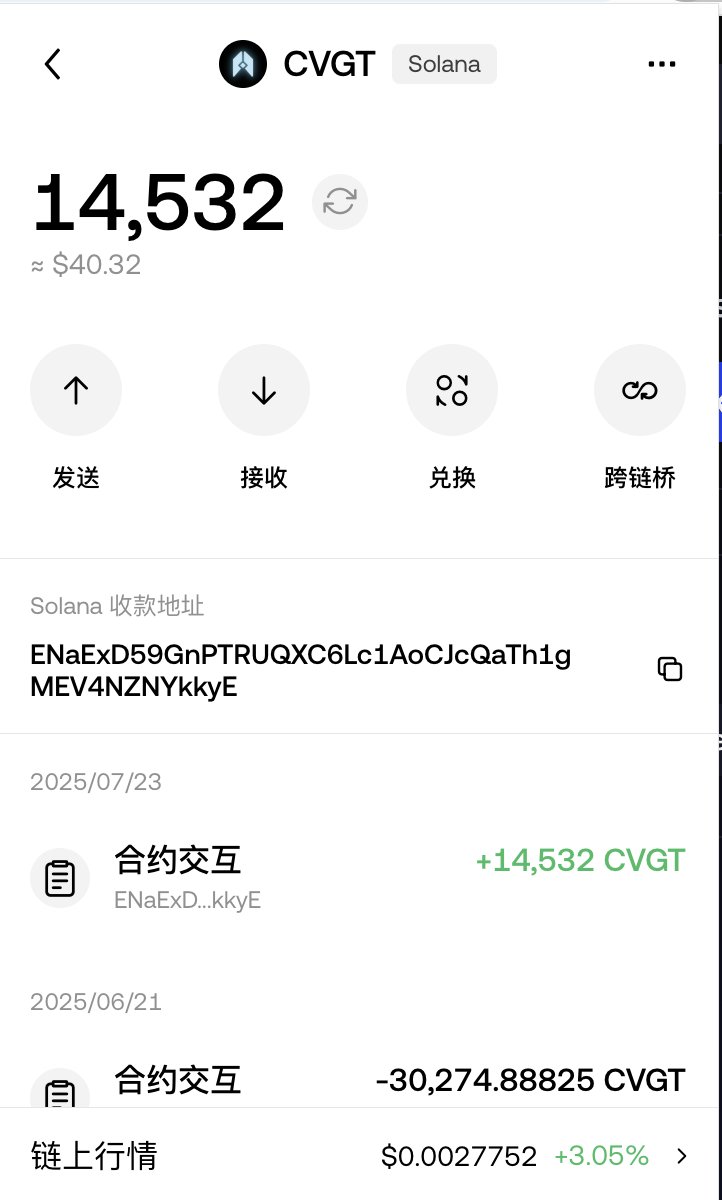

CVGT

Convergent价格

GEa9FU...PUMP

$0.0000040686

-$0.00020

(-97.99%)

过去 24 小时的价格变化

USD

无法搜索到该币种。请检查您的拼写或重新搜索币种名称。

您认为 CVGT 今天会涨还是会跌?

您可以点赞或点踩来表达对该币种今日涨跌的预测

投票并查看结果

免责声明

本页面的社交内容 (包括由 LunarCrush 提供支持的推文和社交统计数据) 均来自第三方,并按“原样”提供,仅供参考。本文内容不代表对任何数字货币或投资的认可或推荐,也未获得欧易授权或撰写,也不代表我们的观点。我们不保证所显示的用户生成内容的准确性或可靠性。本文不应被解释为财务或投资建议。在做出投资决策之前,评估您的投资经验、财务状况、投资目标和风险承受能力并咨询独立财务顾问至关重要。过去的表现并不代表未来的结果。您的投资价值可能会波动,您可能无法收回您投资的金额。您对自己的投资选择自行承担全部责任,我们对因使用本信息而造成的任何损失或损害不承担任何责任。提供外部网站链接是为了用户方便,并不意味着对其内容的认可或控制。

请参阅我们的 使用条款 和 风险警告,了解更多详情。通过使用第三方网站(“第三方网站”),您同意对第三方网站的任何使用均受第三方网站条款的约束和管辖。除非书面明确说明,否则欧易及其关联方(“OKX”)与第三方网站的所有者或运营商没有任何关联。您同意欧易对您使用第三方网站而产生的任何损失、损害和任何其他后果不承担任何责任。请注意,使用第三方网站可能会导致您的资产损失或贬值。本产品可能无法在所有司法管辖区提供或适用。

请参阅我们的 使用条款 和 风险警告,了解更多详情。通过使用第三方网站(“第三方网站”),您同意对第三方网站的任何使用均受第三方网站条款的约束和管辖。除非书面明确说明,否则欧易及其关联方(“OKX”)与第三方网站的所有者或运营商没有任何关联。您同意欧易对您使用第三方网站而产生的任何损失、损害和任何其他后果不承担任何责任。请注意,使用第三方网站可能会导致您的资产损失或贬值。本产品可能无法在所有司法管辖区提供或适用。

CVGT 市场信息

市值

市值是通过流通总应量与最新价格相乘进行计算。市值 = 当前流通量 × 最新价

网络

支持安全、去中心化交易的底层区块链。

流通总量

目前该代币在市场流通的数量

流动性

流动性是指在 DEX 上买卖代币的难易度。流动性越高,交易越容易完成。

市值

$4.07万

网络

Solana

流通总量

10,000,000,000 CVGT

代币持有者

260

流动性

$1.22万

1 小时成交量

$234.73万

4 小时成交量

$564.69万

24 小时成交量

$564.69万

Convergent 动态资讯

以下内容源自 。

美元稳定币机制在SOL生态的应用及立法背景下的机会还有那些?

美元稳定币机制与货币乘数效应

稳定币的运行机制是通过发行1美元稳定币(如USDC)而不销毁原始1美元,使其继续在特定市场(如美债市场)流动,从而实现货币乘数效应,增加市场流动性而不引发通胀或贬值。

这种机制被应用到Solana生态中的稳定币USV,通过抵押SOL铸造USV,实现“一个SOL变两个SOL”的资本效率提升。

用户可通过质押SOL获得收益,同时利用USV参与DeFi生态,获取额外回报。

《稳定币立法》与Crypto市场影响

美国正在快速推进《稳定币立法》,激活“币权”叙事,旨在通过掌控稳定币发行权,将其打造为加密“平行世界”的美元形式。其核心目的包括:

· 掌控加密美元资本:通过立法和合规,掌握稳定币发行权,引导市场资产价格。

· 拓展美元流动性:增强美元全球影响力,防止资本外逃,吸引离岸资本。

· 短期利好:立法推动资金流动和市场活跃,促进行业快速拓展,但需警惕泡沫风险。

稳定币第一股Circle(USDC的发行发) 美股上市三日翻四倍,刷新自2020年以来大型IPO的最高三日涨幅纪录。

中心化与去中心化稳定币的分化

稳定币立法将推动市场分化,形成两大阵营:

· 中心化稳定币:如USDC,合规、安全、背书强,但与美元利益体系深度绑定,受美国司法监管。

· 去中心化稳定币:如DAI,锚定美元但更灵活,DeFi属性强,不受美国监管约束。

目前,去中心化稳定币(如DAI、LUSD)主要集中于以太坊(ETH)网络,ETH沉淀稳定币总量约700亿美元,而Solana(SOL)仅约40亿美元,且90%以上为USDT、USDC等中心化稳定币。SOL生态去中心化程度较低,但潜力较大。

那么目前在SOL生态上有什么机会呢?

前端时间看到@CryptoPainter_X画师他们分享了一个项目@convergent_so 这个是是一个在Solana生态中发展去中心化稳定币的项目,试图通过与Jito和Pyth的绑定,打造原生去中心化稳定币USV,填补SOL生态的市场空缺。

Convergent机制

· 核心流程:

用户抵押SOL → 质押为JitoSOL → 铸造USV → 用于DeFi场景(如交易、LP)。

USV借贷0利率,用户可同时赚取质押收益、MEV收益及USV的DeFi收益。

· 关键环节:

Jito:提供SOL质押,当前质押量1800万SOL(约32亿美元),年化收益最高8%。

Nexus:USV存入Nexus进行套利,作为流动性储备保障系统偿付能力。用户可获得清算收益(JitoSOL形式)及$CVGT代币奖励,且无需提取USV即可领取奖励。

· 优势:

与JTO绑定,利用其LST(流动性质押代币)优势,提升流动性。

结合Pyth预言机支持,确保DeFi稳定运行。

解决SOL持有者复利需求,提升资本效率。

目前这个平台最先发行的就是

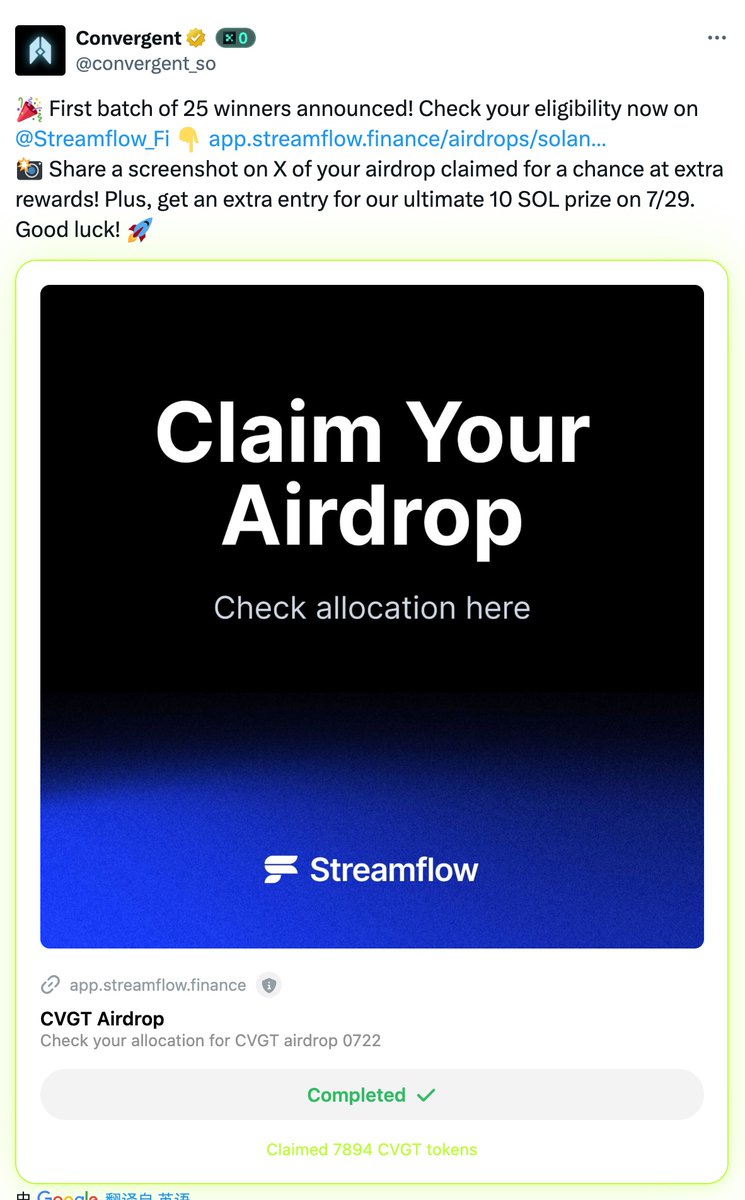

Convergent的治理代币$CVGT(CA:B7zNKphr8fjczB71oi9uF9pCd5XSNJvBn78TVF7kpump)

· 概述:Convergent的治理代币,市值约250万美元,持币人数2300,尚未上交易所,处于早期阶段、并且经历了挺长一段时间的洗盘、目前的位置可以说还是比较理想。

· 潜力:与JTO强绑定,背靠SOL官方及Jito Labs关注,估值增长空间较大。若能成为SOL去中心化稳定币的领头羊,可能吃下LST市场增量(SOL质押率仅4.5%,相较ETH有10倍差距)。

· 现状:营销力度较低,推特运营较为低调,项目发展略显保守。

ETH与SOL的生态对比

ETH:

稳定币总量:700亿美元。

生态:去中心化程度高,生态完整,主流去中心化稳定币集中。

中心化依赖:中等。

SOL:

稳定币总量:40亿美元。

生态:初级去中心化,高度依赖USDT、USDC。

潜力:高性能、低费用,适合DeFi发展,但需增强去中心化稳定币和LST存量。

SOL若想追赶ETH,需在DeFi领域发力,重点发展去中心化稳定币和LST,摆脱中心化依赖。

机会与挑战

机会

· 立法分化:若中心化稳定币受监管加强,不愿受监管的资金可能流入SOL生态,增加去中心化稳定币需求。

· LST潜力:SOL质押率低,LST市场有较大增长空间,Convergent可借JTO的32亿美元质押量快速扩展。

· DeFi需求:尽管本轮周期DeFi热度较低,但市场需求稳定,SOL高性能特性适合承载DeFi创新。

· Convergent的Alpha潜力:低市值、早期阶段、强背景支持(JTO、Pyth、SOL官方),若发展顺利,可能成为SOL去中心化稳定币的标杆。

挑战

1. 立法风险:若美国推动稳定币绑定美元背书,中心化稳定币(如USDT)可能受冲击,去中心化稳定币需应对监管压力。

2. 协议深度:Convergent的TVL和清算机制是否足以应对“黑天鹅”事件。

3. 激励模型:前期可能面临套利风险,导致被薅羊毛。

4. JTO依赖:过度依赖JTO可能形成单点风险。

5. 竞争压力:ETH稳定币可能通过桥接抢夺SOL市场份额,SOL需把握发展节奏。

总结

《稳定币立法》将重塑Crypto市场格局,短期推动行业扩展,长期则需观察分化影响。SOL生态通过

Convergent等项目,借助Jito、Pyth等基建,发展去中心化稳定币USV和LST,有望填补市场空缺,提升DeFi竞争力。$CVGT作为低市值Alpha项目,具备估值增长潜力,但需应对立法、协议设计及竞争等多重挑战。

未来五年至十年,SOL生态在高性能和低费用的优势下,有望在DeFi领域实现突破,投资者可关注其发展动态,同时保持对风险的警惕。

美元稳定币机制在SOL生态的应用及立法背景下的机会还有那些?

美元稳定币机制与货币乘数效应

美元稳定币的运行机制是通过发行1美元稳定币(如USDC)而不销毁原始1美元,使其继续在特定市场(如美债市场)流动,从而实现货币乘数效应,增加市场流动性而不引发通胀或贬值。

这种机制被应用到Solana生态中的稳定币USV,通过抵押SOL铸造USV,实现“一个SOL变两个SOL”的资本效率提升。

用户可通过质押SOL获得收益,同时利用USV参与DeFi生态,获取额外回报。

《稳定币立法》与Crypto市场影响

美国正在快速推进《稳定币立法》,激活“币权”叙事,旨在通过掌控稳定币发行权,将其打造为加密“平行世界”的美元形式。其核心目的包括:

· 掌控加密美元资本:通过立法和合规,掌握稳定币发行权,引导市场资产价格。

· 拓展美元流动性:增强美元全球影响力,防止资本外逃,吸引离岸资本。

· 短期利好:立法推动资金流动和市场活跃,促进行业快速拓展,但需警惕泡沫风险。

稳定币第一股Circle(USDC的发行发) 美股上市三日翻四倍,刷新自2020年以来大型IPO的最高三日涨幅纪录。

中心化与去中心化稳定币的分化

稳定币立法将推动市场分化,形成两大阵营:

· 中心化稳定币:如USDC,合规、安全、背书强,但与美元利益体系深度绑定,受美国司法监管。

· 去中心化稳定币:如DAI,锚定美元但更灵活,DeFi属性强,不受美国监管约束。

目前,去中心化稳定币(如DAI、LUSD)主要集中于以太坊(ETH)网络,ETH沉淀稳定币总量约700亿美元,而Solana(SOL)仅约40亿美元,且90%以上为USDT、USDC等中心化稳定币。SOL生态去中心化程度较低,但潜力较大。

那么目前在SOL生态上有什么机会呢?

前端时间看到@CryptoPainter_X画师他们分享了一个项目@convergent_so 这个是是一个在Solana生态中发展去中心化稳定币的项目,试图通过与Jito和Pyth的绑定,打造原生去中心化稳定币USV,填补SOL生态的市场空缺。

Convergent机制

· 核心流程:

用户抵押SOL → 质押为JitoSOL → 铸造USV → 用于DeFi场景(如交易、LP)。

USV借贷0利率,用户可同时赚取质押收益、MEV收益及USV的DeFi收益。

· 关键环节:

Jito:提供SOL质押,当前质押量1800万SOL(约32亿美元),年化收益最高8%。

Nexus:USV存入Nexus进行套利,作为流动性储备保障系统偿付能力。用户可获得清算收益(JitoSOL形式)及$CVGT代币奖励,且无需提取USV即可领取奖励。

· 优势:

与JTO绑定,利用其LST(流动性质押代币)优势,提升流动性。

结合Pyth预言机支持,确保DeFi稳定运行。

解决SOL持有者复利需求,提升资本效率。

目前这个平台最先发行的就是

Convergent的治理代币$CVGT(CA:B7zNKphr8fjczB71oi9uF9pCd5XSNJvBn78TVF7kpump)

· 概述:Convergent的治理代币,市值约250万美元,持币人数2300,尚未上交易所,处于早期阶段、并且经历了挺长一段时间的洗盘、目前的位置可以说还是比较理想。

· 潜力:与JTO强绑定,背靠SOL官方及Jito Labs关注,估值增长空间较大。若能成为SOL去中心化稳定币的领头羊,可能吃下LST市场增量(SOL质押率仅4.5%,相较ETH有10倍差距)。

· 现状:营销力度较低,推特运营较为低调,项目发展略显保守。

ETH与SOL的生态对比

ETH:

稳定币总量:700亿美元。

生态:去中心化程度高,生态完整,主流去中心化稳定币集中。

中心化依赖:中等。

SOL:

稳定币总量:40亿美元。

生态:初级去中心化,高度依赖USDT、USDC。

潜力:高性能、低费用,适合DeFi发展,但需增强去中心化稳定币和LST存量。

SOL若想追赶ETH,需在DeFi领域发力,重点发展去中心化稳定币和LST,摆脱中心化依赖。

机会与挑战

机会

· 立法分化:若中心化稳定币受监管加强,不愿受监管的资金可能流入SOL生态,增加去中心化稳定币需求。

· LST潜力:SOL质押率低,LST市场有较大增长空间,Convergent可借JTO的32亿美元质押量快速扩展。

· DeFi需求:尽管本轮周期DeFi热度较低,但市场需求稳定,SOL高性能特性适合承载DeFi创新。

· Convergent的Alpha潜力:低市值、早期阶段、强背景支持(JTO、Pyth、SOL官方),若发展顺利,可能成为SOL去中心化稳定币的标杆。

挑战

1. 立法风险:若美国推动稳定币绑定美元背书,中心化稳定币(如USDT)可能受冲击,去中心化稳定币需应对监管压力。

2. 协议深度:Convergent的TVL和清算机制是否足以应对“黑天鹅”事件。

3. 激励模型:前期可能面临套利风险,导致被薅羊毛。

4. JTO依赖:过度依赖JTO可能形成单点风险。

5. 竞争压力:ETH稳定币可能通过桥接抢夺SOL市场份额,SOL需把握发展节奏。

总结

《稳定币立法》将重塑Crypto市场格局,短期推动行业扩展,长期则需观察分化影响。SOL生态通过

Convergent等项目,借助Jito、Pyth等基建,发展去中心化稳定币USV和LST,有望填补市场空缺,提升DeFi竞争力。$CVGT作为低市值Alpha项目,具备估值增长潜力,但需应对立法、协议设计及竞争等多重挑战。

未来五年至十年,SOL生态在高性能和低费用的优势下,有望在DeFi领域实现突破,投资者可关注其发展动态,同时保持对风险的警惕。

连村长都在问稳定币怎么赚钱,难道去买 USDT ?

今天 Messari 发布 128 页的《稳定币现状》报告,招商研究院也发了类似报告。现在,你不提稳定币,都不好意思跟人打招呼。

报告里学到不少东西,稳定币可分为支付型、交易型和收益型。哈,还有那么多种稳定币?

让我们潜入!

⬇️

三种稳定币,主要区别是它们锚定的资产类型、锚定方式各有不同。

支付和交易绝大部分还是奔着合规去的,通常 1:1 锚定内生资产比如当年的UST或者许可资产比如 DAI、USDC,但收益类型的稳定币很多人不了解。

收益型稳定币靠什么「稳定」?答案是通过套利、赎回和动态费用进行挂钩,是由实际产生的收益率来驱动,100% 去中心化,如果找一个比较接近的概念,想当于是对冲现货杠杆。

太抽象了,来举个例子吧。

▰ 用户存入 SOL 到 Jito 去,得到 JitoSOL

▰ 用户用 JitoSOL 0 利息铸造 USV

这样就得到了 DeFi 原生稳定币 $USV ,这样可以做到资本效率提高、真实收益产生、完全去中心化并能有效对抗脱锚。$USV 就是由 @convergent_so 做的一套收益型稳定币方案,由 Solana 上的两个绝对巨头 @jito_sol 和 @PythNetwork 驱动。

神奇的是,$USV 还没上线,Convergent 先公平发射了一个平台币 $CVGT ,没有预售、没有VC、没有锁仓,100%公平发射,CA 结尾都是 pump:

B7zNKphr8fjczB71oi9uF9pCd5XSNJvBn78TVF7kpump

我还以为是个土狗,查了一下 Jito 和 Pyth 官推都有转发和互动,确认为真。

CVGT 是平台治理代币,也算是冷启动了,的确没在别的地方看到过,不知道是刻意低调还是节奏使然。前面拉升到 $8m 现在回落到 $2.4m,洗吐了。目前看,官推又活跃了,可能是 USV 快上线了。

如果稳定币大热度不减,作为 Solana 生态两大黑帮巨头扶持的收益性稳定币,$USV 应该会有动作,而平台币 CVGT 可以通过稳定币的发行、赎回费用里获益,这无疑是一个巨大利好。

但是,所有创新都不容易,相比于那些大家一眼看懂的稳定币,Convergent 可以关注一下。

这是一篇软核科普,通过本文你可以对以下知识一知半解:

▰ 什么是收益型稳定币

▰ Convergent 如何做稳定币

▰ 没有VC的项目就当土狗打(不是

作者:anymose | 一个软核科普作家 <全文完>

* 本文仅做科普使用,不构成任何投资建议,永远记得 DYOR!

CVGT 价格表现 (美元)

convergent 的当前价格为 $0.0000040686。在过去的 24 小时内,convergent 的价格 下跌 了 -97.99%。当前流通供应量为 10,000,000,000 CVGT,最大供应量为 10,000,000,000 CVGT,完全稀释市值为 $4.07万。convergent/USD 的价格数据为实时更新。

5 分钟

-84.51%

1 小时

-87.64%

4小时

-97.99%

24 小时

-97.99%

关于 Convergent (CVGT)

CVGT 常见问题

Convergent 的当前价格是多少?

1 CVGT 的当前价格是 $0.0000040686,在过去 24 小时内变动了 -97.99%。

我如何在欧易上购买 CVGT?

暂时还不行,目前欧易不提供 CVGT 的交易。如果您想在 CVGT 上币时得到我们的通知,您可以选择注册欧易账号或关注我们的社交媒体,我们会在第一时间发布新的数字货币上线的通知。

为什么 CVGT 的价格会波动?

与其他数字货币一样,受总体的供应和需求关系影响,CVGT 的价格会有一些波动。短时间内,其价格可能因市场供求关系的变化而更为显著得波动。

Convergent 今天值多少钱?

目前,一个 Convergent 价值是 $0.0000040686。如果您想要了解 Convergent 价格走势与行情洞察,那么这里就是您的最佳选择。在欧易探索最新的 Convergent 图表,进行专业交易。

数字货币是什么?

数字货币,例如 Convergent 是在称为区块链的公共分类账上运行的数字资产。了解有关欧易上提供的数字货币和代币及其不同属性的更多信息,其中包括实时价格和实时图表。

数字货币是什么时候开始的?

由于 2008 年金融危机,人们对去中心化金融的兴趣激增。比特币作为去中心化网络上的安全数字资产提供了一种新颖的解决方案。从那时起,许多其他代币 (例如 Convergent) 也诞生了。