一文学会如何看懂交易数据

上期回顾:上一期我们介绍了如何在官网进行学习和参与福利活动,这一期我们的主题是:学会查看和使用交易数据。

欧易官网和APP提供了详细的交易数据,包括BTC、ETH、LTC、DOT等13个币种的现货数据、合约数据、期权数据,以及套利数据,供用户用作投资交易的参考。本期课程我们将介绍如何查看这些数据,以及这些指标的含义和作用。

一、如何查看交易数据?

登录欧易官网或APP,具体查看方式如下:

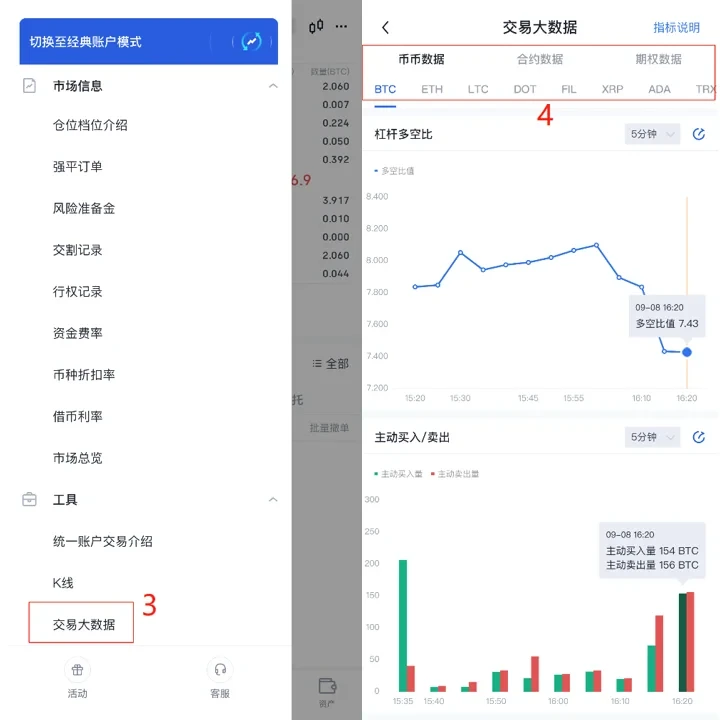

App端:

打开欧易APP首页,点击底部【交易】,在交易页面点击左上角图标,点击【工具】-【交易大数据】,在新页面下选择币币数据/合约数据/期权数据,再选择相应币种,即可查看各个数据图表。

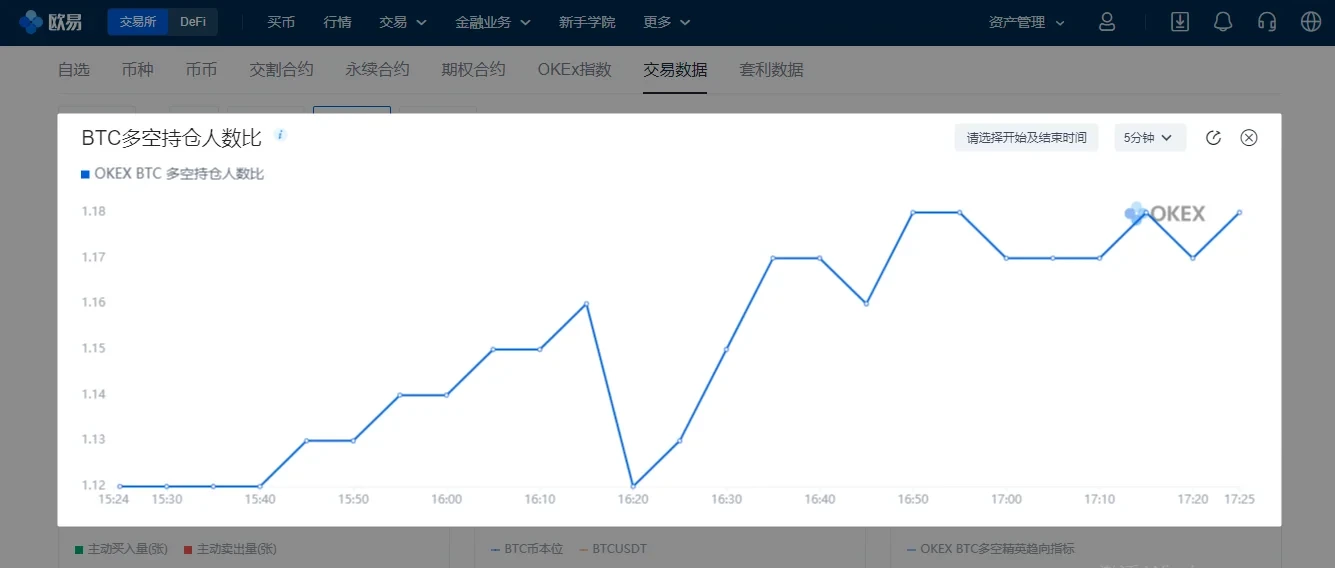

Web端:

点击首页导航栏【行情】,跳转页面后点击上方菜单栏【交易数据】,在左上角筛选您想查看的币种,点击选择现货数据/合约数据/期权数据,即可查看相关数据。

在web端点击每个数据图表右上角图标可以查看浏览大图。

二、如何理解交易数据?

欧易交易数据下的币币数据(现货数据)目前包含杠杆多空比、主动买入/卖出、USDT场外溢价;合约数据包括多空持仓人数比、合约基差、永续合约资金费率、合约持仓总量及交易量、主动买入/卖出、精英趋向指标、精英持仓比例;期权数据包含期权合约持仓总量及交易量、看涨看跌持仓总量及交易量、看涨/看跌持仓比及交易比、期权合约隐含波动率、平值期权合约隐含波动率、期权合约隐含波动率倾斜差、期权合约隐含波动率 vs 指数历史波动率、看跌/看涨期权合约 主动买入/卖出量、成交热力图。

下面以BTC为例,来分别介绍每个数据的含义和作用。

1、现货数据

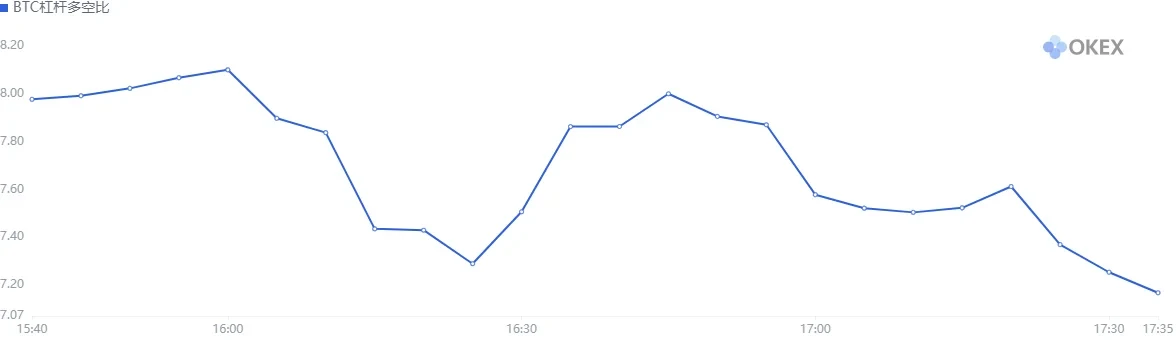

1)杠杆多空比:该指标展示某一时刻,BTC/USDT杠杆借入计价货币(USDT)与借入标的货币(BTC)的累计数额比值。通常该数值越低,代表借入标的货币(BTC)的数额越大,做空BTC的数额越多。该数值越高,通常代表做多的数额越多。这一数据和指标可以反映市场投资者的情绪变化。

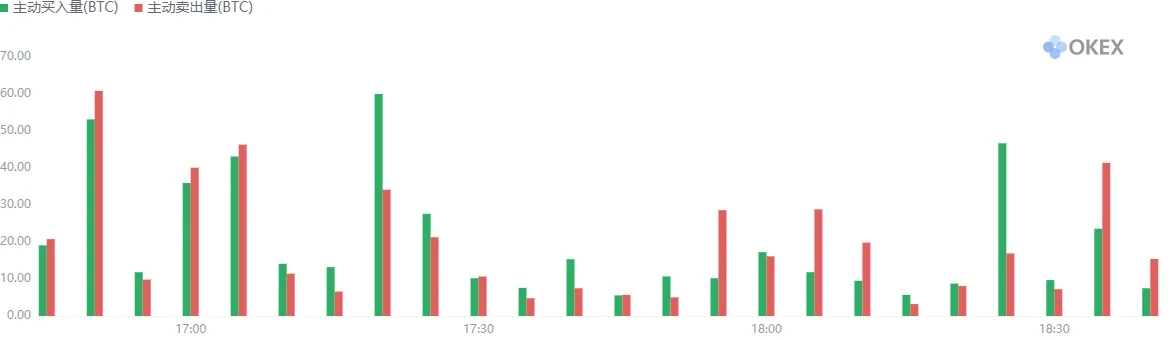

2)币币主动买入/卖出:主动买入量是在展示单位时间内,主动性买盘的成交量(taker吃挂单买入),即资金流入量。 主动卖出量是在展示单位时间内,主动性卖盘的成交量(taker吃挂单卖出),即资金流出量。通过主动买入量和主动卖出量的对比,可以反映某一时刻是买盘占主导还是卖盘占主导。

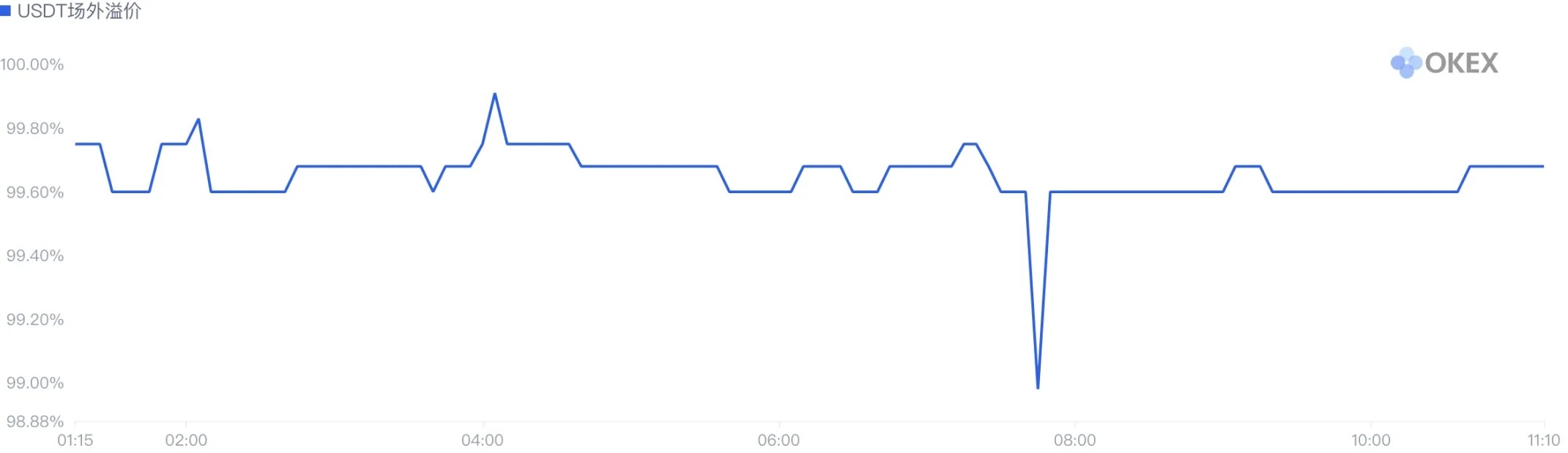

3)USDT场外溢价:该指标实时展示欧易法币交易区,USDT的场外溢价情况,即场外盘口价格与美元的比值情况。USDT场外溢价越接近100%,说明场外USDT价格与美元价值偏差越小。溢价分为正溢价与负溢价,溢价情况通常能够反映出USDT的场外需求,进一步反映交易所的出金和入金情况,对数字资产价格有一定的指示作用。

2、合约数据

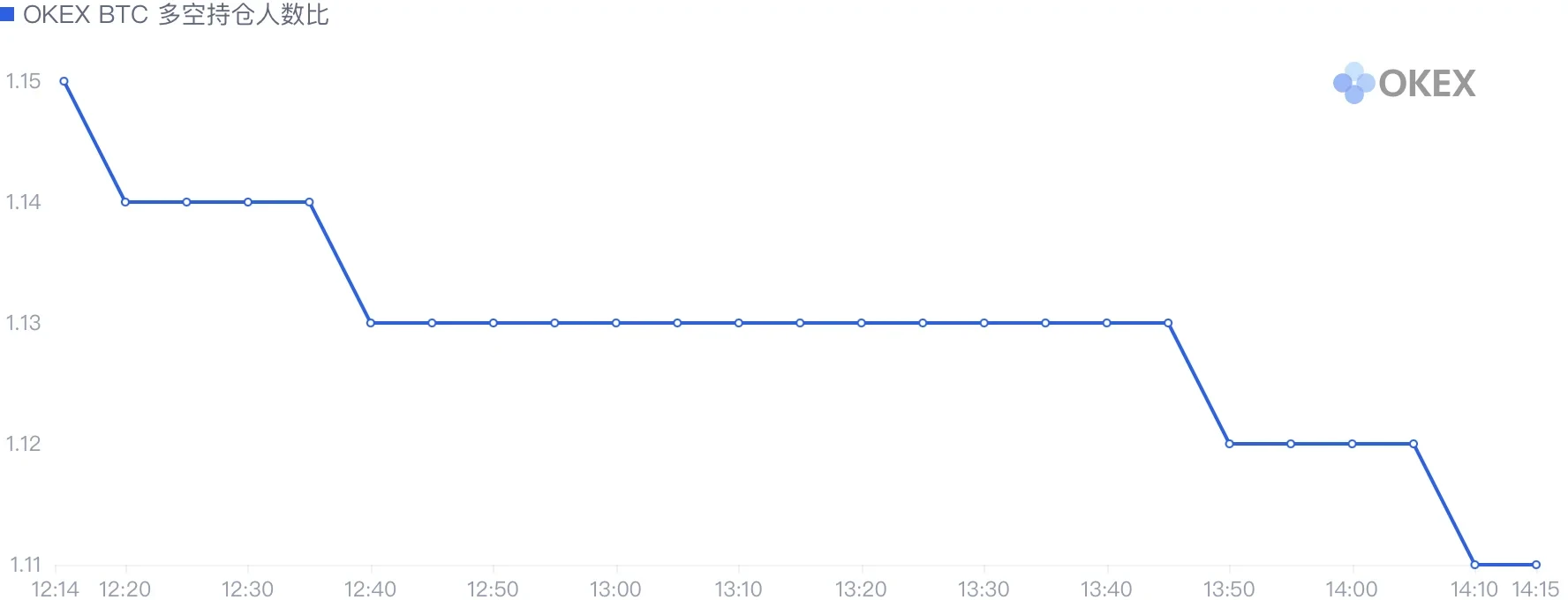

1)多空持仓人数比:该指标展示某一时间内持有对应币种合约多仓总人数与空仓总人数的比值情况。统计数据包含本周、次周、当季及次季交割合约以及永续合约的情况总和。多空持仓人数比通常反映某时间段多空力量的博弈,代表的是投资者对后市的看法和市场情绪。比值越大,代表多方人数占主导,比值越小,则代表空方人数占主导。

2)合约基差:该指标展示同一时刻现货指数价格与合约价格及其差值的变化情况。其中某一时刻基差=合约价格-现货指数价格。由于合约价格和现货价格都是波动的,在合约有效期内,基差也是波动的。当现货价格低于合约价格,基差为负值,此时称为正向市场;当现货价格高于期货价格,基差为正值,此时称为反向市场。基差的变化对套期保值的效果有直接的影响。套期保值者在交易的过程中应密切关注基差的变化,并选择有利的时机完成交易。

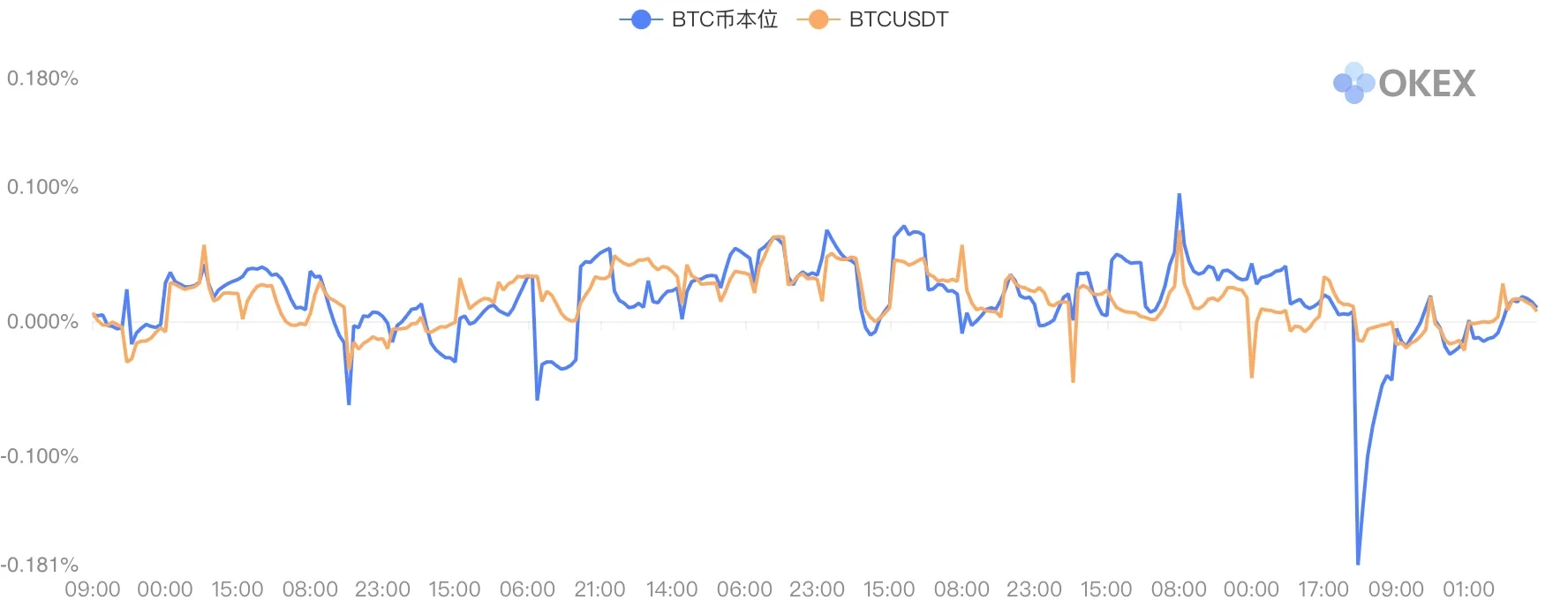

3)永续合约资金费率:该指标展示对应币种永续合约基于当下时刻实时计算的预测资金费率情况。在资金费用收取时刻,预测资金费率=当期资金费率。资金费率指的是在永续合约市场为了使永续合约市场价格锚定现货价格(又称指数价格)而设定的费率,当永续合约市场价格大于指数价格时,资金费率为正,多方需支付资金费用给空方;反之,空方需支付资金费用给多方。资金费率变化往往代表了市场短期情绪的变化。当资金费率比较高的时候,意味着市场较为疯狂,当资金费率比较低的时候,意味着市场较为恐慌。

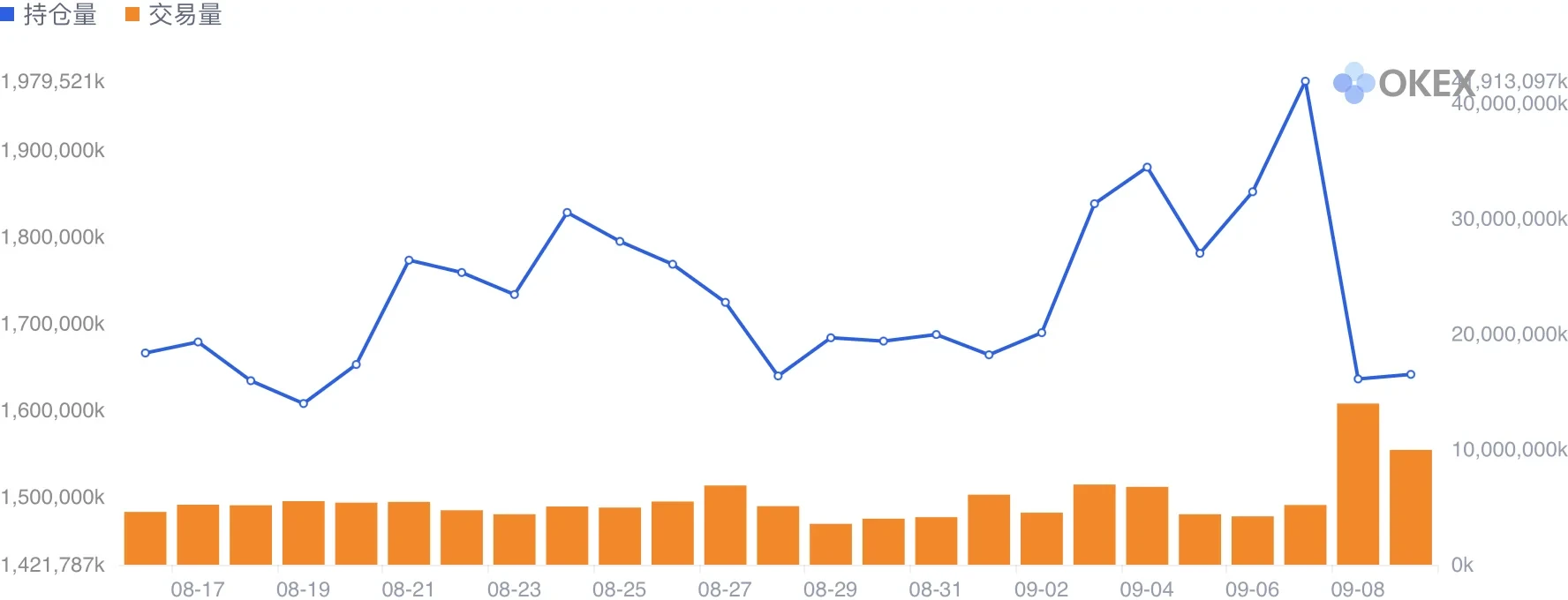

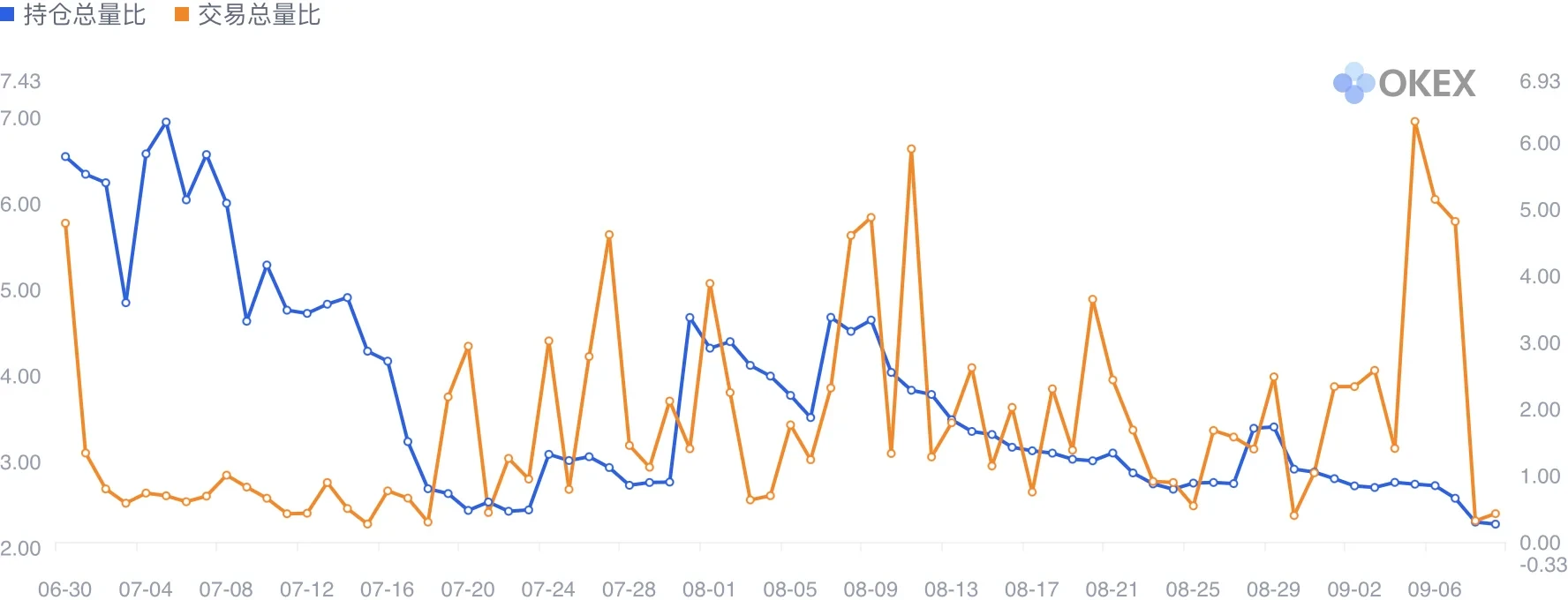

4)合约持仓总量及交易量:持仓总量指的是对应时刻该币种的交割与永续合约的多空持仓量总和,反映了投资者对于中长期形式是否看好;交易量是单位时间内该币种交割和永续合约的成交总量,反映了市场的交投是否活跃。若成交量、持仓量同时增加,这种情况一般发生在单边行情开始时期,价格波动较快,导致成交量放大,而持仓量的增加,显示中期看多及看空力量进行积蓄。若成交量、持仓量同时减小,通常是一波行情逐步结束时,成交量和持仓量同步收缩,证明多空双方或其中一方对后市失去信心,资金正逐步退场。若成交量减小,持仓量增加,这种情况往往是大行情爆发的前兆,多空双方分歧加大,蓄积力量。若成交量增加,持仓量减小,通常是一段行情已经进入到末期阶段,合约获利平仓。

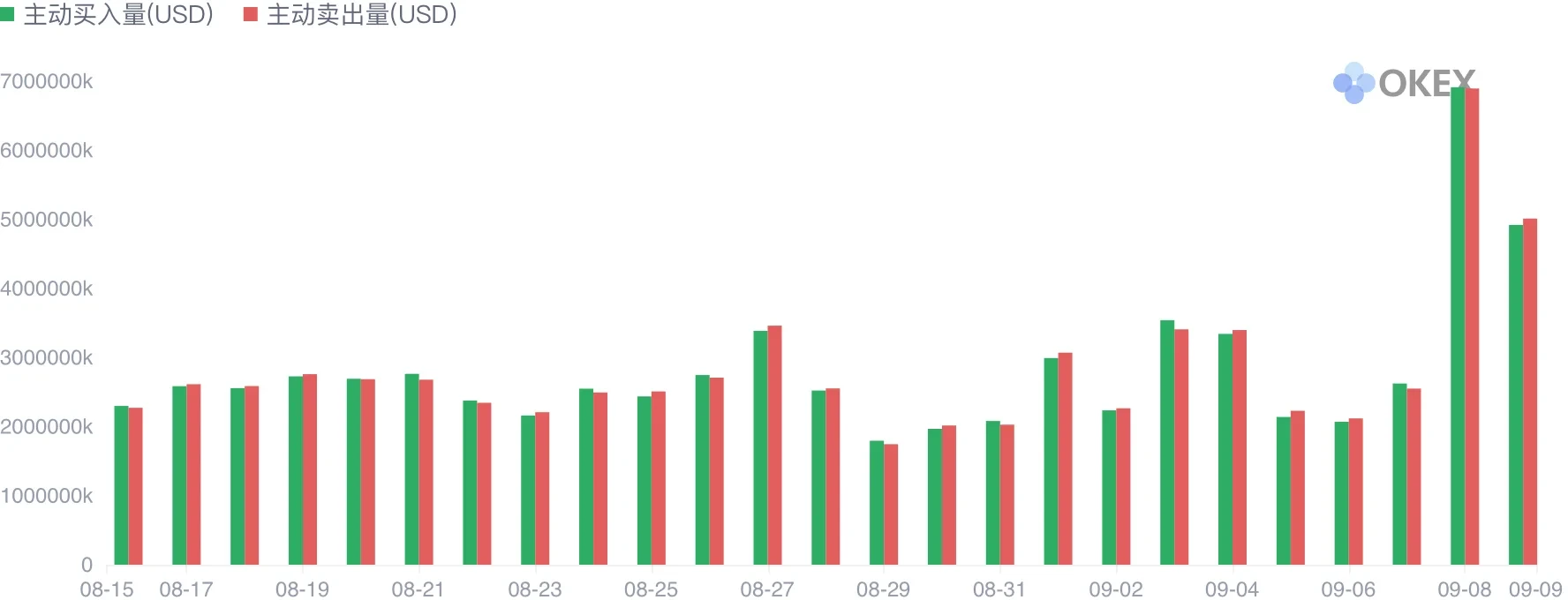

5)合约主动买入/卖出:主动买入量指的是展示单位时间内,合约主动性买盘的成交量(taker吃挂单买入),即资金流入量。主动卖出量指的是展示单位时间内,合约主动性卖盘的成交量(taker吃挂单卖出),即资金流出量。通常来说,主动买入量大说明市场看涨,主动卖出量大说明市场看空。

6)多空精英趋向指标:统计的是市场中净持仓量前100个账户中多空的占比。该比值越高,多仓比例越高,反之,空仓比例越高。通过这个数据,可以看出合约精英操盘手的投资方向是多还是空。市场前100净持仓量,意味着这些是能够影响市场走势的头部大仓位持有者,进而能够直观反映未来走势的多空趋向性。在进行合约交易时,大户的专业水平普遍高于普调散户,因此他们的开仓情况对散户投资者来说具有一定的参考价值。

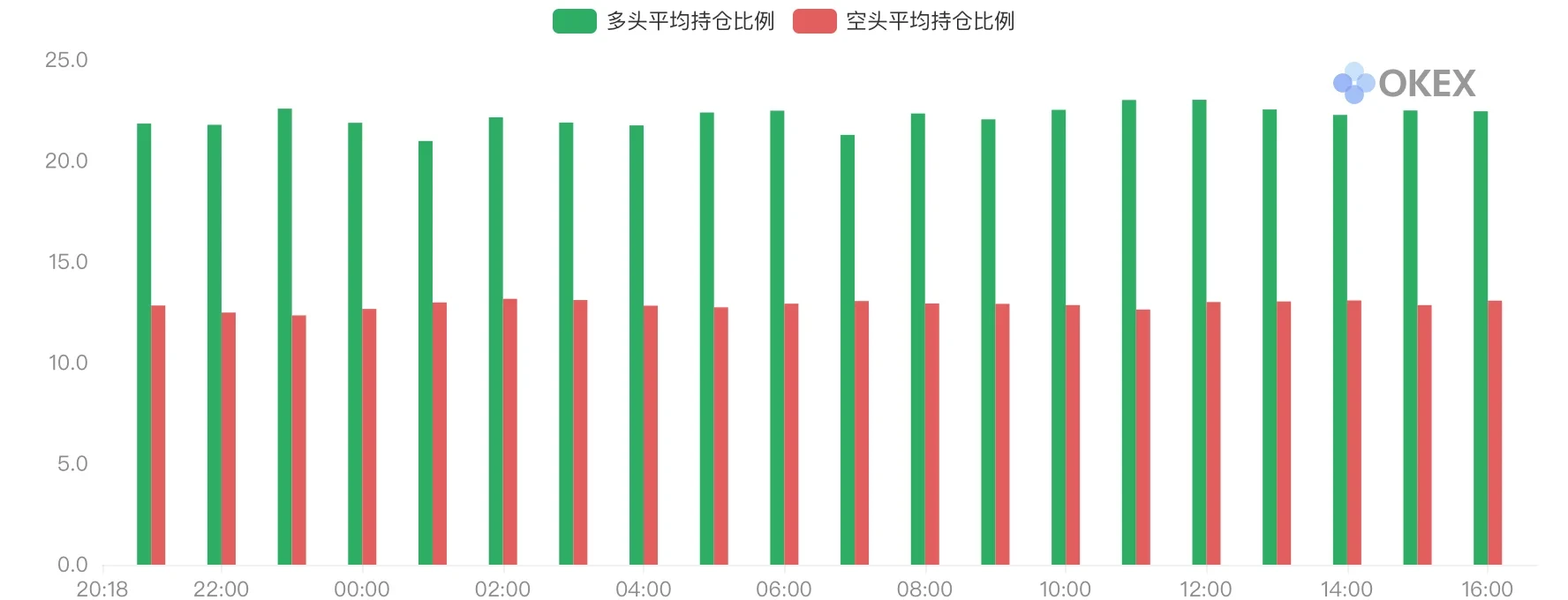

7)精英多空平均持仓比例:该数据是以仓位大小来统计的,展示的是头部交易者的仓位情况,这个比例对比可以直观感受主力军的的持仓变化,了解博弈进行到什么阶段,从而推测趋势的拐点。一段趋势的结束通常是以多空中的某一方彻底投降为标志的,表现在这一数据上就是某一方的持仓量锐减。

3、期权数据

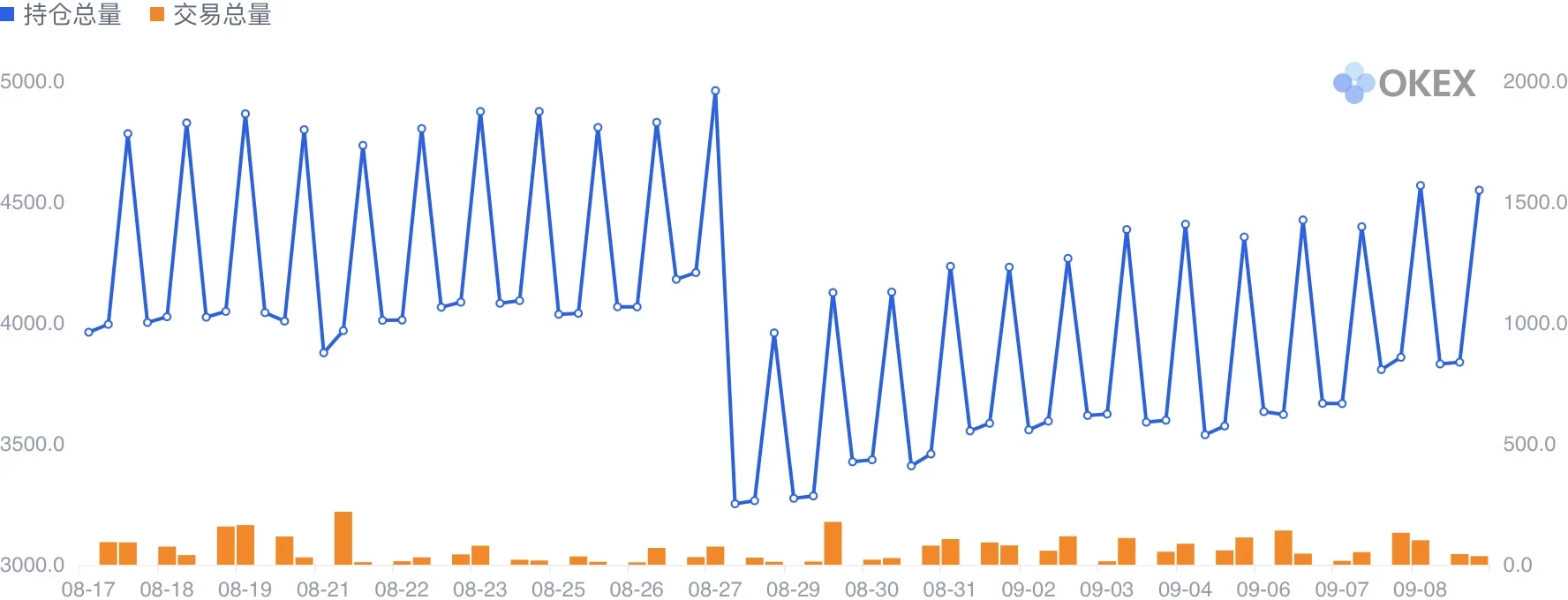

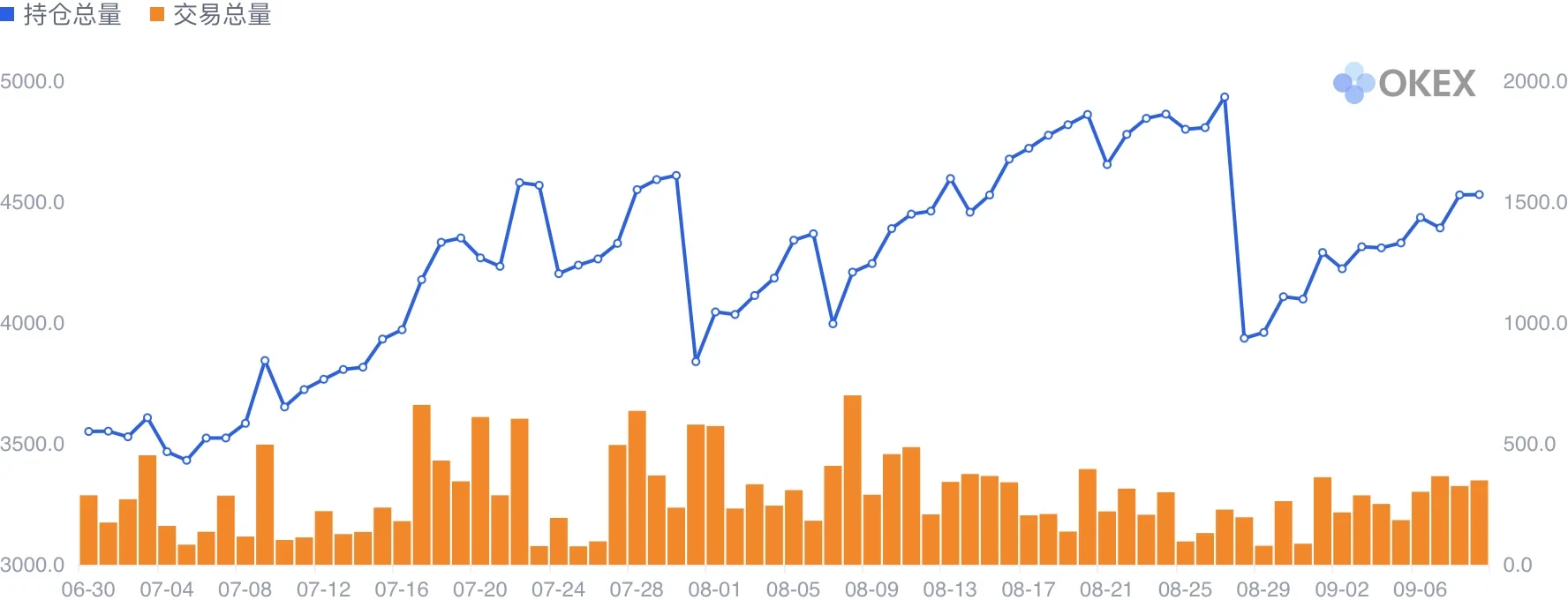

1)期权合约持仓总量及交易量:该指标展示随时间变化,交易所整体持仓总张数以及单位时间内的交易总张数的变化。如图所示,横坐标为时间,下面两张图的间隔分别为8小时和1天,左边纵坐标为持仓总量,右边纵坐标为交易总量,蓝色折线表示持仓总量,橙色条形图为交易总量。通过该指标可以清楚地了解每8小时或每天的持仓总量和交易量的变化。

持仓总量呈现周期性上升趋势,每个结算日当天的16点明显下降,这是因为当天会对到期期权产品进行结算,从持仓总量的低点走势来看,整体呈现上升趋势,可见期权产品的投资者是不断增加的。交易总量的变化则反映了某一时间的交易活跃度,一般来讲,交易量越大可能预示着价格出现了剧烈变化。

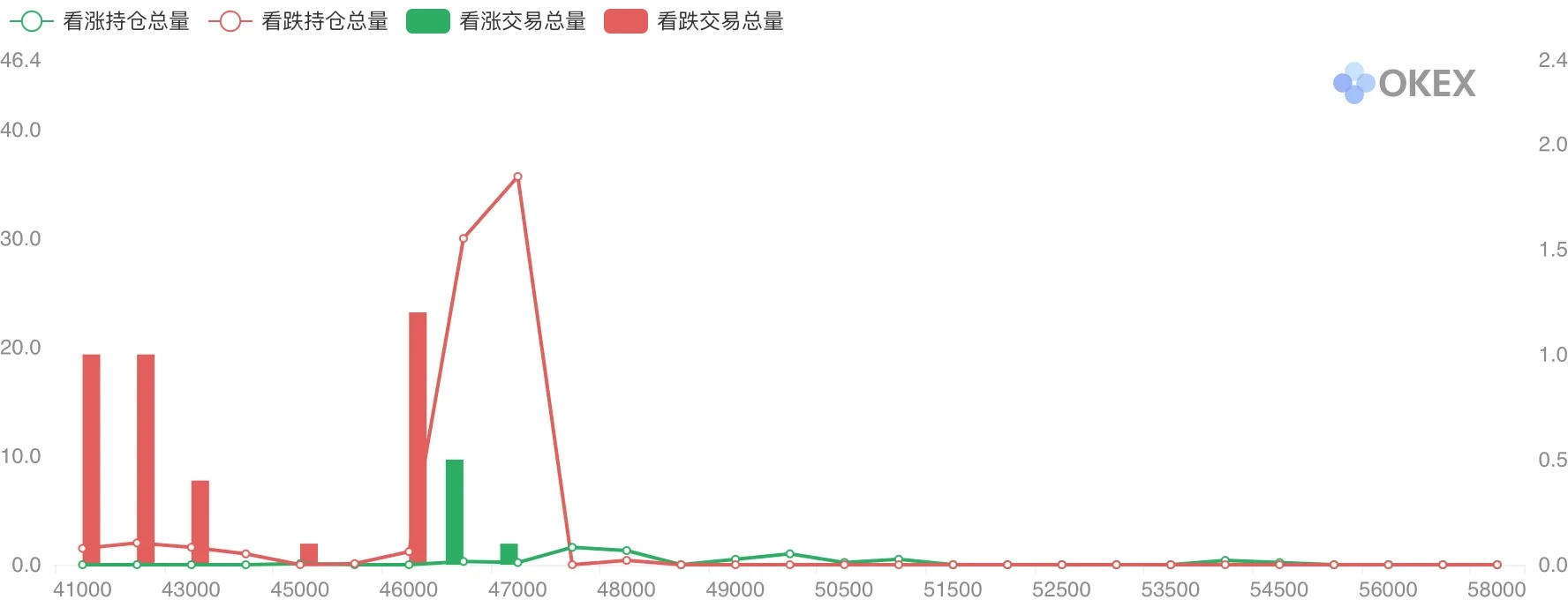

2)看涨看跌持仓总量及交易总量(按执行价格分):该指标展示某一时刻,交易所看跌或看涨的持仓总量,以及单位时间交易总量。如图所示,横坐标为价格,左边纵坐标为看涨或看跌的持仓总量,右边纵坐标为看涨或看跌的交易总量,绿色折线为看涨持仓总量,红色折线为看跌持仓总量,绿色条形图为看涨交易总量,红色条形图为看跌交易总量。通过该指标可以清楚地了解某一时刻的多空双方的持仓价格、交易价格的分布。

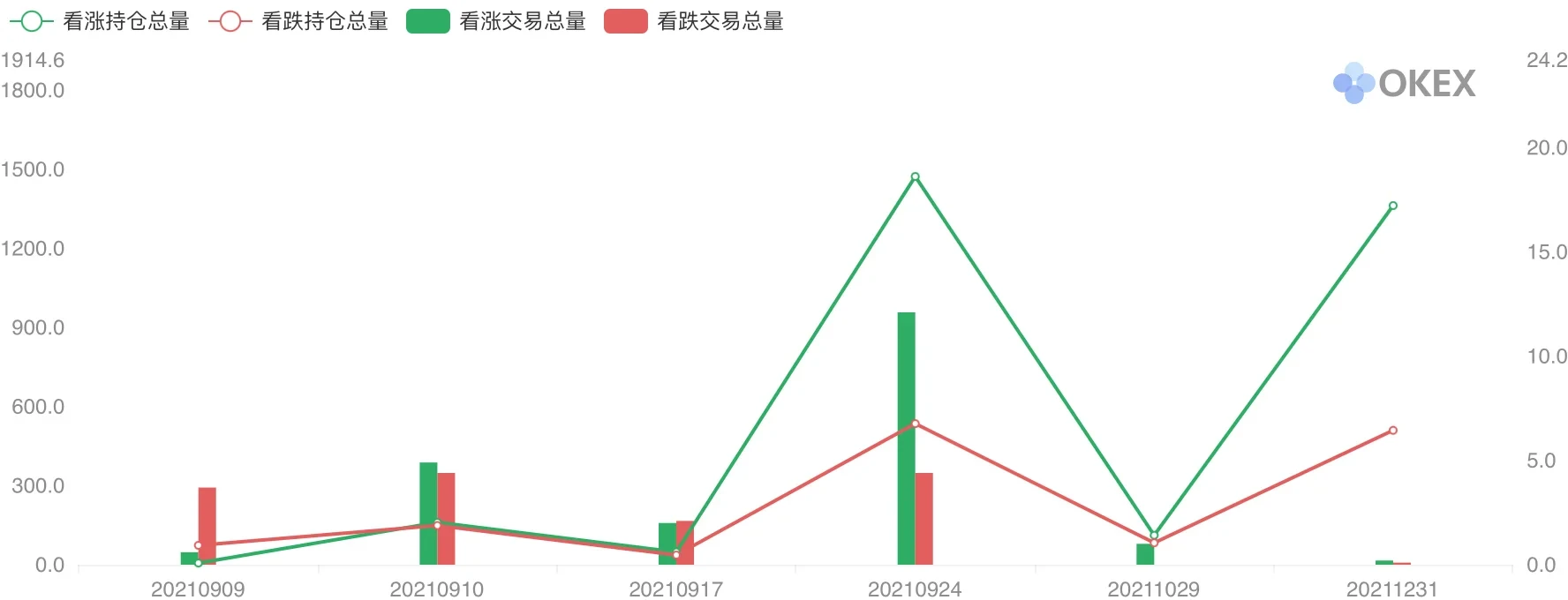

3)看涨看跌持仓总量及交易总量(按到期日分):该指标展示某一时刻,交易所看跌或看涨的持仓总量,以及单位时间交易总量。与上一个指标类似,只是该指标的横坐标不再是价格,而是到期日。通过该指标可以看到某一时刻在时间维度上的多空持仓及交易量的分布。

4)看涨看跌持仓及交易总量比:该指标展示某一时刻,交易所看涨/看跌持仓总量比,以及单位时间内的交易总量比。如图所示,横坐标为时间,图中的间隔为1天,左边纵坐标为持仓总量比,右边纵坐标为交易总量比。通过该指标可以清楚地了解多空双方在持仓量和交易量上的势头强弱。

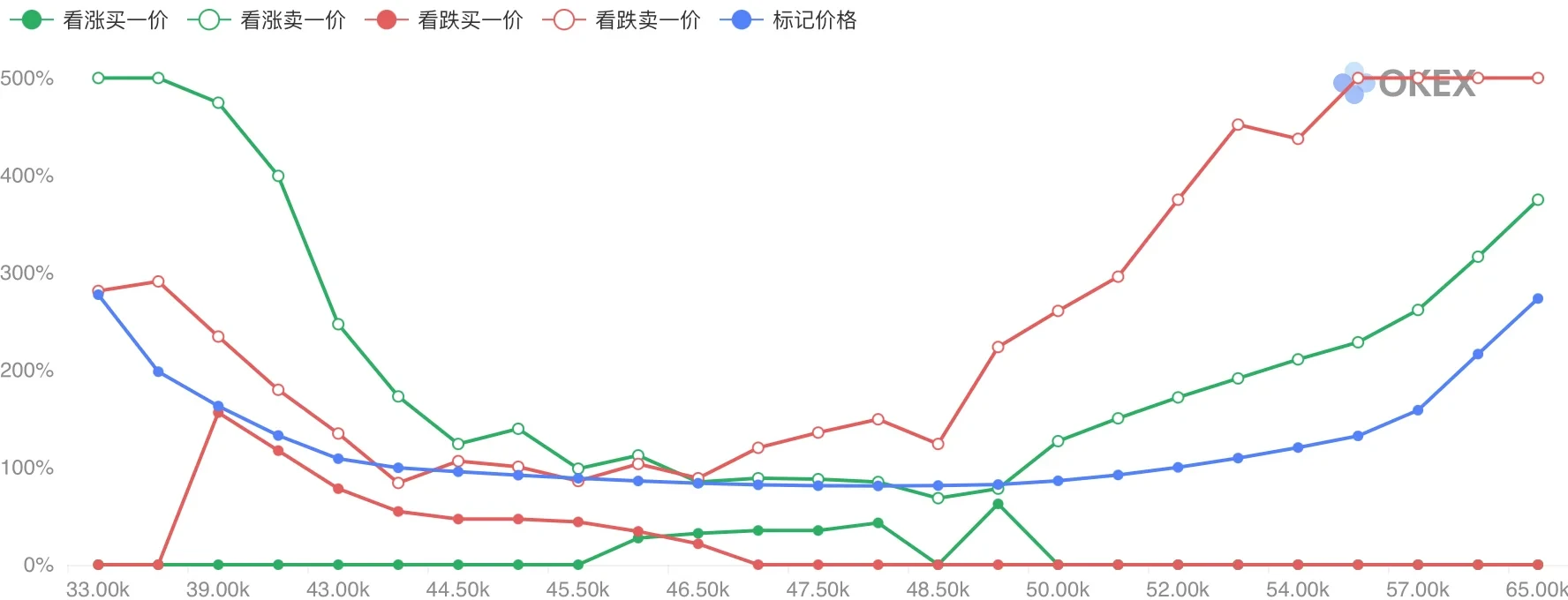

5)期权合约隐含波动率:该指标展示当前时刻,某一种类期权某一价格(或者标记价格)对应的具体隐含波动率,每分钟更新一次。如图所示,横坐标为价格,纵坐标为隐含波动率。五种不用颜色的折线分别代表不同价格。看涨、看跌的买一、卖一价格以及标记价格的隐含波动率在某一价格区间粘合得越紧密,说明该位置交易越集中。

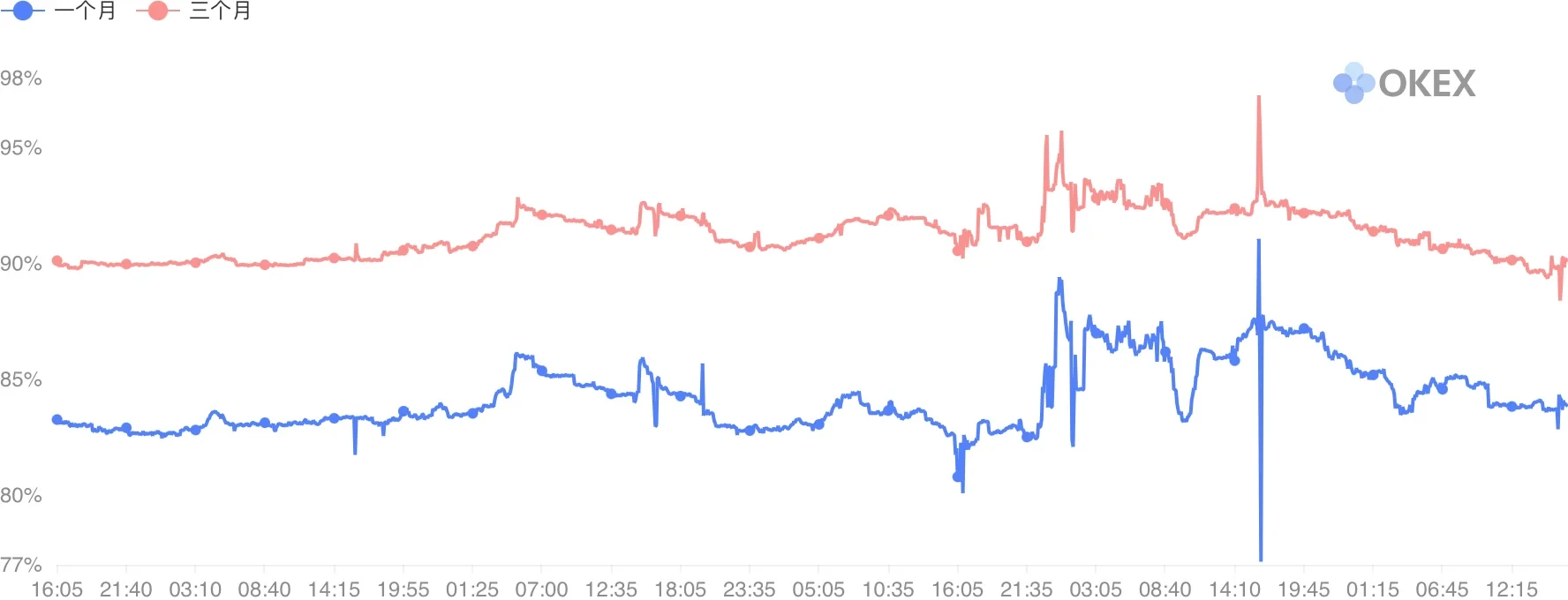

6)平值期权隐含波动率:该指标展示某一时刻,不同到期日,标记价格对应的具体隐含波动率,隐含波动率可以理解为市场实际波动率的预期。如图所示,横坐标为时间,纵坐标为隐含波动率,蓝色曲线为一个月的隐含波动率,红色则为三个月的隐含波动率。通过该指标可以直观地了解不同时间的标记价格的隐含波动率变化。

以上图BTC期权数据为例,图中大部分时间的标记价格的隐含波动率的变化都不太大,个别时间点出现向上或向下的陡变,这表示在该时间点标记价格出现了较大幅度的变化,需要注意,这可能是卖出或买入的信号。

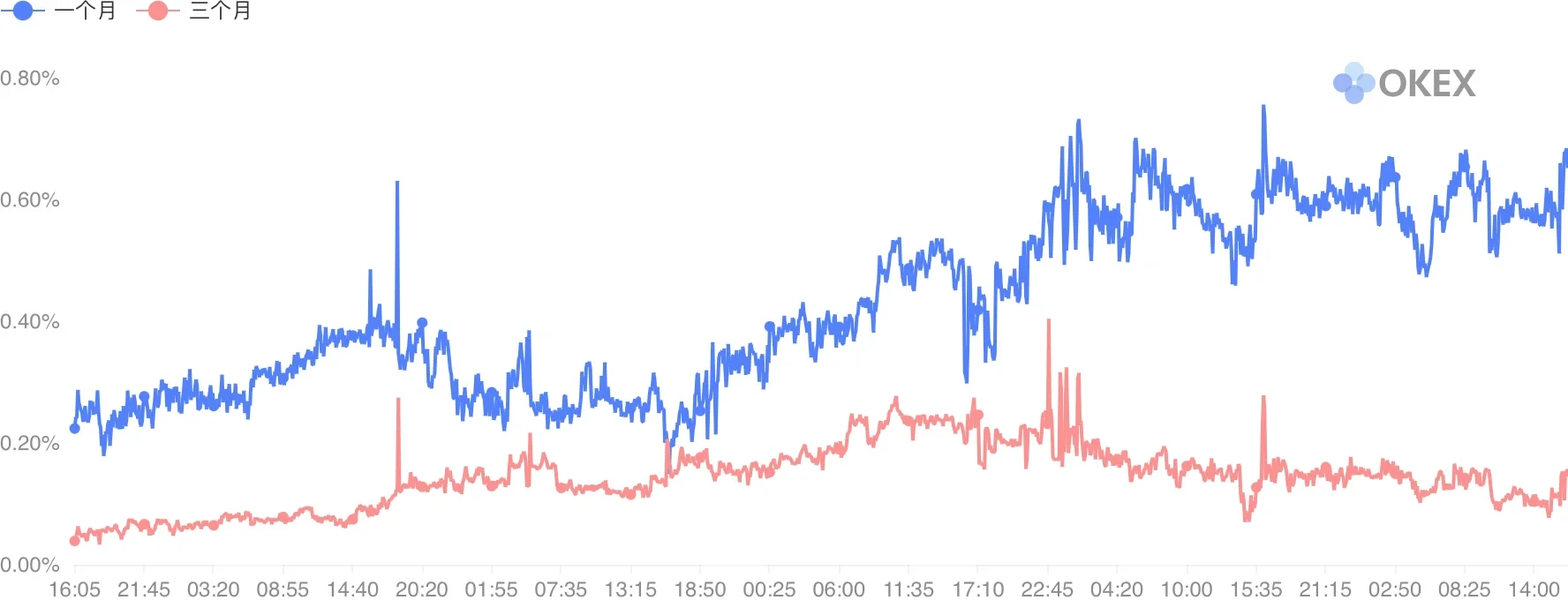

7)隐含波动率倾斜差:该指标展示某一时刻,不同到期日,距离标记价格等距的实/虚值期权,随着时间变化而变化的隐含波动率差值。横坐标为时间,纵坐标为隐含波动率倾斜差。蓝色曲线为一个月的倾斜差,红色的则为三个月的倾斜差。

上图是BTC期权合约产品的数据,是距离标记价格2%的实/虚值隐含波动率的差值的变化曲线,差值的波动越大表示该时间点越值得注意,可能是潜在的交易时间节点。

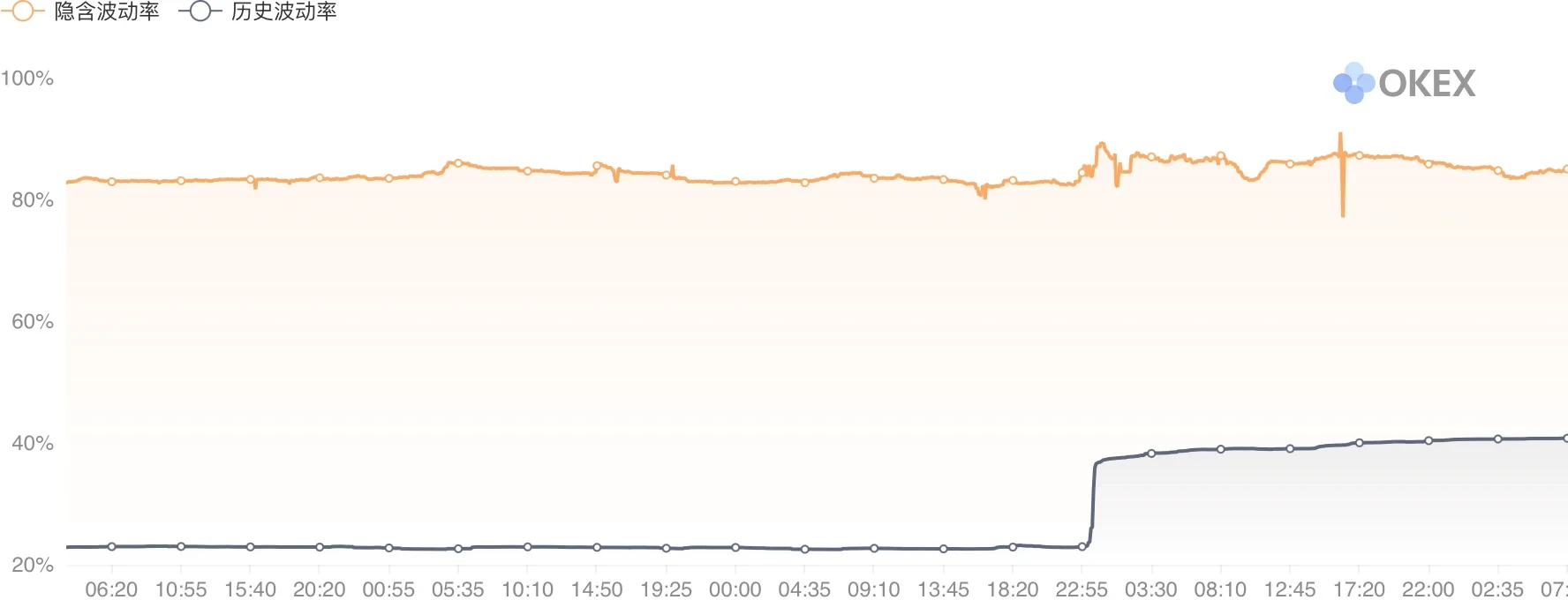

8)隐含波动率 vs 指数历史波动率:该指标展示随着时间变化,实值期权反映的隐含波动率变化与标的资产价格的历史波动率变化的对比。横坐标为时间,纵坐标为波动率。橙色曲线为隐含波动率,蓝色曲线为历史波动率。

上图为BTC期权合约产品的数据。整体来看,隐含波动率大于历史波动率,一般情况下这是正常的市场表现。

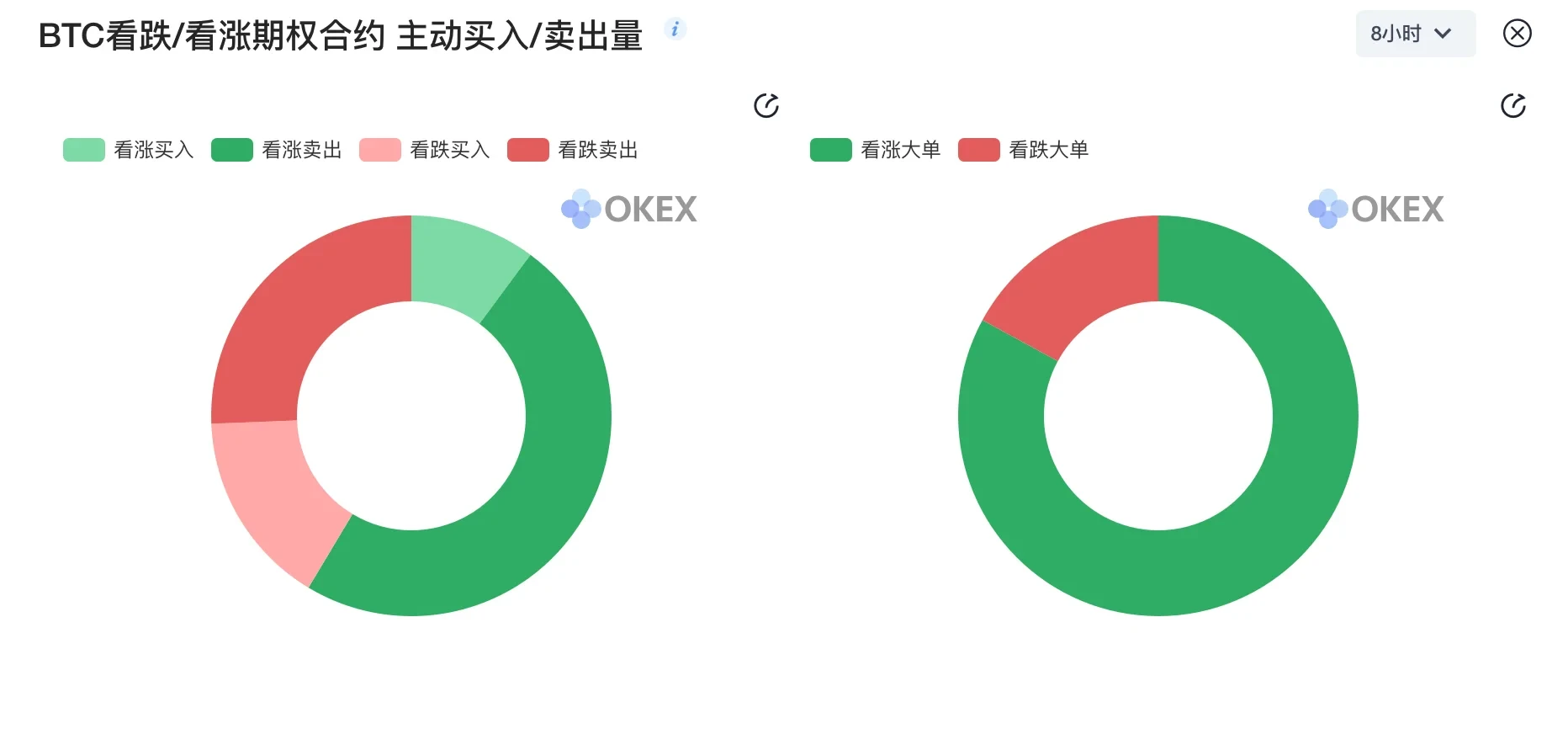

9)期权主动买入/卖出:该指标展示某一时刻,单位时间内看跌/看涨期权的主动(taker)买入/卖出量所占总体的比例,即资金流入量和流出量的比例。下图是BTC看跌/看涨期权合约的主动买入/卖出量,左边的环形图可见看涨卖出占比48.45%,占比最高;右边的环形图可见看涨大单的比例达到了82.93%,市场看涨情绪比较浓烈。

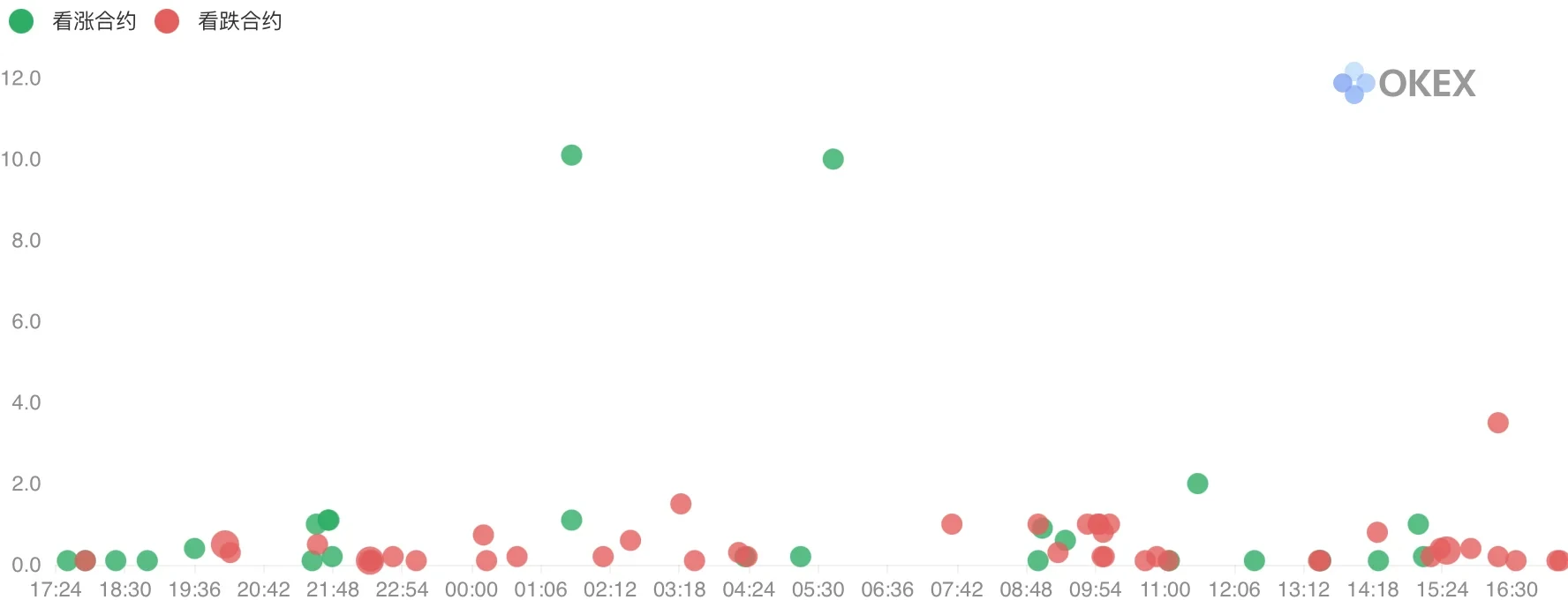

10)成交热力图:该指标展示某一时刻。集合内订单的平均数量以及其随时间的分布。圆的大小和该集合内订单笔数的大小成正比。横坐标为时间,纵坐标为看涨或看跌的合约订单数量。

上图中可以看到不同时间点的看涨合约和看跌合约的成交订单数。越靠近纵坐标底部合约圆的数量越密集,这说明成交订单集中在小额交易上,越靠近顶部,圆的数量越稀疏,这些都是大额交易订单。

如何查看和使用套利数据?

web端:

点击首页导航栏【行情】,跳转页面后点击上方菜单栏【套利数据】,可以选择币本位保证金或USDT保证金,再选择【费率套利】或【价差套利】,查看相关数据。

APP端:

打开欧易APP首页,点击底部菜单栏【行情】-【数据】-【套利机会】,在新页面下可以选择【费率套利】或【价差套利】,同时选择【币本位合约】或【USDT合约】,价差套利还可以选择【期-现】或【期-期】。

资金费率套利,通常指的是利用币币杠杆账户借币利率与永续合约账户资金费率之间的差异进行套利的行为,简单讲就是在币币杠杆功能区中借币(目的是最大限度提高资金利用率),然后再在币币杠杆和永续合约中同时进行两笔行情相关、方向相反、数量相当、盈亏相抵的交易,类似期现套利,而资金费率套利的目标则是赚取永续合约交易中的资金费率收益。

价差套利,分为期-现套利和期-期套利,指的是利用同一标的物的交割合约和现货,不同到期日交割合约(如当季和次季)之间的价差进行套利。当出现剧烈行情时,合约价格将会与现货价格出现较大偏离,产生基差。本策略的核心逻辑为现货与合约之间基差的回归存在套利机会。合约价格在临近交割会趋近于现货价格;另一方面,基差也可能在市场波动率减小的过程中恢复到正常水平。 由于套利操作相对来说比较复杂,这里不再展开讲述,具体操作和讲解可以参考新手学院文章:《简单三步即享500%年化收益–资金费套利策略》