去中心化衍生品交易会火吗?

在网络性能、风险控制、资本效率、流动性等诸多问题掣肘下,虽经过多年探索,去中化衍生品交易并未出圈。

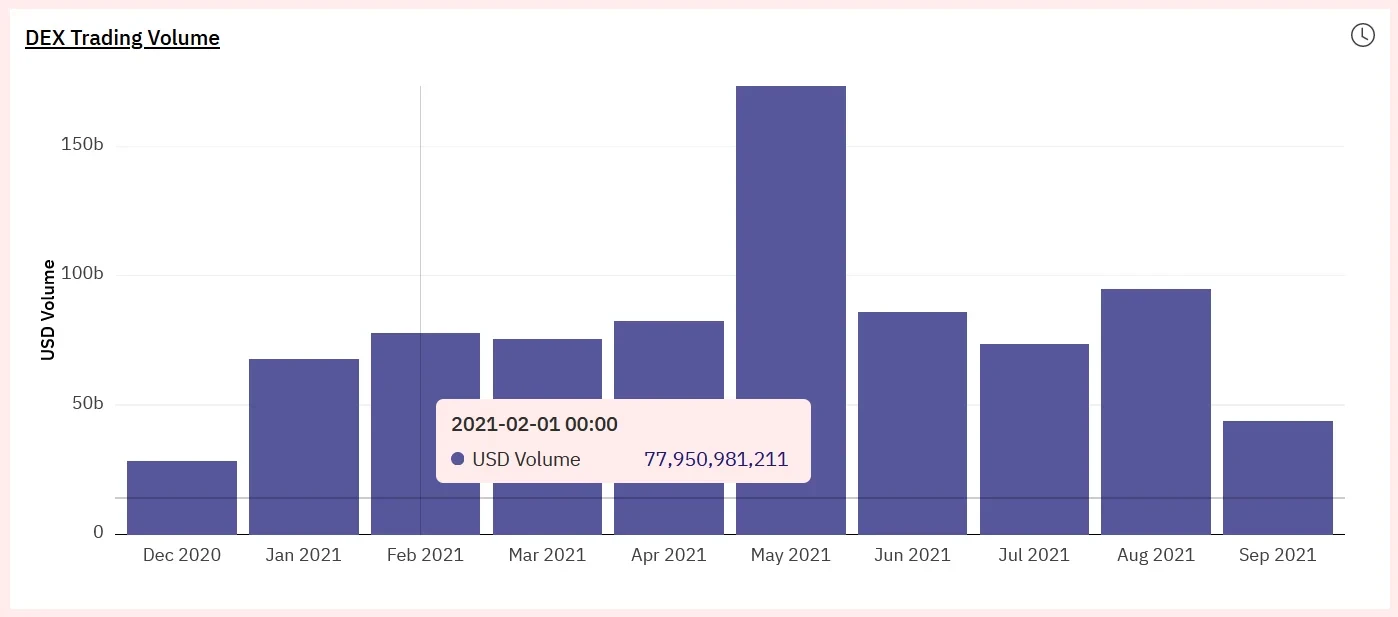

不过,这并不代表其就此停滞不前,就像2年前,人们绝不可能想到DEX成交量最高触及CEX的40%,而早在2020年7月份,Uniswap一家的成交量就已超过了全球最为知名的CEX。

随着众多优秀的Layer 2解决方案(Optimism、Arbitrum、Metis等)上线,困扰去中心化衍生品交易所的矿工抢跑、手续费高、性能低下等问题都将逐步得到缓解,届时,我们将会看到一个全新的加密衍生品市场。

那么,当下的去中心化衍生品交易市场的现状如何?在以太坊Layer 2基础设施不断完善下,加密衍生品交易又将发生哪些剧烈的变化?去中心化衍生品交易与中心化衍生品市场之间的关系又会是怎样的?

1、去中心化衍生品交易现状

一般情况下,在成熟的交易市场中,衍生品交易量会远远超过现货成交量。

例如最新数据显示,仅在2021年上半年,加密领域前10衍生品交易所就产生了大约27万亿美元的交易量,而前10名现货交易所约为12万亿美元,前者是后者2倍还高。

此外,根据Coingecko最新数据,全球前七大衍生品交易所为欧易OKEX、币安、Huobi、Bybit、FTX、Bitget、BitMEX,其中欧易OKX在近期单日现货交易量维持在96亿美元上下,而衍生品交易量约为300亿美元,后者是前者的3.1倍。

充分说明衍生品交易量远超现货成交量的现状,这点在传统金融市场依然成立。

在传统金融世界中,金融衍生品根据产品包括但不限于远期合约、期权合约等合约形式,合约背后的标的物又包括股票、货币、商品等。根据2020年衍生品统计数据,2020年整体的衍生品市场的名义价值大致为840万亿美元,而股票、债券等现货市场成交规模约为170万亿美元,衍生品市场的规模是其现货资产成交量的4-5倍。

不过在去中心化衍生品市场中,这一情况却恰恰相反,一方面与中心化衍生品市场相比,去中心化衍生品交易显得微不足道,另一方面去中心化衍生品成交量也远不及DEX现货成交量。

首先来看去中心化现货成交与去中心化衍生品对比数据。以2021年第一季度市场数据为例,去中心化衍生品成交量约为70亿美元,而同一时期去中心化现货成交量超过2200亿美元,后者是前者的32倍,这与传统意义上“衍生品交易远超现货交易”的常态大相径庭。

另外,去中心化衍生品市场的成交量与中心化衍生品市场相比也相差甚远。2021年第一季度中心化永续合约交易额超过14万亿美元,是同一时期去中心化衍生品70亿美元交易量的2000倍。

在DEX层面,Uniswap V2和V3的总计24小时交易量为12.5亿美元,以Perpetual Protocol为代表的去中心化合约交易所24小时交易量为0.96亿美元,在去中心化世界里现货交易量是衍生品交易量的13倍。

通过以上数据对比,可以认为去中心化衍生品市场还有很长的路要走。

回顾Uniswap等DEX发展历程,在AMM机制作用下,DEX现货市场在短短半年不到的时间,就占据加密交易40%的市场份额,整体生态繁荣。那么,是什么在阻碍去中心化衍生品交易发展?为什么去中心化衍生品还没有火起来?

2、为什么去中心化衍生品还没有火起来?

在DEX发展道路上,也曾遇到各种问题,如门槛高、上线币种少深度差、手续费高、效率低等通用型问题,还包括AMM池的无常损失与矿工抢跑等深层次问题。

前者可以通过用户教育、交易扩展等手段解决,后者则需要从机制层面进行深层次革新。以矿工抢跑为例, 该现象的专业表述为矿工可提取价值(MEV),即指矿工通过拍卖其挖出区块中的交易排序,可以获得的区块奖励和交易费用之外的额外利润,由此衍生出了形式多样的套利机器人,包括抢跑机器人、尾随机器人、清算机器人……普通交易者不得不为此买单。

当然,该问题最为彻底的解决办法当然是ETH转PoS,将以太坊矿工彻底淘汰,但由于ETH2.0完全落地尚需数年,在这之前,以太坊生态也通过各种巧妙的办法应对矿工可提取价值,Eden Network、Flashbots等项目各自给出了该问题的解决方案,很大程度上解决了矿工可提取价值问题。

总的来说,DEX现货交易市场存在各类问题,均能够找到对应问题的解决方案,即便是矿工可提取价值这样的以太坊原生机制带来的深层次问题。

但是,去中心化衍生品就没这么幸运了。

首先,与单纯的代币swap相比衍生品交易要复杂很多,这中间会涉及一系列的风险管理,保证金交易,清算机制以及稳定的喂价机制等。

其次,在衍生品市场,矿工的交易抢跑问题更加难以解决,例如在Synthetix最新的前50个改进提议中,25%都在解决抢跑的问题。早在2019年,矿工抢跑事件中,某个机器人从喂价失败中抽取了110亿个sETH!辛亏Synthetix团队及时发现并冻结了协议,避免了更糟糕的结果,也将了Synthetix从毁灭的边缘拉了回来。

不过,这并不意味着去中心化衍生品交易没有未来,相反,随着以太坊Layer 2基础设施不断完善,曾经的手续费问题、性能低下问题、抢跑问题均能得到解决。

目前,不同的去中心化衍生品平台采取了不同的扩容方案,较为成熟的合约交易平台Perpetual Protocol选择了侧链方案xDai,dYdX选择以色列开发团队StarkWare开发的StarkEx作为扩容基础设施;知名的DeFi项目Synthetix则使用了Optimisitc Rollup的Layer 2方案Optimism来进行扩容。

随着Arbitrum、Optimism、StarkWare、Zksync、Metis等扩容方案性能的不断提升,在保证交易的实时确认性之后,矿工抢跑问题与性能问题均将迎刃而解。

未来,去中化衍生品交易与中心化衍生品交易将会是怎样的关系?

3、相辅相成还是你死我活?

有人会认为,随着去中心化衍生品交易的逐步完善,最终会取代中心化交易所的衍生品市场份额,这种猜测是否会出现?

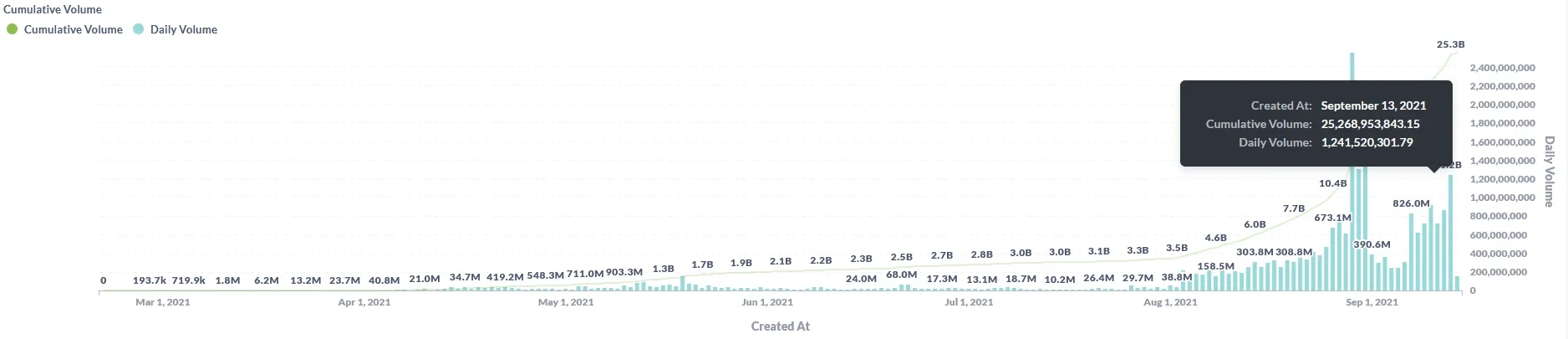

事实上,当下的去中心化衍生品市场份额正在快速上涨。在刚刚过去的9月13日,dYdX的交易量超过12亿美元,是三个月前成交量的40倍,如此快速的增长,要归功于dYdX的二层解决方案StarkWare。此外,我们知道Perpetual Protocol V1利用xDAI侧链扩容,Perpetual Protocol V2与V3已选择Arbitrum上建立永续合约。

去中心化衍生品交易所还存在着诸如去中心化资产托管,更加开放的自治系统,更加公开透明的治理体系,还具备中心化交易所不具备的匿名性。

这是否意味着,去中心化衍生品交易将会取代中心化衍生品交易所?

当然不是。

就像我们在讨论DEX是否会因为其诸多去中心化优势取代CEX时,却从未想到过美国SEC会于9月初大张旗鼓地调查了Uniswap的实际开发与控制团队Uniswap Labs,而在2个月前的7月份,Uniswap Labs以“不断变化的监管环境”为由,限制了其协议前端上的129种代币化股票、镜像股票、期权和衍生品代币的交易。

因此,所谓的去中心化也只是相对而言,即便dydX当前日成交量已高达12亿美元以上,但该协议的控制权并未向社区开放,你可以认为dydX到目前为止还是一个中心化交易所。

去中心化衍生品交易还存在其他问题。

首先,清算机制是去中心化交易所和中心化交易所都面临的重大问题,与中心化交易所强大的处理能力相比,去中心化平台需要价格剧烈波动时链上拥堵情况带来的各种问题。

其次,去中心化衍生品交易所还要面临资本效率问题,交易者参与衍生品交易的核心诉求是可以进行保证金交易并附加杠杆,但是部分合成资产项目引入的超额抵押机制又一次限制了资金的高效使用,例如Synthetix这样的衍生品交易所要求超额抵押,抵押率为500%,也就是说每质押5个SNX才能得到1个sUSD,当抵押率触及200%时就会被强制平仓,这与衍生品交易的初衷相违背。

最后,由于去中心化项目所有交易上链,数据清晰可查,这与大型机构交易者会有隐藏仓位和合约地址的需求相违背。

综上,虽然当下去中心化交易所发展存在这样那样的问题,但随着Layer 2基础设施的不断完善,去中心化衍生品交易即将迎来高潮,不过这不足以支撑去中心化衍生品交易超越中心化交易所,未来两者将呈现DEX与CEX那样的相辅相成的关系,而不是你死我活。