Aperçu de Treehouse (TREE)

Dans le paysage en pleine expansion de la finance décentralisée (DeFi), la demande pour des produits à revenu fixe augmente, reflétant le rôle des obligations sur les marchés financiers traditionnels.

Cependant, établir un système de taux d'intérêt transparent, décentralisé et sécurisé sur la blockchain reste un défi majeur. C'est précisément pourquoi Treehouse a été créé : pour unifier le marché des taux d'intérêt ETH sur la chaîne et poser les bases d'un écosystème de produits à revenu fixe.

Alors, qu'est-ce qui rend ce projet suffisamment spécial pour être listé sur Binance ?

Cet article ⤵️

1. Qu'est-ce que Treehouse ?

2. Comment Treehouse fonctionne-t-il ?

3. Produits Treehouse

4. Caractéristiques clés de Treehouse

5. Tokenomics

6. Feuille de route Q3/2025

7. Équipe de développement, investisseurs et partenaires

🟡 Inscrivez-vous sur Binance aujourd'hui et préparez-vous pour Chainbase :

🌐 Suivez Binance Vietnam pour plus de mises à jour :

• Telegram :

• Twitter : @binance_vietnam

• Facebook :

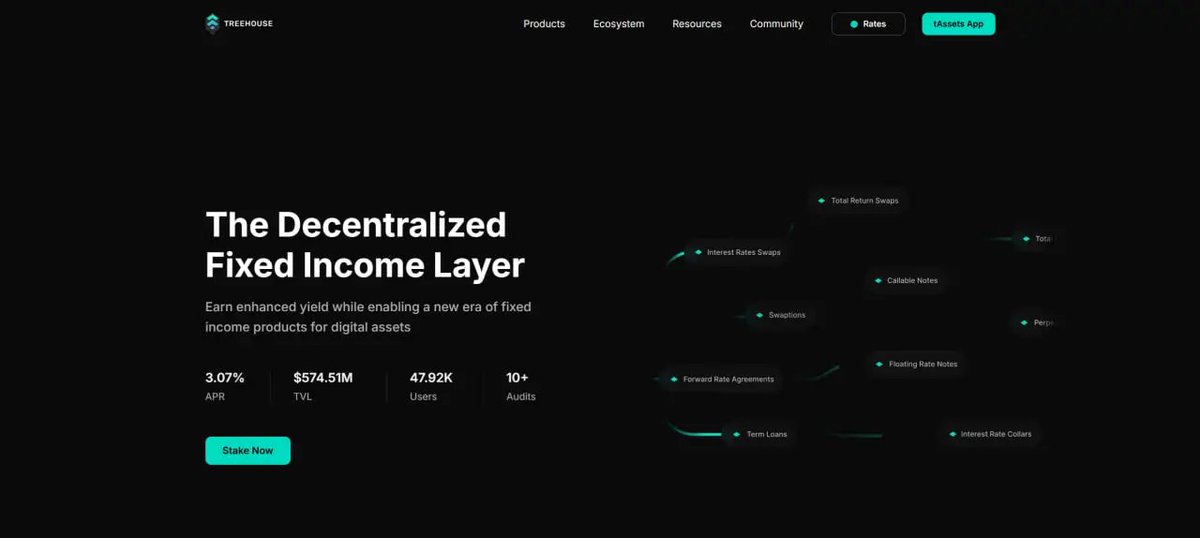

1. Qu'est-ce que Treehouse (TREE) ?

@TreehouseFi est un protocole DeFi pionnier axé sur la création d'une couche de revenu fixe décentralisée pour les actifs numériques. Le projet introduit deux composants d'infrastructure clés :

• tAssets (par exemple, tETH) : Ce sont des tokens de staking liquide qui permettent aux utilisateurs de gagner un rendement réel supérieur par rapport aux récompenses PoS d'Ethereum.

• DOR (Taux Offerts Décentralisés) : Il s'agit d'un mécanisme pour établir des taux d'intérêt de référence décentralisés, analogues à LIBOR ou SOFR dans la finance traditionnelle, mais mis en œuvre sur la blockchain.

L'objectif de Treehouse est de converger les taux d'intérêt fragmentés de l'ETH en une norme unifiée, créant ainsi une base pour des produits de prêt, d'emprunt, de staking et de couverture à long terme, stables et accessibles.

2. Comment fonctionne Treehouse ?

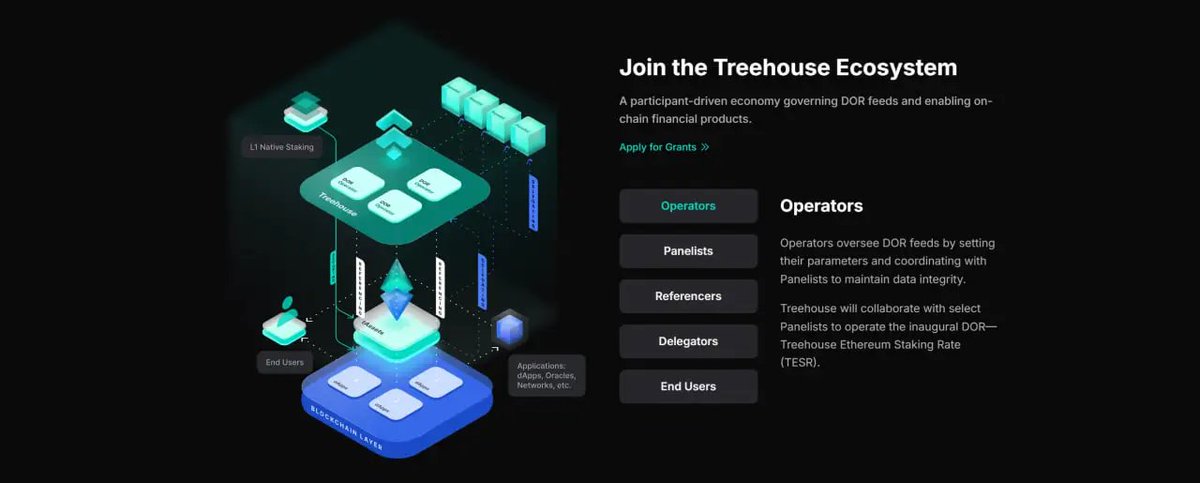

Treehouse fonctionne sur un modèle collaboratif impliquant divers participants de l'écosystème :

• Les utilisateurs déposent de l'ETH ou des Liquid Staking Tokens (LSTs) dans le protocole pour recevoir du tETH, gagnant ainsi un rendement réel et utilisant le tETH au sein des plateformes DeFi.

• Les opérateurs initient les DOR Feeds. Treehouse opérera le premier DOR appelé TESR (Treehouse Ethereum Staking Rate).

• Les panélistes (qui sont vérifiés) fournissent des données ou des prévisions sur les taux d'intérêt et mettent en jeu des TREE/tAssets pour s'engager à l'exactitude.

• Les délégateurs possèdent du tETH et le délèguent aux panélistes pour remplir les obligations d'établissement du DOR, tout en conservant la propriété des tokens.

• Les référents intègrent les DOR Feeds dans des produits financiers tels que les prêts, les échanges ou la tarification des dérivés.

• Les clients sont des utilisateurs finaux qui bénéficient de produits à revenu fixe, d'arbitrage ou de staking de tETH.

Grâce à une boucle prévision-mise en jeu-récompense/pénalité-établissement du DOR, Treehouse garantit un mécanisme de taux d'intérêt transparent, objectif et résistant à la manipulation.

3. Produits Treehouse

Treehouse développe des produits fondamentaux visant à construire la couche d'infrastructure de revenu fixe pour les actifs numériques, englobant le staking, la détermination des taux d'intérêt et la distribution des récompenses.

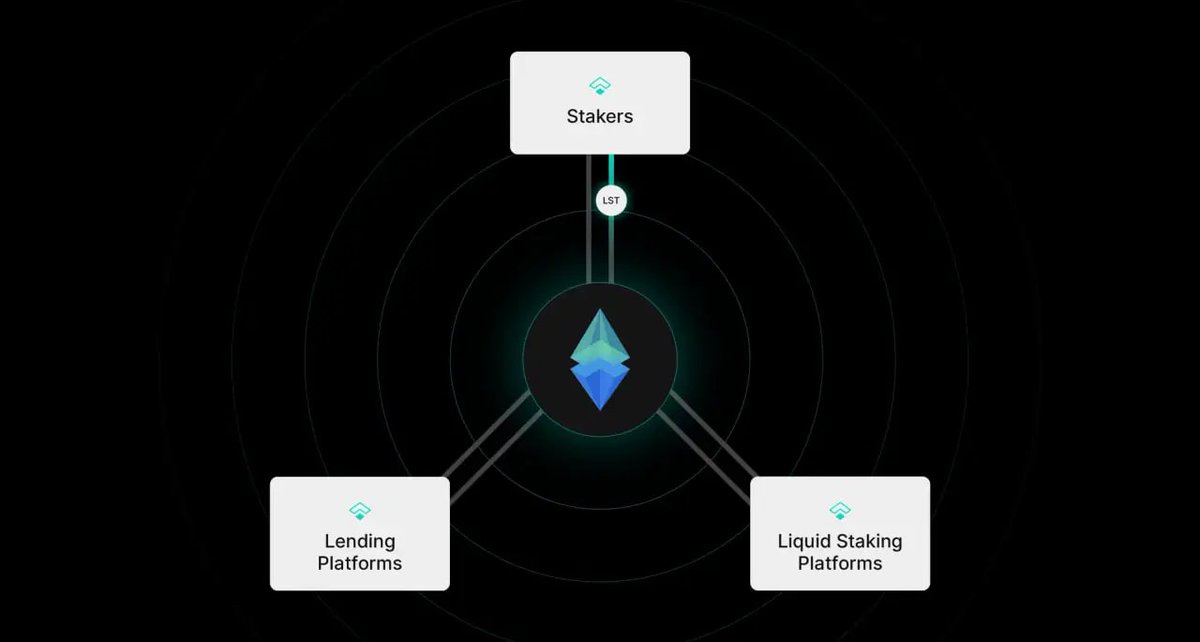

3.1. tETH

tETH est le premier actif de staking liquide de Treehouse, frappé lorsque les utilisateurs déposent de l'ETH ou des LST (tels que stETH, rETH, cbETH) dans le protocole.

Utilités :

• Accumuler un rendement réel grâce à des stratégies d'arbitrage des taux d'intérêt.

• Peut être utilisé comme garantie sur des plateformes DeFi comme Aave, Compound, Pendle, et d'autres.

• Soutient la sécurité économique pour DOR en stakant ou en déléguant à un Panelist. Objectif : Converger les taux d'intérêt ETH on-chain et fournir une solution de revenu fixe pour les utilisateurs.

3.2. DOR – Taux Offerts Décentralisés

DOR est un système de taux d'intérêt de référence décentralisé, semblable à LIBOR/SOFR mais sur la blockchain.

• Premier DOR : TESR (Taux de Staking Ethereum de Treehouse) – représentant le taux d'intérêt "sans risque" de l'Ethereum.

• Fonctionnement : Déterminé par des Panelists qui stakent TREE ou tETH et soumettent des prévisions de taux d'intérêt. Les résultats sont agrégés et enregistrés on-chain.

• Application : Intégré par des plateformes (Référents) pour tarifer des produits financiers tels que les prêts, le rendement fixe, et les dérivés.

3.3. Système de Points GoNuts

Le Système de Points GoNuts est un système de récompense conçu pour inciter la participation précoce à Treehouse. Comment gagner des points :

• Déposer de l'ETH ou des LST pour recevoir tETH.

• Fournir de la liquidité sur des plateformes intégrées.

• Participer au staking, à la délégation, ou contribuer au processus d'établissement de DOR.

Utilité : Les points Nuts seront utilisés pour le classement, la distribution d'airdrops TREE, ou l'échange contre des avantages au sein de l'écosystème Treehouse.

4. Caractéristiques clés de Treehouse

Treehouse possède plusieurs caractéristiques notables :

• Unification des taux d'intérêt ETH : Aide à converger des rendements fragmentés en une norme de taux d'intérêt sans risque, similaire aux obligations d'État dans le TradFi.

• Staking liquide amélioré : tETH permet aux utilisateurs de participer à l'arbitrage des rendements tout en maintenant la liquidité et l'utilisabilité dans la DeFi.

• Sécurité économique renforcée : Détenir du tETH aide à garantir l'intégrité du système DOR.

• Intégration multi-protocoles : tETH peut être utilisé comme garantie sur des plateformes comme Aave, Compound, Euler, Pendle, Gearbox, et d'autres.

• Incitations multi-niveaux : Les utilisateurs peuvent simultanément gagner des rendements, accumuler des points Nuts, et potentiellement recevoir des airdrops de plusieurs sources.

5. Tokenomics

5.1. Métriques du Token :

• Nom du Token : Treehouse

• Ticker : TREE

• Contrat : 0x77146784315Ba81904d654466968e3a7c196d1f3

• Blockchain : Ethereum (ERC)

• Offre Totale : 1 000 000 000 TREE

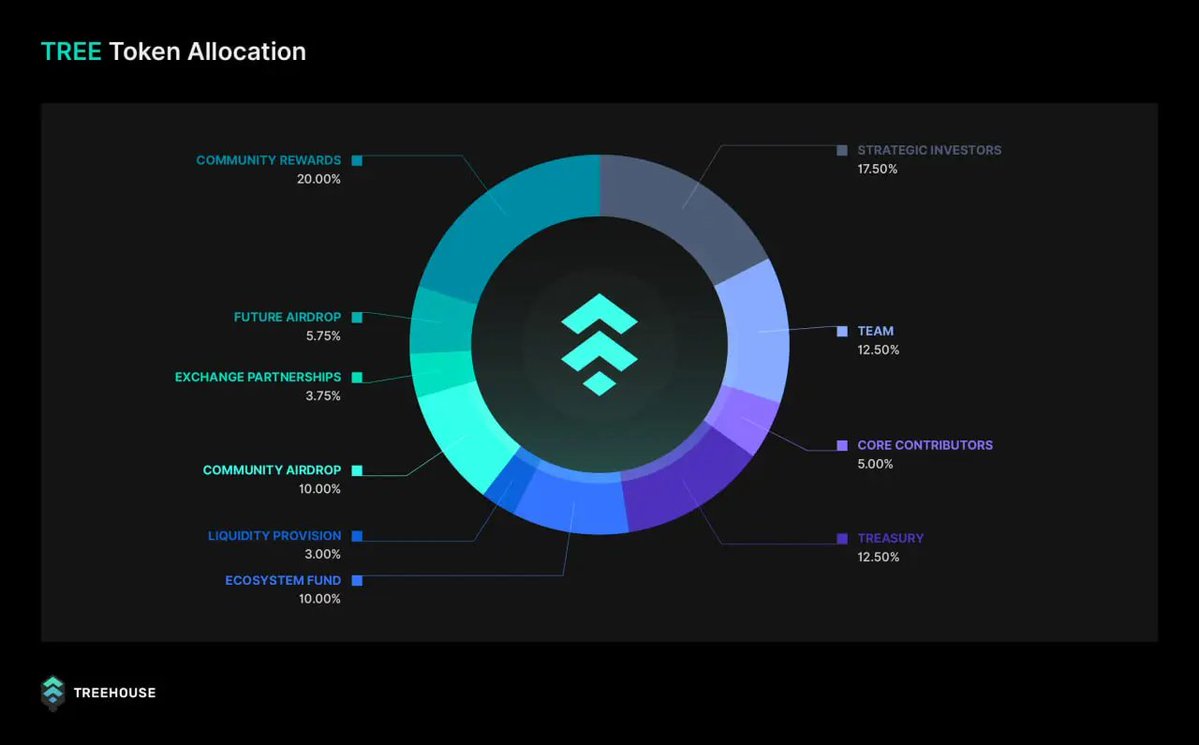

5.2. Allocation de TREE :

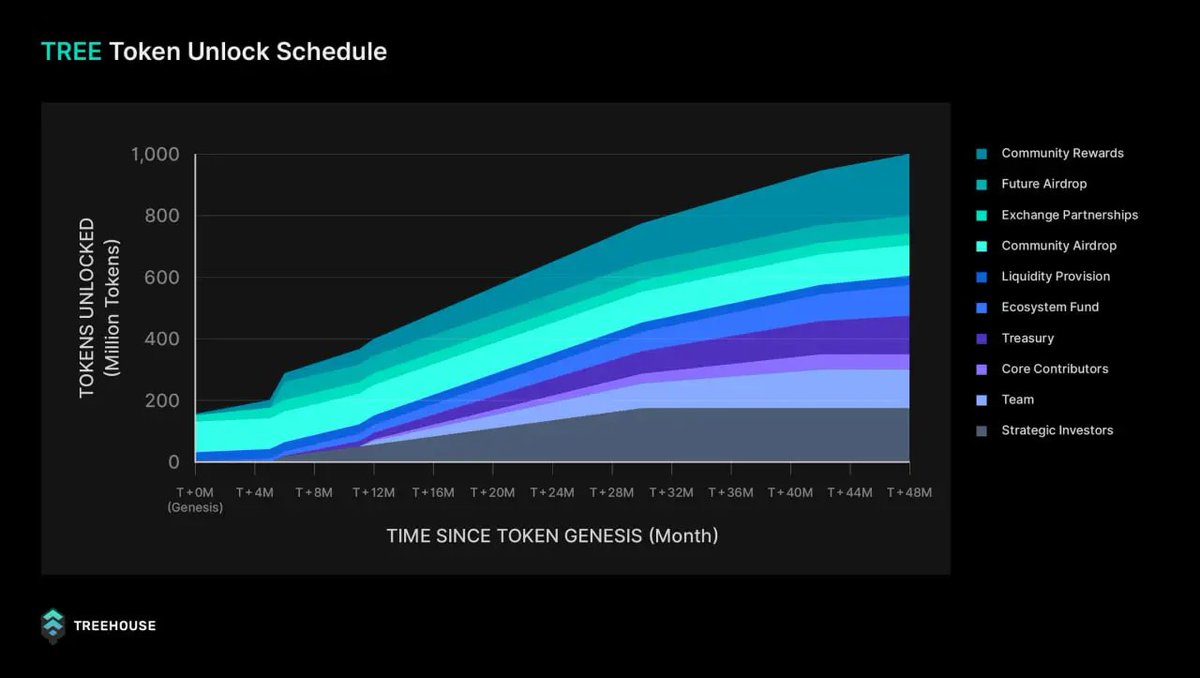

5.3. Calendrier de Vesting des Tokens :

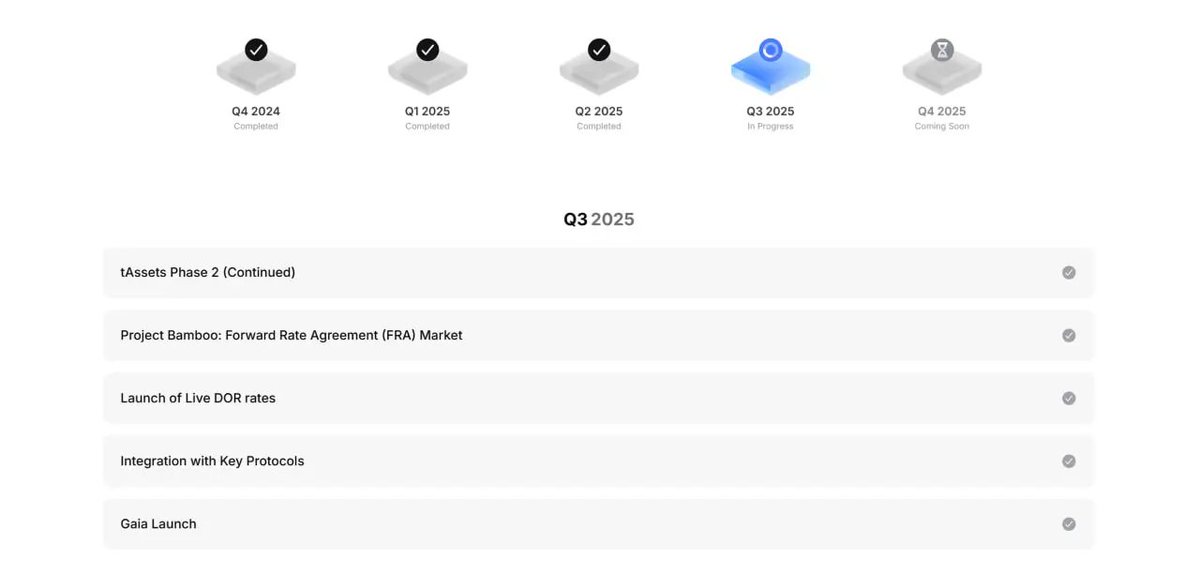

6. Feuille de route

La feuille de route de Treehouse pour le T3 2025 comprend :

• Phase 2 des tAssets : Expansion et mise à niveau de la gamme de produits tAssets, y compris le support pour de nouveaux LST et une intégration DeFi améliorée.

• Projet Bamboo – Marché des Contrats à Terme sur Taux (FRA) : Développement et lancement d'un marché FRA pour soutenir la couverture et le trading des taux d'intérêt basés sur les prévisions des taux d'intérêt futurs.

• Déploiement des Taux DOR en Direct : Lancement de flux DOR en direct sur la chaîne, en commençant par TESR et potentiellement en s'étendant à d'autres types d'actifs.

• Intégration avec les Protocoles DeFi Clés : Connexion de tETH et DOR avec des plateformes comme Compound, Aave, Euler, Gearbox, etc., pour élargir les applications pratiques.

• Lancement de Gaia : Introduction de Gaia – un nouveau produit ou plateforme au sein de l'écosystème Treehouse (détails à préciser).

7. Équipe de développement, investisseurs et partenaires

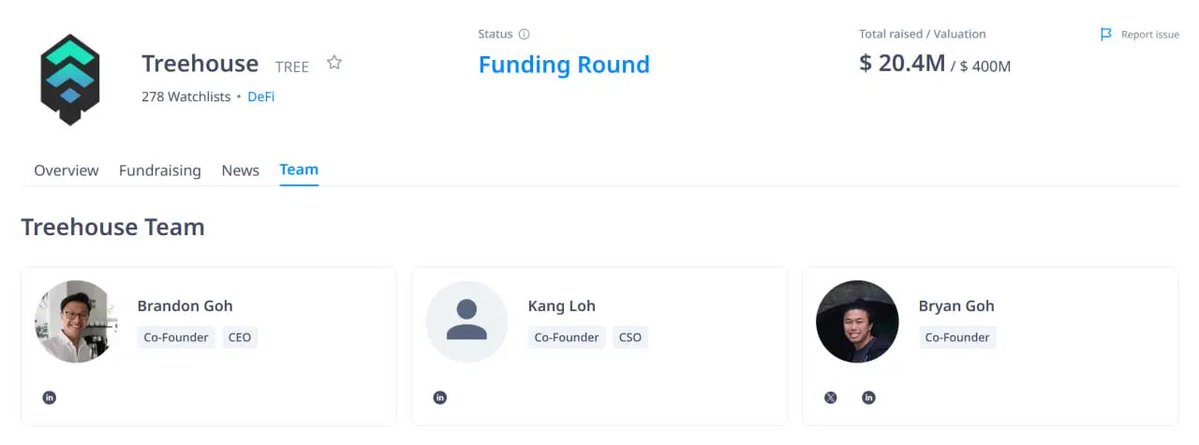

7.1. Équipe fondatrice de Treehouse

Treehouse est dirigé par des individus ayant une vaste expérience à la fois dans la finance traditionnelle et la technologie des startups :

• Brandon G. – Co-Fondateur & CEO : A précédemment occupé des postes dans de grandes institutions financières comme Wells Fargo et Morgan Stanley. Il a cofondé Treehouse en 2021, supervisant le développement et les opérations du projet, et représentant Treehouse lors d'événements comme MooFest 2025 et les podcasts DeFi Fixed Income.

• Bryan Goh – Co-Fondateur : Possède une solide expérience dans le secteur du voyage, ayant fondé Host Bully, Dibly, Native et Travelr (acquis par Hotels(.)com(.)sg). Chez Treehouse, il dirige le produit et le design, en se concentrant sur des expériences utilisateur intuitives pour des produits comme tETH et TESR.

• Ben Loh – Co-Fondateur : Avant Treehouse, Ben a participé au programme Venture Fellow chez AV/Blue Ivy Ventures, acquérant de l'expérience en capital-risque et en analyse de startups. Chez Treehouse, il connecte la technologie, les données on-chain et la stratégie produit à long terme.

7.2. Investisseurs

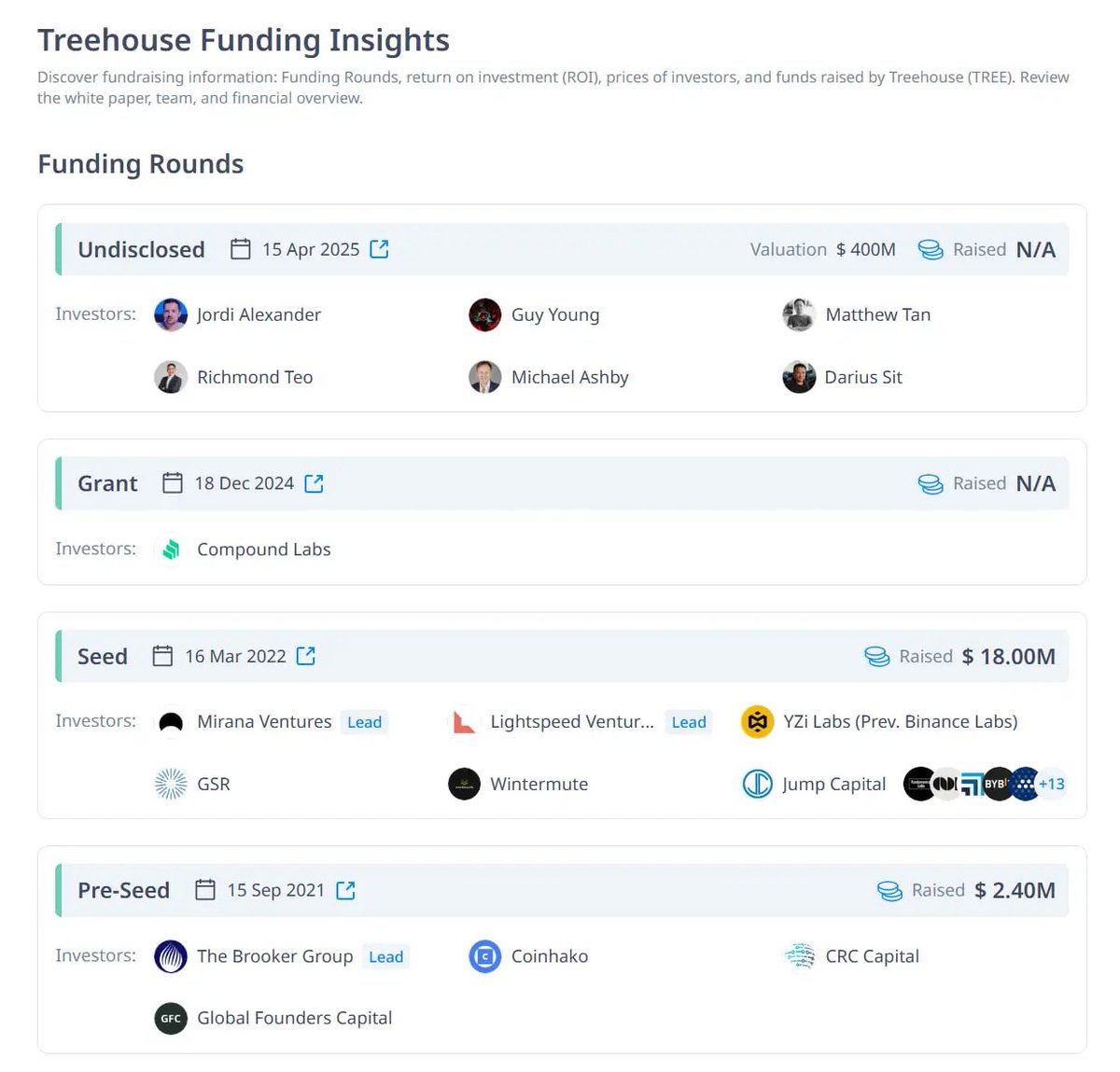

Treehouse a réussi à compléter plusieurs tours de financement :

• Tour stratégique – 15 avril 2025 : Treehouse a complété un tour de financement stratégique à une valorisation allant jusqu'à 400 millions de dollars (montant levé non divulgué). Ce tour a attiré des investisseurs individuels notables tels que Jordi Alexander (Selini Capital), Guy Young (Ethena), Matthew Tan (Etherscan), Richmond Teo (Paxos APAC), Michael Ashby et Darius Sit (QCP Capital), indiquant une forte confiance dans la vision à long terme du projet pour établir une couche de revenu fixe pour DeFi.

• Subvention – 18 décembre 2024 : Treehouse a reçu une subvention de Compound Labs, un protocole de prêt de premier plan sur Ethereum. Cette subvention soutient Treehouse dans le développement d'une infrastructure de taux d'intérêt décentralisée et une intégration plus profonde au sein de l'écosystème DeFi existant. Le montant spécifique n'a pas été divulgué mais marque une étape significative dans le partenariat stratégique.

• Tour de Seed – 16 mars 2022 : Treehouse a réussi à lever 18 millions de dollars lors de son tour de Seed. Ce tour a été dirigé par Mirana Ventures et Lightspeed Venture Partners, avec la participation de YZi Labs (anciennement Binance Labs), GSR, Wintermute, Jump Capital et plus de 13 autres investisseurs. Ces fonds ont été utilisés pour construire des produits initiaux comme tETH et la plateforme DOR.

• Pre-Seed – 15 septembre 2021 : À ses débuts, Treehouse a levé 2,4 millions de dollars auprès d'investisseurs stratégiques, dont The Brooker Group (lead), Coinhako, CRC Capital et Global Founders Capital. Ce tour de Pre-Seed a posé les bases pour la recherche de marché, le développement de modèles économiques et le recrutement de l'équipe fondatrice.

7.3. Partenaires

Treehouse collabore activement avec des protocoles DeFi de premier plan pour améliorer l'application de ses produits, comme l'intégration de tETH dans divers protocoles de prêt et de dérivés tels qu'Aave, Compound, Euler, Gearbox et Pendle.

14,61 k

24

Le contenu de cette page est fourni par des tiers. Sauf indication contraire, OKX n’est pas l’auteur du ou des articles cités et ne revendique aucun droit d’auteur sur le contenu. Le contenu est fourni à titre d’information uniquement et ne représente pas les opinions d’OKX. Il ne s’agit pas d’une approbation de quelque nature que ce soit et ne doit pas être considéré comme un conseil en investissement ou une sollicitation d’achat ou de vente d’actifs numériques. Dans la mesure où l’IA générative est utilisée pour fournir des résumés ou d’autres informations, ce contenu généré par IA peut être inexact ou incohérent. Veuillez lire l’article associé pour obtenir davantage de détails et d’informations. OKX n’est pas responsable du contenu hébergé sur des sites tiers. La détention d’actifs numériques, y compris les stablecoins et les NFT, implique un niveau de risque élevé et leur valeur peut considérablement fluctuer. Examinez soigneusement votre situation financière pour déterminer si le trading ou la détention d’actifs numériques vous convient.