Dieser Token ist auf der OKX-Exchange nicht verfügbar.

RUSD

RoseUSD Kurs

8QnTxw...pump

$0,00014067

+$0,000099311

(+240,12 %)

Preisänderung der letzten 24 Stunden

Was denken Sie heute über den RUSD-Kurs?

Teilen Sie uns Ihre Meinung mit: Daumen nach oben, wenn Sie die Entwicklung des Solana-Kurses aktuell positiv einschätzen, oder Daumen nach unten, wenn Sie den Solana-Preis kritisch einschätzen.

Verfolgen Sie den Solana-Kurs-Chart, um Marktentwicklungen in Echtzeit zu analysieren.

Verfolgen Sie den Solana-Kurs-Chart, um Marktentwicklungen in Echtzeit zu analysieren.

Abstimmen und Ergebnisse anzeigen

Haftungsausschluss

Der soziale Inhalt auf dieser Seite („Inhalt”), einschließlich, aber nicht beschränkt auf Tweets und Statistiken, die von LunarCrush bereitgestellt werden, stammt von Dritten und wird „wie er ist” ausschließlich zu Informationszwecken bereitgestellt. OKX übernimmt keine Garantie für die Qualität oder Richtigkeit des Inhalts, und der Inhalt spiegelt nicht die Ansichten von OKX wider. Die Inhalte dienen nicht dazu, (i) Anlageberatung oder Empfehlungen zu geben, (ii) ein Angebot oder eine Aufforderung zum Kauf, Verkauf oder Halten digitaler Vermögenswerte darzustellen oder (iii) finanzielle, buchhalterische, rechtliche oder steuerliche Beratung zu leisten. Digitale Assets, einschließlich Stablecoins und NFTs, bergen ein hohes Risiko, können stark schwanken und sogar wertlos werden. Preis und Leistung digitaler Vermögenswerte sind nicht garantiert und können sich ohne Vorankündigung ändern.

OKX gibt keine Anlage- oder Vermögensempfehlungen. Du solltest gut abwägen, ob der Handel und das Halten von digitalen Assets angesichts deiner finanziellen Situation sinnvoll ist. Bei Fragen zu deiner individuellen Situation wende dich bitte an deinen Rechts-/Steuer- oder Anlagenexperten. Weitere Einzelheiten findest du in unseren Nutzungsbedingungen und der Risikowarnung. Durch die Nutzung der Website eines Drittanbieters („TPW“) akzeptieren Sie, dass jegliche Nutzung der TPW den Bedingungen der TPW unterliegt. Sofern nicht ausdrücklich schriftlich angegeben, steht OKX einschließlich seiner verbundenen Unternehmen („OKX“) in keinerlei Verbindung zum Eigentümer oder Betreiber der TPW. Sie stimmen zu, dass OKX nicht für Verluste, Schäden oder sonstige Folgen haftet, die sich aus Ihrer Nutzung der TPW ergeben. Bitte beachte, dass die Nutzung einer TPW zu einem Verlust oder einer Minderung deiner Assets führen kann. Das Produkt ist möglicherweise nicht in allen Ländern verfügbar.

OKX gibt keine Anlage- oder Vermögensempfehlungen. Du solltest gut abwägen, ob der Handel und das Halten von digitalen Assets angesichts deiner finanziellen Situation sinnvoll ist. Bei Fragen zu deiner individuellen Situation wende dich bitte an deinen Rechts-/Steuer- oder Anlagenexperten. Weitere Einzelheiten findest du in unseren Nutzungsbedingungen und der Risikowarnung. Durch die Nutzung der Website eines Drittanbieters („TPW“) akzeptieren Sie, dass jegliche Nutzung der TPW den Bedingungen der TPW unterliegt. Sofern nicht ausdrücklich schriftlich angegeben, steht OKX einschließlich seiner verbundenen Unternehmen („OKX“) in keinerlei Verbindung zum Eigentümer oder Betreiber der TPW. Sie stimmen zu, dass OKX nicht für Verluste, Schäden oder sonstige Folgen haftet, die sich aus Ihrer Nutzung der TPW ergeben. Bitte beachte, dass die Nutzung einer TPW zu einem Verlust oder einer Minderung deiner Assets führen kann. Das Produkt ist möglicherweise nicht in allen Ländern verfügbar.

Marktinformationen zu RUSD

Marktkapitalisierung

Die Marktkapitalisierung wird durch Multiplikation der Umlaufmenge des Coins mit dem letzten Preis berechnet.

Marktkapitalisierung = Umlaufmenge × letzter Preis

Marktkapitalisierung = Umlaufmenge × letzter Preis

Netzwerk

Die zugrundeliegende Blockchain, die sichere und dezentrale Transaktionen unterstützt.

Umlaufmenge

Gesamtmenge eines Coins, die auf dem Markt öffentlich verfügbar ist.

Liquidität

Liquidität ist die Leichtigkeit, mit der ein Coin auf DEX gekauft oder verkauft werden kann. Je höher die Liquidität, desto einfacher ist es, eine Transaktion abzuschließen.

Marktkapitalisierung

$140.669,64

Netzwerk

Solana

Umlaufmenge

999.996.987 RUSD

Token-Inhaber(innen)

612

Liquidität

$36.900,19

1-Std.-Volumen

$26.776,16

4-Std.-Volumen

$241.905,16

24-Std.-Volumen

$1,32M

RoseUSD-Feed

Der folgende Inhalt stammt von .

Odaily

Ursprünglicher Titel: Stablecoin Update Mai 2025

Originalquelle: Artemis

Ursprüngliche Zusammenstellung: Bitpush

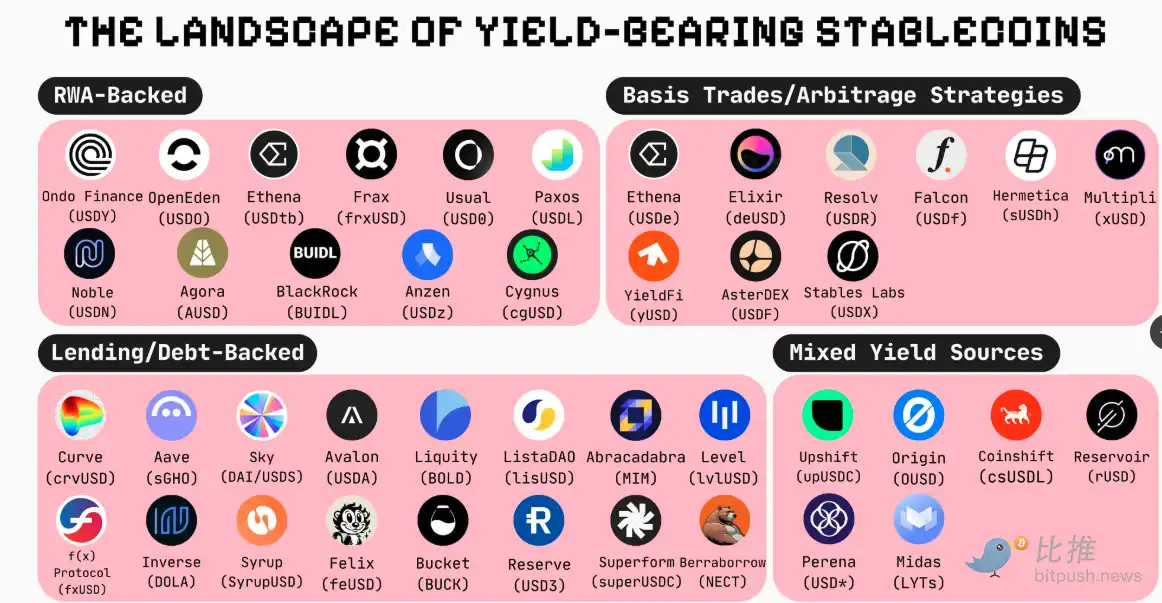

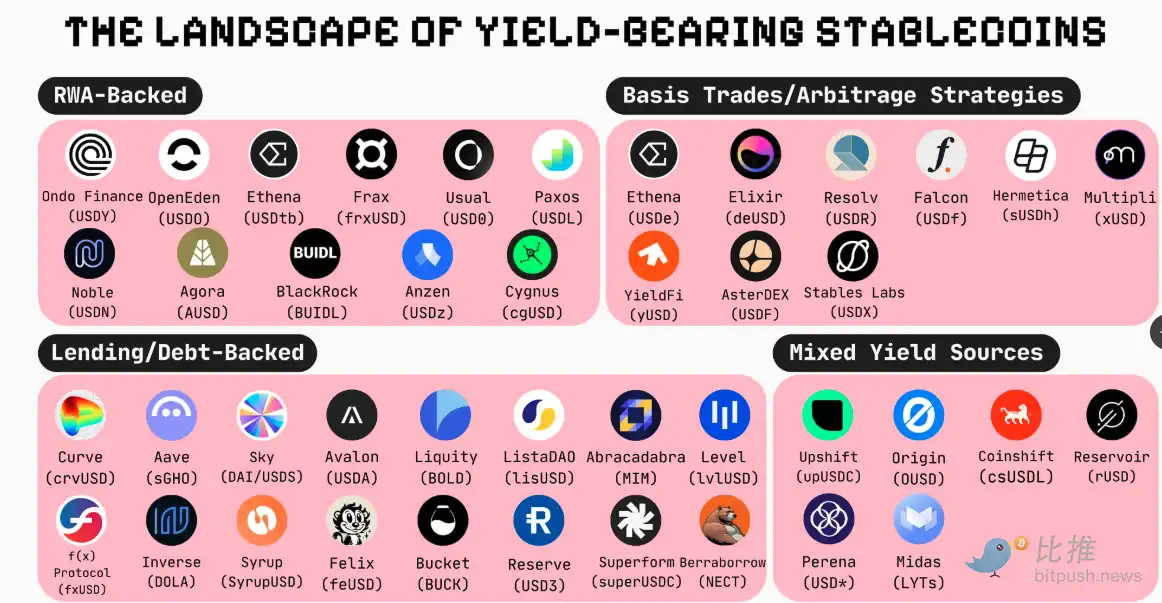

Auf dem Kryptomarkt sind Stablecoins nicht mehr nur "stabil" – sie helfen Ihnen im Stillen, Geld zu verdienen. Von den Renditen der US-Staatsanleihen bis hin zur Arbitrage für unbefristete Verträge werden renditetragende Stablecoins zum neuen Einkommensmotor für Krypto-Investoren. Derzeit gibt es Dutzende von verwandten Projekten mit einem Marktwert von mehr als 20 Millionen US-Dollar und einem Gesamtwert von mehr als 10 Milliarden US-Dollar. In diesem Artikel werden wir die Einnahmequellen der gängigen verzinslichen Stablecoins aufschlüsseln und eine Bestandsaufnahme der repräsentativsten Projekte auf dem Markt vornehmen, um zu sehen, wer wirklich "Geld verdient" für Sie.

Was ist ein verzinslicher Stablecoin?

Im Gegensatz zu regulären Stablecoins wie USDT oder USDC, die nur als Wertaufbewahrungsmittel dienen, ermöglichen verzinsliche Stablecoins den Nutzern, während ihrer Bestände ein passives Einkommen zu erzielen. Ihr Kernwert liegt darin, den Coin-Inhabern durch die zugrunde liegende Strategie zusätzliches Einkommen zu bringen und gleichzeitig den Stablecoin-Preis verankert zu halten.

Wie werden die Vorteile generiert?

Für verzinsliche Stablecoins gibt es verschiedene Einnahmequellen, die sich in folgende Kategorien zusammenfassen lassen:

Real World Asset (RWA)-Investitionen: Protokolle investieren Geld in reale risikoarme Vermögenswerte wie US-Staatsanleihen (T-Bills), Geldmarktfonds oder Unternehmensanleihen und geben die Erlöse aus diesen Investitionen an die Inhaber zurück.

DeFi-Strategie: Das Protokoll zahlt Stablecoins in dezentrale Finanz-Liquiditätspools (DeFi) ein, betreibt Liquidity Farming oder wendet "delta-neutrale" Strategien an, um Renditen aus Marktineffizienzen zu erzielen.

Kreditaufnahme: Die Einlage wird dem Kreditnehmer geliehen, und die vom Kreditnehmer gezahlten Zinsen werden zum Einkommen des Inhabers.

Schuldenunterstützung: Das Protokoll ermöglicht es Nutzern, Krypto-Assets als Sicherheit für das Verleihen von Stablecoins zu sperren. Die Erträge stammen hauptsächlich aus Stabilitätsgebühren oder Zinsen, die auf Nicht-Stablecoin-Sicherheiten generiert werden.

Hybride Quellen: Die Rendite ergibt sich aus einer Vielzahl von Kombinationen wie tokenisierter RWA, DeFi-Protokollen, zentralisierten Finanzplattformen (CeFi) usw., um diversifizierte Renditen zu erzielen.

Ein schneller Überblick über die verzinsliche Stablecoin-Marktlandschaft (Projekte mit einem Gesamtangebot von etwa 20 Millionen US-Dollar und mehr)

Nachfolgend finden Sie eine Liste einiger der aktuellen Mainstream-verzinslichen Stablecoin-Projekte, die nach ihren wichtigsten Strategien zur Renditegenerierung kategorisiert sind. Bitte beachten Sie, dass sich die Daten auf das Gesamtangebot beziehen und die Liste hauptsächlich verzinsliche Stablecoins mit einem Gesamtangebot von 20 Millionen US-Dollar oder mehr abdeckt.

1. RWA-gestützt (hauptsächlich durch US-Treasuries, Unternehmensanleihen, Commercial Paper usw.)

Diese Stablecoins generieren Renditen, indem sie Geld in reale, risikoarme, renditestarke Vermögenswerte investieren.

Ethena Labs (1,3 Mrd. USDtb): Unterstützt durch den BUIDL-Fonds von BlackRock.

Usual (0 USD – 619 Mio. USD): Liquiditätseinlagen-Token des Usual-Protokolls, 1:1 abgesichert durch ultrakurzfristige RWA (speziell aggregierte US-Treasury-Token).

BUIDL (570 Millionen US-Dollar): Der tokenisierte Fonds von BlackRock, der US-Staatsanleihen und Zahlungsmitteläquivalente hält.

Ondo Finance (USDY – 560 Mio. USD): Vollständig durch US-Staatsanleihen gedeckt.

OpenEden (USDO – 280 Millionen US-Dollar): Die Erlöse stammen aus US-Staatsanleihen und Repo-gestützten Reserven.

Anzen (USDz – 122,8 Mio. USD): Vollständig abgesichert durch ein diversifiziertes Portfolio tokenisierter RWAs, das hauptsächlich aus privaten Kreditanlagen besteht.

Noble (USDN – 106,9 Mio. USD): Composable verzinslicher Stablecoin, der von 103 % der US-Staatsanleihen gedeckt ist und die M0-Infrastruktur nutzt.

Lift Dollar (USDL – 94 Millionen US-Dollar): Von Paxos ausgegeben, vollständig durch US-Staatsanleihen und Zahlungsmitteläquivalente gedeckt und täglich automatisch verzinst.

Agora (AUSD – 89 Mio. USD): Besichert durch Agora-Reserven, einschließlich USD und Zahlungsmitteläquivalente wie Overnight-Reverse-Repos und kurzfristige US-Staatsanleihen.

Cygnus (cgUSD – 70,9 Mio. USD): Er ist durch kurzfristige Staatsanleihen gedeckt und läuft auf der Base-Chain als ERC-20-Token im Rebase-Stil, wobei sein Saldo täglich automatisch angepasst wird, um die Renditen widerzuspiegeln.

Frax (frxUSD – 62,9 Mio. USD): Es handelt sich um einen Multi-Chain-Stablecoin, der von Frax Finances BUIDL und Superstate unterstützt wird.

2. Basis-Handel/Arbitrage-Strategie

Diese Art von Stablecoin erzielt Einnahmen durch marktneutrale Strategien, wie z. B. Arbitrage zur Finanzierung unbefristeter Verträge, Arbitrage auf Cross-Trading-Plattformen usw.

Ethena Labs (USDe – 6 Mrd. USD): Das Unternehmen stützt sich auf einen diversifizierten Pool von Vermögenswerten und behält seine Bindung durch Delta-Hedging für Kassasicherheiten bei.

Stables Labs (USDX – 671 Millionen US-Dollar): Generieren Sie Renditen durch eine delta-neutrale Arbitrage-Strategie zwischen mehreren Kryptowährungen.

Falcon Stable (USDf – 573 Millionen US-Dollar): Unterstützt durch ein Portfolio von Kryptowährungen, das durch die marktneutralen Strategien von Falcon (Funding Rate Arbitrage, Cross-Plattform-Handel, natives Staking und Liquiditätsbereitstellung) Renditen erzielt.

Resolv Labs (USR – 216 Millionen US-Dollar): Vollständig durch einen ETH-Staking-Pool abgesichert, wird das ETH-Preisrisiko durch unbefristete Futures abgesichert und die Vermögenswerte werden durch ein Off-Chain-Treuhandkonto verwaltet.

Elixir (deUSD – 172 Millionen US-Dollar): Die Verwendung von stETH und sDAI als Sicherheiten schafft eine delta-neutrale Position, indem ETH leerverkauft wird, und erzielt eine positive Finanzierungsrate.

Aster (USDF – 110 Millionen US-Dollar): Gedeckt durch Krypto-Assets und entsprechende Short-Futures auf AsterDEX.

Nultipli.fi (xUSD/xUSDT – 65 Millionen US-Dollar): Verdienen Sie durch marktneutrale Arbitrage, einschließlich Contango-Arbitrage und Funding Rate Arbitrage, an zentralisierten Börsen (CEXs).

YieldFi (yUSD – 23 Mio. USD): Die Renditen sind durch USDC und andere Stablecoins gedeckt und stammen aus Delta-neutralen Strategien, Kreditplattformen und Yield-Trading-Protokollen.

Hermetica (USDh – 5,5 Millionen US-Dollar): Gedeckt durch Delta hedged Bitcoin, das Leerverkäufe von unbefristeten Futures an großen zentralisierten Börsen nutzt, um Finanzmittel zu erhalten.

3. Kreditaufnahme/Fremdkapitalbesicherung

Diese Art von Stablecoin erzielt Renditen durch das Verleihen von Einlagen, das Erheben von Zinsen oder durch Collateralized Debt Positions (CDPs) für Stabilitätsgebühren und Liquidationserlöse.

Sky (DAI – 5,3 Milliarden US-Dollar): Basierend auf CDP (Collateralized Debt Position). Geprägt durch das Staking von ETH (LSTs), BTC LSTs und sUSDS an @sparkdotfi. USDS ist eine aktualisierte Version von DAI und wird verwendet, um Renditen durch Sky Savings Rate und SKY Rewards zu erzielen.

Curve Finance (crvUSD – 840 Millionen US-Dollar): Ein überbesicherter Stablecoin, der durch ETH gedeckt und von LLAMMA verwaltet wird und dessen Bindung durch die Liquiditätspools und DeFi-Integrationen von Curve aufrechterhalten wird.

Syrup (SyrupUSDC – 631 Millionen US-Dollar): Der Erlös ist durch eine Festhypothek abgesichert, die Krypto-Instituten zur Verfügung gestellt wird, und wird von der Kreditvergabe- und Kreditinfrastruktur von @maplefinance verwaltet.

MIM_Spell (MIM – 241 Millionen US-Dollar): Ein überbesicherter Stablecoin, der geprägt wird, indem verzinsliche Kryptowährung in Kessel eingeschlossen wird, wobei die Renditen aus Zinsen und Liquidationsgebühren abgeleitet werden.

Aave (GHO – 251 Millionen US-Dollar): geprägt durch Sicherheiten, die auf dem Aave v3-Kreditmarktplatz bereitgestellt werden.

Inverse (DOLA – 200 Millionen US-Dollar): Ein schuldenbesicherter Stablecoin, der durch besicherte Kreditvergabe auf FiRM geprägt wird, mit einer Rendite, die durch das Staking in sDOLA erzielt wird, wodurch Einnahmen aus der Selbstleihe erzielt werden.

Level (lvlUSD – 184 Mio. USD): Abgesichert durch USDC oder USDT, die in DeFi-Kreditprotokolle (wie Aave) eingezahlt werden, um Rendite zu erzielen.

Beraborrow (NECT – 169 Millionen US-Dollar): Berachains nativer CDP-Stablecoin, der von iBGT unterstützt wird. Die Renditen werden durch Liquiditätsstabilisierungspools, Liquidationsrenditen und Leverage-Boosts für PoL-Anreize generiert.

Avalon Labs (USDa – 193 Millionen US-Dollar): Ein Full-Chain-Stablecoin, der mit Vermögenswerten wie BTC über das CeDeFi CDP-Modell geprägt wird, festverzinsliche Kredite bietet und durch das Staking im Avalon-Tresor Renditen generiert.

Liquity Protocol (BOLD – 95 Millionen US-Dollar): Gedeckt durch überbesicherte ETH (LSTs) und Generierung nachhaltiger Renditen durch Zinszahlungen von Kreditnehmern und ETH-Liquidationserlöse, die über seine Stabilitätspools erzielt werden.

Lista Dao (lisUSD – 62,9 Millionen US-Dollar): Ein überbesicherter Stablecoin auf der BNB Chain, der unter Verwendung von BNB, ETH (LSTs) und Stablecoins als Sicherheiten geprägt wird.

f(x) Protocol (fxUSD – 65 Millionen US-Dollar): Geprägt durch gehebelte xPOSITIONs, die durch stETH oder WBTC unterstützt werden, Renditen aus stETH-Staking, Eröffnungsgebühren und Anreizen für Stabilitätspools.

Bucket Protocol (BUCK – 72 Millionen US-Dollar): Ein überbesicherter, CDP-gestützter Stablecoin auf Basis von @SuiNetwork, der durch das Staking von SUI geprägt wird.

Felix (feUSD – 71 Millionen US-Dollar): Liquity Fork CDP am @HyperliquidX. feUSD ist ein überbesicherter CDP-Stablecoin, der mit HYPE oder UBTC als Sicherheiten geprägt wird.

Superform Labs (superUSDC – 51 Millionen US-Dollar): USDC-gestützter Tresor, der automatisch auf erstklassige Kreditprotokolle (Aave, Fluid, Morpho, Euler) auf Ethereum und Base umverteilt wird, powered by Yearn v3.

Reserve (US D3 – 49 Mio. USD): 1:1 durch einen Korb verzinslicher Blue-Chip-Token (pyUSD, sDAI und cUSDC) gedeckt.

4. Hybride Einkommensquellen (Kombination aus DeFi, traditionellen Finanzen, zentralisierten Finanzeinnahmen) sind Stablecoins, die mehrere Strategien kombinieren, um das Risiko zu diversifizieren und die Renditen zu optimieren

Reservoir (rUSD – 230,5 Mio. USD): Ein überbesicherter Stablecoin, der durch RWAs und eine Kombination aus USD-basierten Kapitalallokatoren und Kredittresoren gedeckt ist.

Coinshift (csUSDL – 126,6 Millionen US-Dollar): Unterstützt durch T-Bills und DeFi-Kredite über Morpho bietet es regulierte, risikoarme Renditen über einen von @SteakhouseFi kuratierten Tresor.

Midas (mEGDE, mTBILL, mMEV, mBASIS, mRe 7 YIELD – 110 Millionen US-Dollar): Eine konforme Stablecoin-Strategie auf institutioneller Niveau. LYTs stellen Forderungen auf aktiv verwaltete verzinsliche RWA- und DeFi-Strategien dar.

Upshift (upUSDC – 32,8 Mio. USD): Verdient Zinsen und wird teilweise durch eine Kreditstrategie unterstützt, aber die Renditen werden auch aus LP (Liquiditätsbereitstellung) und Staking abgeleitet.

Perena (USD* - 19,9 Mio. USD): Solanas nativer verzinslicher Stablecoin, der das Herzstück des Perena AMM bildet und durch Swap-Gebühren und einen IBT-gestützten Liquiditätspool Renditen erzielt.

Zusammenfassung

Das Obige hebt verzinsliche Stablecoins mit einem Gesamtangebot von rund 20 Millionen US-Dollar oder mehr hervor, aber denken Sie daran, dass alle verzinslichen Stablecoins mit Risiken verbunden sind. Die Renditen sind nicht risikofrei und können unter anderem dem Smart-Contract-Risiko, dem Protokollrisiko, dem Marktrisiko oder dem Sicherheitenrisiko unterliegen.

Original anzeigen

10.991

0

Blockbeats

Ursprünglicher Titel: Stablecoin Update Mai 2025

Originalquelle: Artemis

Ursprüngliche Zusammenstellung: Bitpush

Auf dem Kryptomarkt sind Stablecoins nicht mehr nur "stabil" – sie helfen Ihnen im Stillen, Geld zu verdienen. Von den Renditen der US-Staatsanleihen bis hin zur Arbitrage für unbefristete Verträge werden renditetragende Stablecoins zum neuen Einkommensmotor für Krypto-Investoren. Derzeit gibt es Dutzende von verwandten Projekten mit einem Marktwert von mehr als 20 Millionen US-Dollar und einem Gesamtwert von mehr als 10 Milliarden US-Dollar. In diesem Artikel werden wir die Einnahmequellen der gängigen verzinslichen Stablecoins aufschlüsseln und eine Bestandsaufnahme der repräsentativsten Projekte auf dem Markt vornehmen, um zu sehen, wer wirklich "Geld verdient" für Sie.

Was ist ein verzinslicher Stablecoin?

Im Gegensatz zu regulären Stablecoins wie USDT oder USDC, die nur als Wertaufbewahrungsmittel dienen, ermöglichen verzinsliche Stablecoins den Nutzern, während ihrer Bestände ein passives Einkommen zu erzielen. Ihr Kernwert liegt darin, den Coin-Inhabern durch die zugrunde liegende Strategie zusätzliches Einkommen zu bringen und gleichzeitig den Stablecoin-Preis verankert zu halten.

Wie werden die Vorteile generiert?

Für verzinsliche Stablecoins gibt es verschiedene Einnahmequellen, die sich in folgende Kategorien zusammenfassen lassen:

· Real World Asset (RWA)-Investitionen: Protokolle investieren Geld in reale risikoarme Vermögenswerte wie US-Staatsanleihen (T-Bills), Geldmarktfonds oder Unternehmensanleihen und geben die Erlöse aus diesen Investitionen an die Inhaber zurück.

· DeFi-Strategie: Das Protokoll zahlt Stablecoins in dezentrale Finanz-Liquiditätspools (DeFi) ein, betreibt Liquidity Farming oder wendet "delta-neutrale" Strategien an, um Renditen aus Marktineffizienzen zu erzielen.

· Kreditaufnahme: Die Einlage wird dem Kreditnehmer geliehen, und die vom Kreditnehmer gezahlten Zinsen werden zum Einkommen des Inhabers.

· Schuldenunterstützung: Das Protokoll ermöglicht es Nutzern, Krypto-Assets als Sicherheit für das Verleihen von Stablecoins zu sperren. Die Erträge stammen hauptsächlich aus Stabilitätsgebühren oder Zinsen, die auf Nicht-Stablecoin-Sicherheiten generiert werden.

· Hybride Quellen: Die Rendite ergibt sich aus einer Vielzahl von Kombinationen wie tokenisierter RWA, DeFi-Protokollen, zentralisierten Finanzplattformen (CeFi) usw., um diversifizierte Renditen zu erzielen.

Ein schneller Überblick über die verzinsliche Stablecoin-Marktlandschaft (Projekte mit einem Gesamtangebot von etwa 20 Millionen US-Dollar und mehr)

Nachfolgend finden Sie eine Liste einiger der aktuellen Mainstream-verzinslichen Stablecoin-Projekte, die nach ihren wichtigsten Strategien zur Renditegenerierung kategorisiert sind. Bitte beachten Sie, dass sich die Daten auf das Gesamtangebot beziehen und die Liste hauptsächlich verzinsliche Stablecoins mit einem Gesamtangebot von 20 Millionen US-Dollar oder mehr abdeckt.

1. RWA-gestützt (hauptsächlich durch US-Treasuries, Unternehmensanleihen, Commercial Paper usw.)

Diese Stablecoins generieren Renditen, indem sie Geld in reale, risikoarme, renditestarke Vermögenswerte investieren.

· Ethena Labs (1,3 Mrd. USDtb): Unterstützt durch den BUIDL-Fonds von BlackRock.

· Usual (0 USD – 619 Mio. USD): Liquiditätseinlagen-Token des Usual-Protokolls, 1:1 abgesichert durch ultrakurzfristige RWA (spezifisch aggregierte US-Treasury-Token).

· BUIDL (570 Millionen US-Dollar): Der tokenisierte Fonds von BlackRock, der US-Staatsanleihen und Zahlungsmitteläquivalente hält.

· Ondo Finance (USDY – 560 Mio. USD): Vollständig durch US-Staatsanleihen gedeckt.

· OpenEden (USDO – 280 Millionen US-Dollar): Die Erlöse stammen aus US-Staatsanleihen und Repo-gestützten Reserven.

· Anzen (USDz – 122,8 Mio. USD): Vollständig abgesichert durch ein diversifiziertes Portfolio tokenisierter RWAs, das hauptsächlich aus privaten Kreditanlagen besteht.

· Noble (USDN – 106,9 Mio. USD): Composable Interest Bearing Stablecoin, der von 103 % der US-Staatsanleihen gedeckt ist und die M0-Infrastruktur nutzt.

· Lift Dollar (USDL – 94 Millionen US-Dollar): Von Paxos ausgegeben, vollständig durch US-Staatsanleihen und Zahlungsmitteläquivalente gedeckt und täglich automatisch verzinst.

· Agora (AUSD – 89 Mio. USD): Besichert durch Agora-Reserven, einschließlich USD und Zahlungsmitteläquivalente wie Overnight-Reverse-Repos und kurzfristige US-Staatsanleihen.

· Cygnus (cgUSD – 70,9 Mio. USD): Er ist durch kurzfristige Staatsanleihen gedeckt und läuft auf der Base-Chain als ERC-20-Token im Rebase-Stil, wobei sein Saldo täglich automatisch angepasst wird, um die Renditen widerzuspiegeln.

· Frax (frxUSD – 62,9 Mio. USD): Es handelt sich um einen Multi-Chain-Stablecoin, der von Frax Finances BUIDL und Superstate unterstützt wird.

2. Basis-Handel/Arbitrage-Strategie

Diese Art von Stablecoin erzielt Einnahmen durch marktneutrale Strategien, wie z. B. Arbitrage zur Finanzierung unbefristeter Verträge, Arbitrage auf Cross-Trading-Plattformen usw.

· Ethena Labs (USDe – 6 Mrd. USD): Das Unternehmen stützt sich auf einen diversifizierten Pool von Vermögenswerten und behält seine Bindung durch Delta-Hedging für Kassasicherheiten bei.

· Stables Labs (USDX – 671 Millionen US-Dollar): Generieren Sie Renditen durch eine delta-neutrale Arbitrage-Strategie zwischen mehreren Kryptowährungen.

· Falcon Stable (USDf – 573 Millionen US-Dollar): Unterstützt durch ein Portfolio von Kryptowährungen, das durch die marktneutralen Strategien von Falcon (Funding Rate Arbitrage, Cross-Plattform-Handel, natives Staking und Liquiditätsbereitstellung) Renditen erzielt.

· Resolv Labs (USR – 216 Millionen US-Dollar): Vollständig durch einen ETH-Staking-Pool abgesichert, wird das ETH-Preisrisiko durch unbefristete Futures abgesichert und die Vermögenswerte werden durch ein Off-Chain-Treuhandkonto verwaltet.

· Elixir (deUSD – 172 Millionen US-Dollar): Die Verwendung von stETH und sDAI als Sicherheiten schafft eine delta-neutrale Position, indem ETH leerverkauft wird, und erzielt eine positive Finanzierungsrate.

· Aster (USDF – 110 Millionen US-Dollar): Gedeckt durch Krypto-Assets und entsprechende Short-Futures auf AsterDEX.

· Nultipli.fi (xUSD/xUSDT – 65 Millionen US-Dollar): Verdienen Sie durch marktneutrale Arbitrage, einschließlich Contango-Arbitrage und Funding Rate Arbitrage, an zentralisierten Börsen (CEXs).

· YieldFi (yUSD – 23 Mio. USD): Die Renditen sind durch USDC und andere Stablecoins gedeckt und stammen aus Delta-neutralen Strategien, Kreditplattformen und Yield-Trading-Protokollen.

· Hermetica (USDh – 5,5 Millionen US-Dollar): Gedeckt durch Delta hedged Bitcoin, das Leerverkäufe von unbefristeten Futures an großen zentralisierten Börsen nutzt, um Finanzmittel zu erhalten.

3. Kreditaufnahme/Fremdkapitalbesicherung

Diese Art von Stablecoin erzielt Renditen durch das Verleihen von Einlagen, das Erheben von Zinsen oder durch Collateralized Debt Positions (CDPs) für Stabilitätsgebühren und Liquidationserlöse.

· Sky (DAI – 5,3 Milliarden US-Dollar): Basierend auf CDP (Collateralized Debt Position). Geprägt durch das Staking von ETH (LSTs), BTC LSTs und sUSDS an @sparkdotfi. USDS ist eine aktualisierte Version von DAI und wird verwendet, um Renditen durch Sky Savings Rate und SKY Rewards zu erzielen.

· Curve Finance (crvUSD – 840 Millionen US-Dollar): Ein überbesicherter Stablecoin, der durch ETH gedeckt und von LLAMMA verwaltet wird und dessen Bindung durch die Liquiditätspools und DeFi-Integrationen von Curve aufrechterhalten wird.

· Syrup (SyrupUSDC – 631 Millionen US-Dollar): Der Erlös ist durch eine Festhypothek abgesichert, die Krypto-Instituten zur Verfügung gestellt wird, und wird von der Kreditvergabe- und Kreditinfrastruktur von @maplefinance verwaltet.

· MIM_Spell (MIM – 241 Millionen US-Dollar): Ein überbesicherter Stablecoin, der geprägt wird, indem verzinsliche Kryptowährung in Kessel eingeschlossen wird, wobei die Renditen aus Zinsen und Liquidationsgebühren abgeleitet werden.

· Aave (GHO – 251 Millionen US-Dollar): geprägt durch Sicherheiten, die auf dem Aave v3-Kreditmarktplatz bereitgestellt werden.

· Inverse (DOLA – 200 Millionen US-Dollar): Ein schuldenbesicherter Stablecoin, der durch besicherte Kreditvergabe auf FiRM geprägt wird, mit einer Rendite, die durch das Staking in sDOLA erzielt wird, wodurch Einnahmen aus der Selbstleihe erzielt werden.

· Level (lvlUSD – 184 Mio. USD): Abgesichert durch USDC oder USDT, die in DeFi-Kreditprotokolle (wie Aave) eingezahlt werden, um Rendite zu erzielen.

· Beraborrow (NECT – 169 Millionen US-Dollar): Berachains nativer CDP-Stablecoin, der von iBGT unterstützt wird. Die Renditen werden durch Liquiditätsstabilisierungspools, Liquidationsrenditen und Leverage-Boosts für PoL-Anreize generiert.

· Avalon Labs (USDa – 193 Millionen US-Dollar): Ein Full-Chain-Stablecoin, der mit Vermögenswerten wie BTC über das CeDeFi CDP-Modell geprägt wird, festverzinsliche Kredite bietet und durch das Staking im Avalon-Tresor Renditen generiert.

· Liquity Protocol (BOLD – 95 Millionen US-Dollar): Gedeckt durch überbesicherte ETH (LSTs) und Generierung nachhaltiger Renditen durch Zinszahlungen von Kreditnehmern und ETH-Liquidationserlöse, die über seine Stabilitätspools erzielt werden.

· Lista Dao (lisUSD – 62,9 Millionen US-Dollar): Ein überbesicherter Stablecoin auf der BNB Chain, der unter Verwendung von BNB, ETH (LSTs) und Stablecoins als Sicherheiten geprägt wird.

· f(x) Protocol (fxUSD – 65 Millionen US-Dollar): Geprägt durch gehebelte xPOSITIONs, die durch stETH oder WBTC unterstützt werden, Renditen aus stETH-Staking, Eröffnungsgebühren und Anreizen für Stabilitätspools.

· Bucket Protocol (BUCK – 72 Millionen US-Dollar): Ein überbesicherter, CDP-gestützter Stablecoin auf Basis von @SuiNetwork, der durch das Staking von SUI geprägt wird.

· Felix (feUSD – 71 Millionen US-Dollar): Liquity Fork CDP am @HyperliquidX. feUSD ist ein überbesicherter CDP-Stablecoin, der mit HYPE oder UBTC als Sicherheiten geprägt wird.

· Superform Labs (superUSDC – 51 Millionen US-Dollar): USDC-gestützter Tresor, der automatisch auf erstklassige Kreditprotokolle (Aave, Fluid, Morpho, Euler) auf Ethereum und Base umverteilt wird, powered by Yearn v3.

· Reserve (3 USD – 49 Mio. USD): 1:1 durch einen Korb verzinslicher Blue-Chip-Token (pyUSD, sDAI und cUSDC) gedeckt.

4. Hybride Einkommensquellen (Kombination aus DeFi, traditionellem Finanzwesen, zentralisiertem Finanzeinkommen) sind Stablecoins, die mehrere Strategien kombinieren, um das Risiko zu diversifizieren und die Renditen zu optimieren.

· Reservoir (rUSD – 230,5 Mio. USD): Ein überbesicherter Stablecoin, der durch RWAs und eine Kombination aus USD-basierten Kapitalallokatoren und Kredittresoren gedeckt ist.

· Coinshift (csUSDL – 126,6 Millionen US-Dollar): Unterstützt durch T-Bills und DeFi-Kredite über Morpho bietet es regulierte, risikoarme Renditen über einen von @SteakhouseFi kuratierten Tresor.

· Midas (mEGDE, mTBILL, mMEV, mBASIS, mRe7YIELD – 110 Millionen US-Dollar): Konforme Stablecoin-Strategie auf institutioneller Niveau. LYTs stellen Forderungen auf aktiv verwaltete verzinsliche RWA- und DeFi-Strategien dar.

· Upshift (upUSDC – 32,8 Mio. USD): Verdient Zinsen und wird teilweise durch eine Kreditstrategie unterstützt, aber die Renditen werden auch aus LP (Liquiditätsbereitstellung) und Staking abgeleitet.

· Perena (USD* - 19,9 Mio. USD): Solanas nativer verzinslicher Stablecoin, der das Herzstück des Perena AMM bildet und durch Swap-Gebühren und einen IBT-gestützten Liquiditätspool Renditen erzielt.

Zusammenfassung

Das Obige hebt verzinsliche Stablecoins mit einem Gesamtangebot von rund 20 Millionen US-Dollar oder mehr hervor, aber denken Sie daran, dass alle verzinslichen Stablecoins mit Risiken verbunden sind. Die Renditen sind nicht risikofrei und können unter anderem dem Smart-Contract-Risiko, dem Protokollrisiko, dem Marktrisiko oder dem Sicherheitenrisiko unterliegen.

Link zum Originalartikel

Original anzeigen

7.842

0

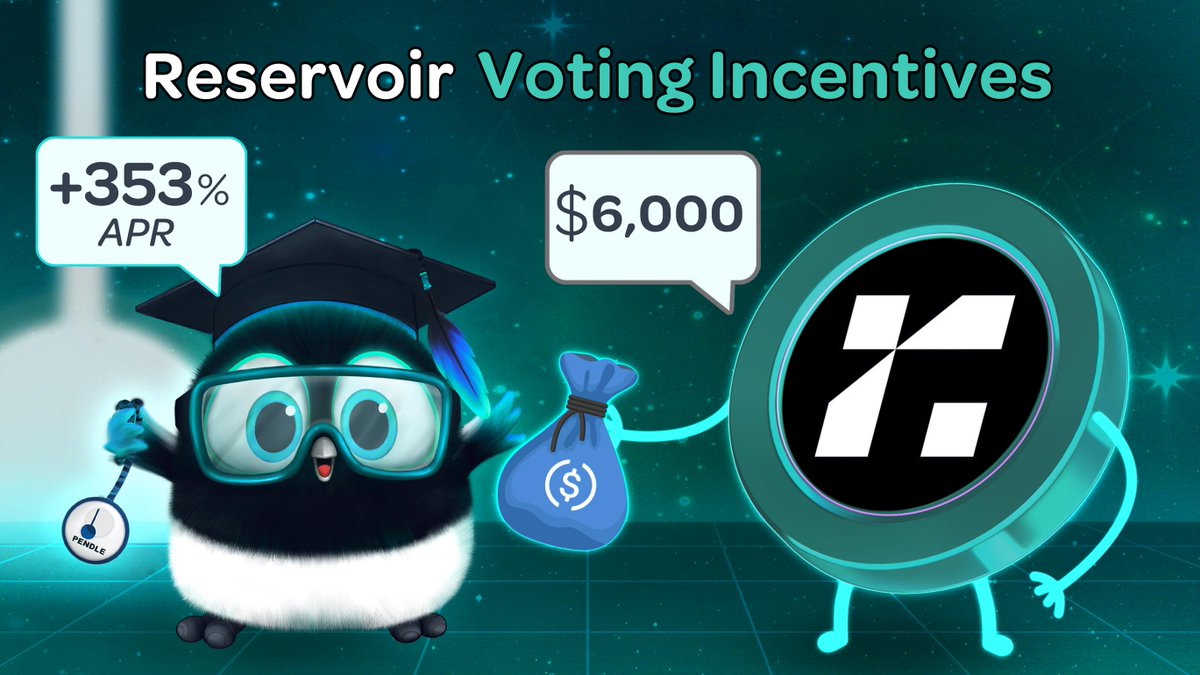

Penpie

Holt die Regenschirme raus – die $USDC Belohnungen strömen über den @Penpiexyz_io Voting Market!🌧️

@reservoir_xyz hat $6.000 an $USDC Voting-Belohnungen für #vlPNP Wähler beschworen:

💧rUSD: $3.000 / 353% APR

💧wsrUSD: $3.000 / 131% APR

Stimmt jetzt ab und reitet die Monsunwelle der Anreize bis zur Bank!⚡️

Original anzeigen

3.368

11

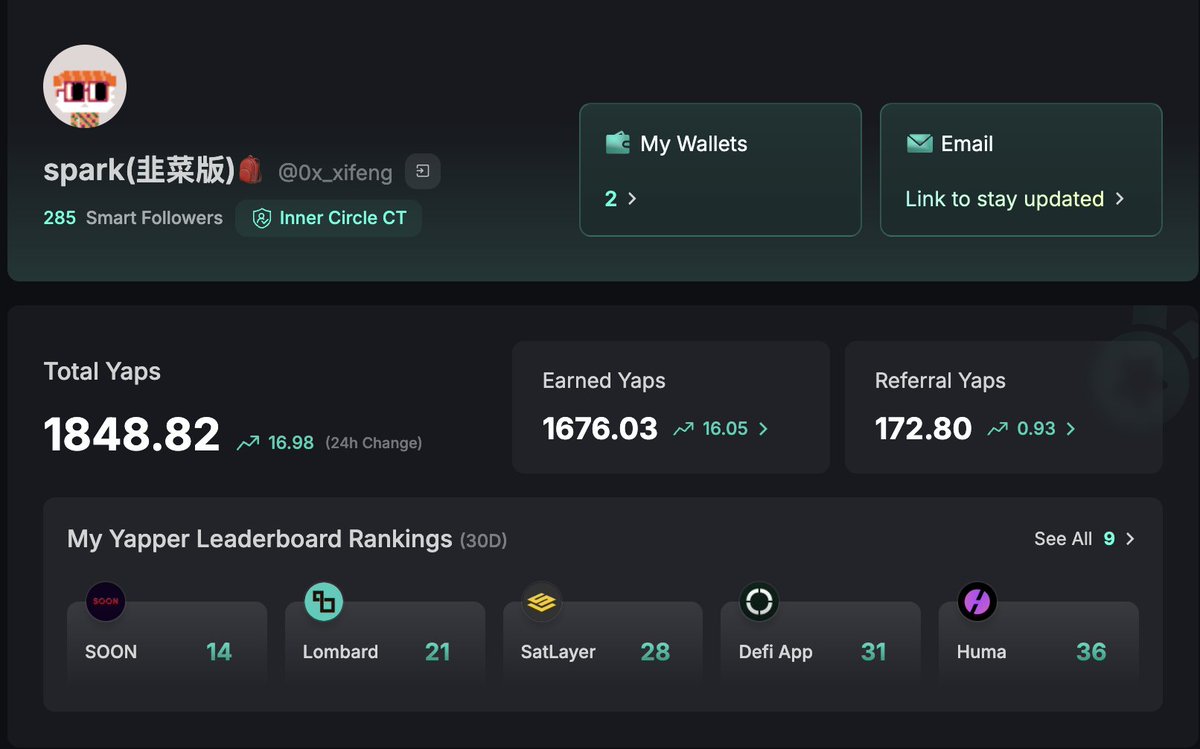

spark(韭菜版)🎒

Übrigens, vor ein paar Tagen habe ich entdeckt, dass ich auch ICT bin. Ihr könnt in den Kommentaren über einige Projekte diskutieren, ich antworte euch, das könnte euch vielleicht helfen, die 0 zu durchbrechen.

Zum Beispiel über mein Lieblingsprojekt @monad_xyz 😂

spark(韭菜版)🎒

Heute geht es weiter, ich werde euch alle vernichten @Novastro_xyz

Zuerst ein einfaches Anwendungsbeispiel, dann sprechen wir über den Belohnungsanteil von kaito.

▪️Beispiel:

Tokenisierung eines 3 Millionen Dollar Ferrari F40, um Liquidität und Erträge zu steigern.

Plan:

- Tokenisierung: Novastro erstellt einen DTC Smart Contract, SPV hält das Fahrzeug, 3 Millionen Token werden geprägt, die das gesamte Eigentum am Fahrzeug repräsentieren.

- Verwahrung: Ein professioneller Treuhänder verwaltet das Fahrzeug und dokumentiert es on-chain.

- Token-Funktion: Beinhaltet Stimmrechte für Nutzungsrechte wie Vermietung, Mieteinnahmen werden automatisch verteilt.

- Token-Funktion: Token haben Stimmrecht, Mieteinnahmen werden automatisch verteilt.

- Automatisierung: Buchungsdaten werden integriert, Erträge werden on-chain ausgezahlt.

- Risiko: Oracle aktualisiert den Status, bedeutende Ereignisse frieren Übertragungen ein.

Dies ist ein einfaches Anwendungsbeispiel, das zeigt, wie Vermögenswerte on-chain dargestellt werden und wie die Ertragsverteilung on-chain erfolgt. Es ist auch eine Einführung in den Arbeitsablauf dieser Plattform.

▪️Details zu den kaito-Belohnungen:

- 0,75 % der NOVAS werden an Yappers und KAITO-Staker verteilt.

- Jede Woche werden 5K USDC an die Top 20 Yapper und 2,5K USDC an die Top 10 chinesischen Yapper verteilt.

Wenn man es so betrachtet, sind die wöchentlichen Belohnungen immer noch sehr reichhaltig. Jede Woche werden USDC-Belohnungen ausgezahlt, die Top 20 Yapper erhalten im Durchschnitt 200 Dollar pro Person, die chinesischen Yapper im Durchschnitt 250 Dollar.

Die separate Belohnung für chinesische Yapper habe ich nicht erwartet, was zeigt, dass dieses Projekt die Nutzer der chinesischen Community gut behandelt. Vielleicht haben sie das Potenzial der chinesischen Community erkannt!

Bis jetzt habe ich nur einen Artikel geschrieben, ich bin noch nicht auf der Liste, ich nehme zurück, was ich vorher gesagt habe, ich war nachlässig. Das ist auch nicht so einfach zu gewinnen, wahrscheinlich weil jede Woche USDC-Belohnungen ausgezahlt werden, was wirklich großzügig ist. Andere Projekte geben nur ihre eigenen Token bei TGE aus, dieses Projekt bietet eigene Token + wöchentliche USDC-Belohnungen.

79.758

358

spark(韭菜版)🎒

Heute geht es weiter, ich werde euch alle vernichten @Novastro_xyz

Zuerst ein einfaches Anwendungsbeispiel, dann sprechen wir über den Belohnungsanteil von kaito.

▪️Beispiel:

Tokenisierung eines 3 Millionen Dollar Ferrari F40, um Liquidität und Erträge zu steigern.

Plan:

- Tokenisierung: Novastro erstellt einen DTC Smart Contract, SPV hält das Fahrzeug, 3 Millionen Token werden geprägt, die das gesamte Eigentum am Fahrzeug repräsentieren.

- Verwahrung: Ein professioneller Treuhänder verwaltet das Fahrzeug und dokumentiert es on-chain.

- Token-Funktion: Beinhaltet Stimmrechte für Nutzungsrechte wie Vermietung, Mieteinnahmen werden automatisch verteilt.

- Token-Funktion: Token haben Stimmrecht, Mieteinnahmen werden automatisch verteilt.

- Automatisierung: Buchungsdaten werden integriert, Erträge werden on-chain ausgezahlt.

- Risiko: Oracle aktualisiert den Status, bedeutende Ereignisse frieren Übertragungen ein.

Dies ist ein einfaches Anwendungsbeispiel, das zeigt, wie Vermögenswerte on-chain dargestellt werden und wie die Ertragsverteilung on-chain erfolgt. Es ist auch eine Einführung in den Arbeitsablauf dieser Plattform.

▪️Details zu den kaito-Belohnungen:

- 0,75 % der NOVAS werden an Yappers und KAITO-Staker verteilt.

- Jede Woche werden 5K USDC an die Top 20 Yapper und 2,5K USDC an die Top 10 chinesischen Yapper verteilt.

Wenn man es so betrachtet, sind die wöchentlichen Belohnungen immer noch sehr reichhaltig. Jede Woche werden USDC-Belohnungen ausgezahlt, die Top 20 Yapper erhalten im Durchschnitt 200 Dollar pro Person, die chinesischen Yapper im Durchschnitt 250 Dollar.

Die separate Belohnung für chinesische Yapper habe ich nicht erwartet, was zeigt, dass dieses Projekt die Nutzer der chinesischen Community gut behandelt. Vielleicht haben sie das Potenzial der chinesischen Community erkannt!

Bis jetzt habe ich nur einen Artikel geschrieben, ich bin noch nicht auf der Liste, ich nehme zurück, was ich vorher gesagt habe, ich war nachlässig. Das ist auch nicht so einfach zu gewinnen, wahrscheinlich weil jede Woche USDC-Belohnungen ausgezahlt werden, was wirklich großzügig ist. Andere Projekte geben nur ihre eigenen Token bei TGE aus, dieses Projekt bietet eigene Token + wöchentliche USDC-Belohnungen.

spark(韭菜版)🎒

Ich denke, ich habe ein Projekt gefunden, über das man reden kann, denn ich habe nicht viele Leute im chinesischen Bereich gesehen, die darüber sprechen, und die Belohnungen auf Kaito sind auch nicht gering, es ist @Novastro_xyz

Ich verstehe dein Gefühl, ist das ein Shitcoin-Projekt? Ich habe auch darüber nachgedacht, aber es ist auf Kaito gelistet, Kaito sollte es überprüft haben, wir können darüber reden, lass uns dieses Projekt kennenlernen.

▪️Projektübersicht:

Novastro ist eine von KI betriebene RWA Layer-2-Chain, die MoveVM und EigenLayer AVS integriert und Ethereum-ähnliche Sicherheit sowie die Skalierbarkeit von Move bietet, um tokenisierte Ertragsmöglichkeiten in RWA und DeFi-Protokollen freizuschalten. Das Netzwerk basiert auf $RUSD, einem Stablecoin, der für reale Vermögenswerte konzipiert ist und nahtlose Tokenisierung, Handel und Ertragsgenerierung ermöglicht. Novastro bietet End-to-End-Tokenisierungsdienste, die den regulatorischen Anforderungen entsprechen, für Projekte, die alle Arten von RWA tokenisieren möchten. (Daten von rootdata)

▪️Vorteile:

🔸Vereinfachter Tokenisierungsprozess: Modular, plattformübergreifend, einfaches Tokenisieren von realen Vermögenswerten (RWAs) wie Immobilien, Metallen, Infrastruktur, geistigem Eigentum usw.

🔸Senkung der Investitionsschwelle: Teilhabe an Vermögenswerten durch Aktienbesitz, um Investitionsmöglichkeiten zu erweitern und mehr Teilnehmer anzuziehen.

🔸Hohe Kompatibilität: Basierend auf Ethereum, kompatibel mit schnellen Chains wie Arbitrum, Sui, Solana, Integration ohne Änderungen an bestehenden Systemen.

🔸Automatisierung und Kostensenkung: Smart Contracts und rechtliche Rahmenbedingungen automatisieren Compliance, Verwaltung und Abwicklung, reduzieren Zwischenhändler und senken Kosten.

🔸Erhöhung von Transparenz und Effizienz: Behebung der Probleme hoher Kosten, langsamer Prozesse und geringer Transparenz auf traditionellen Märkten, Optimierung des Vermögenshandelserlebnisses.

🔸Benutzerfreundlichkeit und Interoperabilität: Bereitstellung intuitiver Werkzeuge und plattformübergreifendem Designs zur einfachen Verwaltung, Handel und DeFi-Integration von Vermögenswerten.

🔸Förderung von DeFi-Innovationen: Erhöhung der Liquidität und Zugänglichkeit von Vermögenswerten, um neue Wachstums- und Innovationsmöglichkeiten im dezentralen Finanzwesen (DeFi) zu schaffen.

▪️Fazit:

Die Wahl des Sektors ist sehr gut, RWA + KI, ihr Ziel ist zweifellos, führend im RWA-Sektor zu werden und die Zukunft des globalen Handels neu zu gestalten. Außerdem gibt es Belohnungen auf der Kaito-Rangliste, sodass man gar nicht anders kann, als sich damit zu beschäftigen, und man kann sich nicht zurückhalten, darüber zu reden.

80.504

50

RUSD Preisentwicklung in USD

Der aktuelle Kurs von roseusd ist $0,00014067. In den letzten 24 Stunden ist roseusd um gestiegen +240,12 %. Es hat aktuell eine Umlaufmenge von 999.996.987 RUSD und ihre maximale Umlaufmenge beträgt 999.996.987 RUSD, was eine vollständig verwässerte Marktkapitalisierung von $140.669,64 ergibt. Der Kurs roseusd/USD wird in Echtzeit aktualisiert.

5 min

-2,84 %

1 Std.

-27,27 %

4 Std.

-18,47 %

24 Std.

+240,12 %

Über RoseUSD (RUSD)

Häufig gestellte Fragen zum RUSD-Preis

Was ist der derzeitige Preis von RoseUSD?

Der aktuelle Preis von 1 RUSD beträgt $0,00014067 und hat sich in den letzten 24 Stunden um +240,12 % geändert.

Kann ich RUSD auf OKX kaufen?

Nein, derzeit RUSD ist auf OKX nicht verfügbar. Wenn Sie auf dem Laufenden bleiben wollen, wann RUSD verfügbar wird, melden Sie sich für Benachrichtigungen an oder folgen Sie uns auf den sozialen Medien. Wir geben die Aufnahme neuer Kryptowährungen bekannt, sobald sie notiert sind.

Warum schwankt der Preis von RUSD?

Der Preis von RUSD schwankt aufgrund der globalen Angebots- und Nachfragedynamik, die für Kryptowährungen typisch ist. Ihre langfristige Volatilität kann auf wesentliche Verschiebungen bei diesen Marktkräften zurückgeführt werden.

Wie viel ist 1 RoseUSD heute wert?

Aktuell liegt der RoseUSD-Kurs bei $0,00014067. Was kostet ein RoseUSD? – die Antwort auf diese Frage hängt stark von Angebot, Nachfrage und Marktstimmung ab. Wenn Sie aktuelle Kursdaten und Einblicke in die Preisentwicklung suchen, sind Sie hier genau richtig. Entdecken Sie die neuesten RoseUSD-Charts und handeln Sie verantwortungsbewusst mit OKX.

Was ist eine Kryptowährung?

Kryptowährungen, wie etwa RoseUSD, sind digitale Vermögenswerte, die auf einem öffentlichen Hauptbuch namens Blockchains betrieben werden. Erfahren Sie mehr über die auf OKX angebotenen Coins und Tokens sowie deren unterschiedlichen Eigenschaften, einschließlich Live-Preisen und Charts in Echtzeit.

Wann wurden Kryptowährungen erfunden?

Dank der Finanzkrise von 2008 ist das Interesse an einem dezentralen Finanzwesen rasant gestiegen. Bitcoin bot als sicherer digitaler Vermögenswert auf einem dezentralen Netzwerk eine neuartige Lösung. Seitdem wurden auch viele andere Token, wie etwa RoseUSD, erstellt.