Quando as stablecoins começam a "ganhar juros": uma nova riqueza cripto no mercado de dezenas de bilhões, quem está realmente ajudando você a ganhar renda passiva?

Título Original: Stablecoin Update May 2025

Fonte Original: Artemis

Compilação Original: Bitpush

No mercado de criptomoedas, as stablecoins não são mais apenas "estáveis" – elas estão silenciosamente ajudando você a ganhar dinheiro. Dos rendimentos do Tesouro dos EUA à arbitragem perpétua de contratos, as stablecoins com rendimento estão se tornando o novo motor de renda para investidores de criptomoedas. Atualmente, existem dezenas de projetos relacionados com um valor de mercado de mais de US $ 20 milhões, com um valor total de mais de US $ 10 bilhões. Neste artigo, vamos detalhar as fontes de receita das principais stablecoins que geram juros e fazer um balanço dos projetos mais representativos do mercado para ver quem está realmente "ganhando dinheiro" para você.

é uma stablecoin com juros?

Ao contrário das stablecoins comuns, como USDT ou USDC, que servem apenas como reserva de valor, as stablecoins com juros permitem que os usuários ganhem renda passiva durante suas participações. Seu valor central reside em trazer renda adicional aos detentores de moedas através da estratégia subjacente, mantendo o preço da stablecoin ancorado.

Como são gerados os benefícios?

Existem várias fontes de renda para stablecoins com juros, que podem ser resumidas nas seguintes categorias:

· Investimentos em ativos do mundo real (RWA): O protocolo investe fundos em ativos de baixo risco do mundo real, como títulos do Tesouro dos EUA, fundos do mercado monetário ou títulos corporativos, e devolve os rendimentos desses investimentos aos detentores.

· Estratégia DeFi: O protocolo deposita stablecoins em pools de liquidez de finanças descentralizadas (DeFi), conduz a agricultura de liquidez ou emprega estratégias "neutras em delta" para extrair rendimento de ineficiências de mercado.

• Comodato: O depósito é emprestado ao mutuário, e os juros pagos pelo mutuário tornam-se rendimentos do titular.

- Suporte à dívida: O protocolo permite que os usuários bloqueiem criptoativos como garantia e emprestem stablecoins. O rendimento é principalmente derivado de taxas de estabilidade ou juros gerados em garantias não stablecoin.

Fontes híbridas: o rendimento vem de uma variedade de combinações, como RWA tokenizado, protocolos DeFi e plataformas de finanças centralizadas (CeFi) para alcançar retornos diversificados.

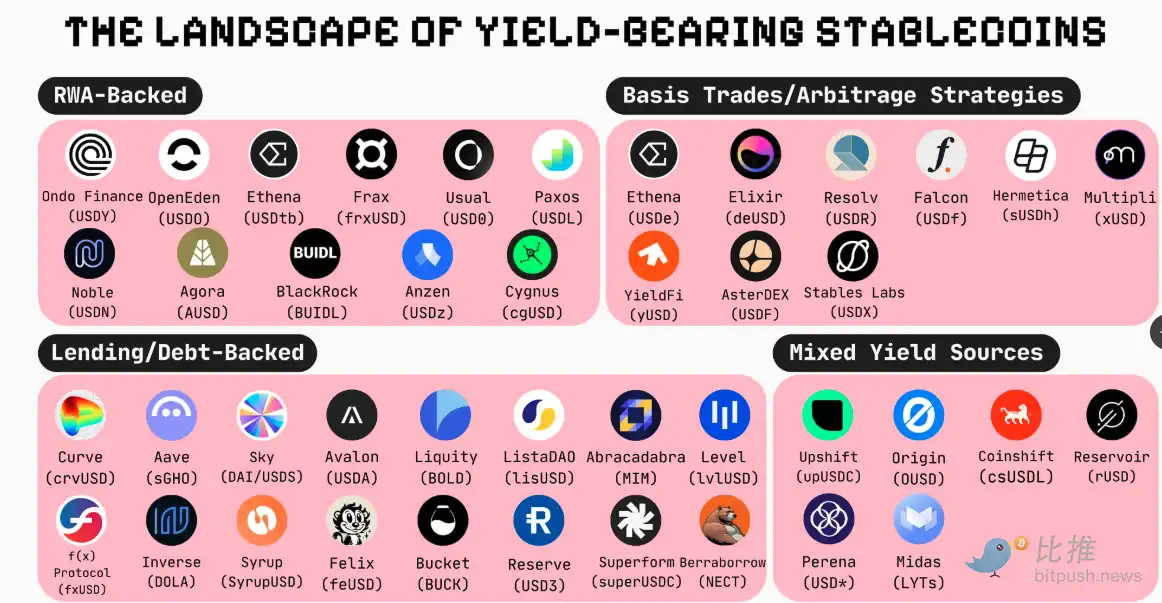

Uma rápida visão geral do cenário do mercado de stablecoin com ganho de juros (projetos com um fornecimento total de cerca de US $ 20 milhões e acima)

Aqui está uma lista de alguns dos principais projetos de stablecoin com juros, categorizados de acordo com suas principais estratégias de geração de rendimento. Por favor, note que os dados são para o fornecimento total, e a lista cobre principalmente stablecoins com juros com um fornecimento total de US $ 20 milhões ou mais.

1º. Stablecoins como as lastreadas em RWA (principalmente por meio de títulos do Tesouro dos EUA, títulos corporativos ou papel comercial, etc.)

geram retornos investindo dinheiro em ativos reais, de baixo risco e de rendimento.

· Ethena Labs (USDtb – US$ 1,3 bilhão): Apoiado pelo fundo BUIDL da BlackRock.

· Usual (USD0 – $619 milhões): Token de depósito de liquidez do protocolo Usual, apoiado 1:1 por RWA de ultra-curto prazo (especificamente tokens agregados do Tesouro dos EUA).

· BUIDL (US$ 570 milhões): fundo tokenizado da BlackRock que detém títulos do Tesouro dos EUA e equivalentes de caixa.

· Ondo Finance (USDY – US$ 560 milhões): Totalmente apoiado pelos títulos do Tesouro dos EUA.

· OpenEden (USDO – US$ 280 milhões): Os recursos vêm de títulos do Tesouro dos EUA e reservas apoiadas por repo.

· Anzen (USDz – US$ 122,8 milhões): Totalmente apoiado por uma carteira diversificada de RWAs tokenizados, consistindo principalmente em ativos de crédito privado.

· Noble (USDN – US$ 106,9 milhões): Stablecoin compostável com juros, apoiada por 103% dos títulos do Tesouro dos EUA, alavancando a infraestrutura M0.

· Lift Dollar (USDL – US$ 94 milhões): Emitido pela Paxos, totalmente apoiado por títulos do Tesouro dos EUA e equivalentes de caixa, e automaticamente composto diariamente.

· Agora (AUSD – US$ 89 milhões): Apoiado por reservas do Agora, incluindo USD e equivalentes de caixa, como recompra reversa overnight e títulos do Tesouro dos EUA de curto prazo.

· Cygnus (cgUSD – US$ 70,9 milhões): Apoiado por títulos do Tesouro de curto prazo, ele é executado na cadeia Base como um token ERC-20 estilo rebase, com seu saldo ajustado automaticamente diariamente para refletir os rendimentos.

· Frax (frxUSD – $62.9 milhões): Atualizado da stablecoin FRAX da Frax Finance, é uma stablecoin multi-cadeia apoiada pelo BUIDL e Superstate da BlackRock.

2. Estratégia de Negociação/Arbitragem de BaseEste tipo de

stablecoin obtém rendimento através de estratégias neutras em termos de mercado, tais como arbitragem de taxa de financiamento de contrato perpétuo, arbitragem de plataforma denegociação cruzada, etc.

· Ethena Labs (USDe – US$ 6 bilhões): Apoiada por um conjunto diversificado de ativos, mantém sua paridade por meio de cobertura delta de garantias à vista.

· Stables Labs (USDX – US$ 671 milhões): Gere rendimento por meio de uma estratégia de arbitragem neutra em delta entre várias criptomoedas.

· Falcon Stable (USDf – US$ 573 milhões): Apoiado por um portfólio de criptomoedas, rendendo rendimento através das estratégias neutras de mercado da Falcon (arbitragem de taxa de financiamento, negociação entre plataformas, staking nativo e provisão de liquidez).

· Resolv Labs (USR – US$ 216 milhões): Totalmente apoiado por um pool de staking ETH, o risco de preço ETH é coberto por futuros perpétuos e os ativos são gerenciados por custódia off-chain.

· Elixir (deUSD – $172 milhões): Usando stETH e sDAI como garantia, cria uma posição neutra em delta ao encurtar ETH e captura uma taxa de financiamento positiva.

· Aster (USDF – $110 milhões): Apoiado por criptoativos e futuros curtos correspondentes no AsterDEX.

Nultipli.fi (xUSD/xUSDT – US$ 65 milhões): Ganhe rendimento por meio de arbitragem neutra de mercado (incluindo arbitragem Contango e arbitragem de taxa de financiamento) em exchanges centralizadas (CEXs).

· YieldFi (yUSD – $23 milhões): Apoiado por USDC e outras stablecoins, os rendimentos vêm de estratégias neutras em Delta, plataformas de empréstimo e protocolos de negociação de rendimento.

· Hermética (USDh – US$ 5,5 milhões): Apoiada pela Delta hedge Bitcoin, usando futuros perpétuos de venda a descoberto nas principais exchanges centralizadas para ganhar financiamento.

3. As stablecoins

empréstimos/dívidas geram retornos emprestando depósitos, cobrando juros ou garantindo as taxas de estabilidade e o produto da liquidação de posições de dívida (CDPs).

· Sky (DAI – US$ 5,3 bilhões): Com base no CDP (Collateralized Debt Position). Cunhado por staking ETH (LSTs), BTC LSTs e sUSDS em @sparkdotfi. USDS é uma versão atualizada da DAI e é usado para ganhar rendimento através da Sky Savings Rate e SKY Rewards.

· Curve Finance (crvUSD – US$ 840 milhões): Uma stablecoin com garantia excessiva, apoiada pela ETH e gerenciada pela LLAMMA, cuja peg é mantida por meio dos pools de liquidez da Curve e integrações DeFi.

· Xarope (xaropeUSDC – US$ 631 milhões): Apoiado por uma hipoteca de taxa fixa fornecida a instituições cripto, os lucros são gerenciados pela infraestrutura de subscrição de crédito e empréstimo da @maplefinance.

· MIM_Spell (MIM – US$ 241 milhões): Uma stablecoin com garantia excessiva cunhada pelo bloqueio de criptomoedas com juros em Caldeirões, com receitas derivadas de juros e taxas de liquidação.

· Aave (GHO – US$ 251 milhões): cunhada por meio de garantias fornecidas no mercado de empréstimos Aave v3.

· Inverso (DOLA – US$ 200 milhões): Uma stablecoin lastreada em dívidas cunhada por meio de empréstimos colateralizados no FiRM, com rendimento gerado pela participação na sDOLA, que gera renda de autocrédito.

· Nível (lvlUSD – $184 milhões): Apoiado por USDC ou USDT depositado em protocolos de empréstimo DeFi (como o Aave) para gerar rendimento.

· Beraborrow (NECT – US$ 169 milhões): stablecoin CDP nativa da Berachain, apoiada pelo iBGT. Os rendimentos são gerados através de pools de estabilização de liquidez, rendimentos de liquidação e aumentos de alavancagem para incentivos PoL.

· Avalon Labs (USDa – US$ 193 milhões): Uma stablecoin de cadeia completa cunhada usando ativos como BTC através do modelo CeDeFi CDP, oferecendo empréstimos de taxa fixa e gerando rendimento ao apostar no cofre de Avalon.

· Protocolo de Liquidade (BOLD – US$ 95 milhões): Apoiado por ETH (LSTs) com garantia excessiva e gerando rendimento sustentável por meio de pagamentos de juros de mutuários e receitas de liquidação de ETH obtidas por meio de seus Pools de Estabilidade.

· Lista Dão (lisUSD – US$ 62,9 milhões): Uma stablecoin sobrecolateralizada na BNB Chain, cunhada usando BNB, ETH (LSTs), stablecoins como garantia.

Protocolo f(x) (fxUSD – $65 milhões): cunhado através de xPOSITIONS alavancadas apoiadas por stETH ou WBTC, com rendimentos derivados de stETH staking, taxas de abertura e incentivos de pool de estabilidade.

· Bucket Protocol (BUCK – US$ 72 milhões): Um CDP com garantia excessiva baseado em stablecoin lastreado em @SuiNetwork, cunhado por staking SUI.

· Felix (feUSD – $71 milhões): Liquity fork CDP em @HyperliquidX. feUSD é uma stablecoin CDP sobrecolateralizada que é cunhada usando HYPE ou UBTC como garantia.

· Superform Labs (superUSDC – US$ 51 milhões): cofre apoiado pelo USDC que é automaticamente rebalanceado para protocolos de empréstimo de primeira linha (Aave, Fluid, Morpho, Euler) no Ethereum e Base, alimentado pelo Yearn v3.

· Reserva (USD3 – $49 milhões): Apoiada 1:1 por uma cesta de tokens com juros blue-chip (pyUSD, sDAI e cUSDC).

4. Fontes de renda híbridas (combinando DeFi, finanças tradicionais, renda financeira centralizada) são stablecoins que combinam várias estratégias para diversificar o risco e otimizar os retornos.

· Reservoir (rUSD – US$ 230,5 milhões): Uma stablecoin com garantia excessiva apoiada por RWAs e uma combinação de alocadores de capital baseados em USD e cofres de empréstimo.

· Coinshift (csUSDL – US$ 126,6 milhões): Apoiado por empréstimos T-Bills e DeFi via Morpho, oferece retornos regulados e de baixo risco por meio de um cofre com curadoria da @SteakhouseFi.

· Midas (mEGDE, mTBILL, mMEV, mBASIS, mRe7YIELD – $110 milhões): Estratégia de stablecoin de nível institucional compatível. Os LYTs representam reivindicações sobre estratégias RWA e DeFi com juros gerenciadas ativamente.

· Upshift (upUSDC – US$ 32,8 milhões): Ganha juros e é parcialmente suportado por uma estratégia de empréstimo, mas os rendimentos também são derivados de LP (provisão de liquidez), staking.

· Perena (USD*- $19.9 milhões): stablecoin nativa de Solana, que está no coração do Perena AMM e ganha rendimento através de taxas de swap e um pool de liquidez alimentado por IBT.

Para resumir

o acima, as stablecoins que ganham juros com uma oferta total de cerca de US $ 20 milhões ou mais são destacadas, mas tenha em mente que todas as stablecoins que ganham juros vêm com riscos. Os rendimentos não são isentos de risco e podem estar sujeitos a risco de contrato inteligente, risco de protocolo, risco de mercado ou risco de garantia, entre outras coisas.

Link para o artigo original